贈与税が非課税になる? 教育資金の一括贈与と結婚・子育て資金の一括贈与の違いとは?

配信日: 2020.03.17

本記事ではどこが同じでどこが違うのか? きっちり解説していきます。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジェを目指し、快適で、より良い生活のアイディアを提供します。

まず贈与税とは?

贈与税とは基本的に「個人」から「個人」へ財産を渡した際に課税される税金です。基本的には暦年課税という仕組みで、1月1日~12月31日までの間で110万円を超える額を受け取った場合に申告および納税する必要が発生します。

ただし、普段の生活費や、子供の学費といった費用については贈与税がかからないものとされています。

ではなぜ非課税制度があるの?

上記のように生活費や教育費などに使うタイミングで受け取り、そのまま支払うという場合なら、基本的には贈与税が課税されないといえますが、同居していないような場合にはそうはいきません。

とはいえ、教育資金は長期にわたって必要であり、その金額も大きいため、祖父母が孫のためにお金を一括で渡したいという場合もあります。また、教育費だけでなく子育てや結婚に関する費用などについても同様のことがいえます。

また、国の政策的な視点から見てみても、上の世代から子育て世代へ財産移転が行われて消費活動にお金が利用されることで、長期的に景気の循環を良くすることにつながります。

こういったことが背景となって、「直系尊属である父母や祖父母などから子や孫などに対して、教育または結婚・子育てに使途を限定した資金を一括贈与することについて、贈与税を非課税とする制度が導入されました。(※1)。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

2つの制度の比較

では2つを並べて比較していきます。(平成31年4月1日現在の法令によります。)まず、共通するのは次のものです。

1 期間は令和3年3月31日までです。→ ですが、これは複数回改正および期間延長がなされているため、推移を見守る必要があります。

2 どちらも贈る人は直系尊属です。→ つまり、親より上の人たちからの贈与が対象です。

3 受け取る人の前年の所得は1000万円以下でないといけません。

4 手続きはどちらも一定の契約を結んだ上で、金融機関に利用した資金の領収書等の提出が必要です。

5 終了時に残額があった場合はどちらも贈与税の対象になります。

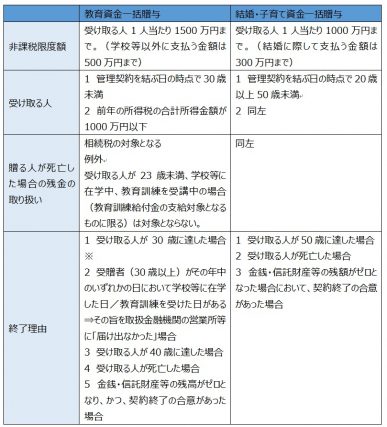

これに対して、相違点としてはどのようなものがあるのでしょうか、表にしてまとめてみます。

その人が30歳に達した日において学校等に在学している/教育訓練を受けている場合にその旨を金融機関の営業所等に届け出た場合を除く。

いくつか相違点がありますが、特に大切なポイントは次の2つです。

1 非課税限度額が、教育資金では1500万円、結婚・子育て資金は1000万円

2 受け取る人の条件が、教育資金では30歳未満(学校等に通っていることを金融機関へ通知すれば最終的に40歳まで)、結婚・子育て資金では20歳以上50歳未満

まとめ

いかがでしたでしょうか? 贈与税の非課税措置に関して簡単に解説しました。これらの制度を知った上でうまく親族間で財産を移転することで、贈与税がかかることなく資金援助などを受けて教育や子育てに邁進することができます。ぜひ活用してください。

出典

文部科学省「教育資金の一括贈与に係る贈与税非課税措置に関して」

国税庁「No.4512 直系尊属から教育資金および結婚・子育て資金の一括贈与を受けた場合の非課税制度の主な相違点」

執筆者:FINANCIAL FIELD編集部