相続法改正で何が変わった? ~ 遺留分制度の見直し ~

配信日: 2020.02.20

前回は新たに導入された「配偶者居住権」についてお伝えしました。今回は2019年7月1日から施行された「遺留分制度の見直し」についてお伝えします。

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

遺留分とは

まず、遺留分とは何かについて再確認しておきましょう。

遺留分というのは、ある方が亡くなられたとき、その相続人が譲り受けることができる最低限の財産の範囲を法的に定めたものです。

相続が発生した時、被相続人が有効な遺言書を残されていた場合、遺言書どおりに分割するのが原則です。しかし、法定相続人のうち特定の範囲の人、配偶者、被相続人の子、子がいない場合には被相続人の両親には遺留分が認められています。

<事例1>

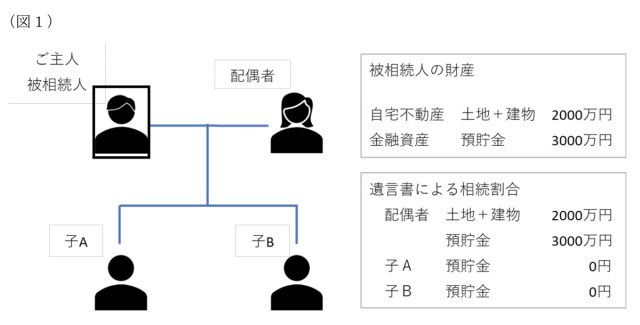

たとえば図1のようなご家族でご主人が亡くなられたケース。ご主人は遺言書に「すべての財産を妻(配偶者)に相続させる」と書いていたとします。

しかし、法定相続分は配偶者1/2、子はそれぞれ1/4ずつですので、遺留分は配偶者に1/4、子にはそれぞれ1/8ずつあります。

遺言書どおりの相続によって遺留分を侵害された子が「自分にも権利があるから渡してほしい」と主張(遺留分減殺請求権の行使)すれば、配偶者はその子に対し、遺留分を分けなければいけません。

(あくまでも遺留分を受け取る「権利」があるということなので、子が何も主張せず、遺言書どおりの相続に納得すれば配偶者が全額を相続します)

余談ですが、お子さまが未成年の場合でも配偶者だけが当たり前にすべてを相続できるわけではありません。特に遺産分割の際は、配偶者と子どもとの間には、「どちらかが多くもらうと、どちらかが少なくなる」という「利益相反関係」があります。

この場合には子の「特別代理人」の選任を裁判所に申し立て、決まった特別代理人と遺産分割協議を行うことが必要です。

今回の改正ポイント

話を元に戻しましょう。

今回の相続法改正で遺留分制度が見直しになりました。特に大きなポイントは「遺留分はお金で返してもらうこと」になったことです。

これまで、遺産分割によって遺留分が侵害された人が「自分に遺留分があるからほしい」と主張(=遺留分減殺請求権)した場合、相続財産は「共有物」として扱われました。

先程の図1の場合、子にはそれぞれ遺産総額5000万円分のうち1/8、すなわち625万円分の遺留分があります。子が2人とも遺留分減殺請求を行った場合、自宅も金融資産もすべて共有となります。

不動産の場合、共有者が自分の持ち分だけを売却することも可能ではありますが、実際にはまともな価格では買い手がつかず、現実的には売却することは非常に難しいといえます。

こうなると、配偶者は自宅を売却するなど処分することはできなくなり、大きな制約を受けます。また、遺留分の権利者である子も共有となる資産の持分の返還だけしか求められないため、遺留分を侵害された分を金銭で支払うよう求めることもできませんでした(配偶者が金銭で支払うことを申し出て、子が了承すれば認められます)。

今回の改正では、遺留分を侵害された人が遺贈や贈与を受けた者に対して、遺留分侵害額に相当する分を金銭で請求することが可能になりました。

また、遺留分を侵害された部分に対し、その価値に相当する金額を支払うことで清算することが原則とされました(これに伴い「遺留分減殺請求」は「遺留分侵害額請求」に呼称が変わりました)。

(図1)のケースで2人の子が配偶者に対し遺留分侵害額請求を行った場合、子に生ずる権利は「金銭債権」となり、配偶者は子にそれぞれ625万ずつ金銭で支払うのが原則です。

<事例2>

もう1つ事例を見てみましょう。

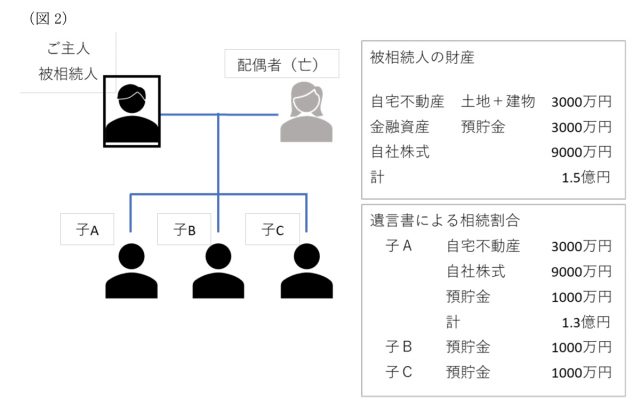

亡くなられたご主人は事業を行われており、すでに配偶者は亡くなられています。ご主人の事業はAが継ぐこととされていました。亡くなられたご主人の資産には上記のように自社株式が含まれていたとします。

ご主人が遺された遺言書には「預貯金は3人で均等に分け、自宅不動産と自社株式はAに相続させる」と書かれていました。B、Cとしては納得がいかないため、Aに対して遺留分を請求しようとしています。

これまでの制度の場合、もしB、Cが遺留分減殺請求権を行使すると、いったんは自社株式も共有になります(民法では「準共有」という状態です)。

共有になるとAが事業を継続するうえで重大な問題が発生する恐れがあります。特に自社株式については、A、B、Cの共有になった場合、それぞれの共有割合はAが4/6、B、Cが1/6ずつですが、共有割合で権利を行使できるわけではありません。

このケースのようにご主人が保有していた株式が900株であった場合、3人が300株ずつ保有するのではなく、900株を3人で共有することになります。議決権を行使するためには3人で協議する必要があり、会社のスムーズな意思決定に支障をきたしかねません。

今回の改正により、遺留分減殺請求によってB、Cに発生する権利は金銭債権となったことから、このような場合にはひとまずAが全株を取得し、B、CにはAから金銭を支払うことが原則となったため、共有状態になることによる経営上の問題はなくなります。

ただし、この場合でもB、Cはそれぞれ遺留分として法定相続分5000万円の半分、各2500万円を受け取る権利があります。預貯金1000万円をそれぞれ受け取っていますので、残り1500万円をそれぞれ金銭で請求できます。

Aが遺産から得る預貯金は1000万円しかなく、支払う金銭をいかに用意するかなど別の問題は残ります。

ご主人は事業承継対策として、Aがこの遺留分の不足分をB、Cに支払うための原資を確保できるようにしておくことで、B、Cには不満も残るかもしれませんが、とりあえず泥沼の“争族”は回避できることになるでしょう。

原資の確保の仕方としては、生命保険や遺族退職金の受取人をAにしておくことなどが考えられます。また、今回の改正で遺留分侵害額を支払う原資がすぐに用意できない場合には、裁判所に対し支払期限の猶予を求めることもできます。

今回のケースのような場合、生前から3人の子に対し、事業承継に関する自分の考えを伝え、B、Cが後を継ぐAに不満を抱かないようにコミュニケーションをとりながら、遺言書を作成しておくのが望ましい姿だといえるでしょう。

この例ではシンプルな数字を使いましたが、実際にはもっと分母の大きい複雑な共有割合になることも多いと考えられ、より複雑なケースが想定されます。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

遺留分の算定基準の変更

さて、今回の相続法改正による遺留分制度の見直しでは、もう1つ「遺留分の算定基準」についても変更がありました。

遺留分のベースとなる財産額は

「相続開始時の財産」+「被相続人が贈与した財産の価額」

で算出します。

これまで、相続人に対する生前贈与はいつ行ったものであるかを問わず、遺留分のベースとなる財産に算入されました。今回の改正で、相続人に対する贈与は「相続発生前10年以内」に行われたものに限定されることになりました。

これまでは、被相続人が「相続人のために」と考えて行った贈与も遺留分が問題になった時には結局該当する分を持ち戻さなければならず、被相続人の意図が反映されない、受贈者はいつまでも遺留分を請求されうる「不安定な状況」から解放されない、という問題点がありました。

今回の改正で期限が「10年」と切られたことで、これらの問題について一定の範囲で受贈者が保護されることになったといえそうです。

遺留分侵害額の支払いで所得税がかかる!?

今回の改正で遺留分は「金銭債権」つまり、お金で支払うことが原則になったことはすでにお伝えしたとおりです。このことによって、今まではあまり気にしなくても良かった「所得税が課税されるケース」が出てきます。例を挙げて説明しましょう。

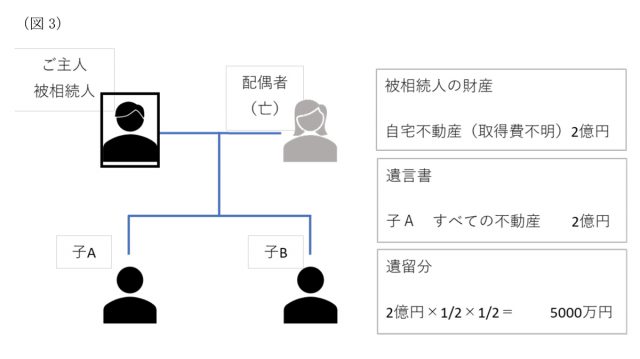

下のようなご家族ですでに配偶者が亡くなられており、遺言書には「土地建物をすべてAに相続させる」と書かれていた場合について考えてみましょう(他の財産や特例については考えないものとします)。

Bには遺留分があります。遺産の総額は2億円ですので、遺留分は各1/4、すなわち5000万円であり、遺言書の配分ではBの遺留分が5000万円分侵害されています。

これまでの制度では、Bが遺留分減殺請求を行った場合、Bは遺産の1/4を受領する権利があるので、不動産はAが3/4、Bが1/4の共有です。

今回の改正により、不動産はAの単独所有になり、AはBに遺留分侵害額である5000万円を金銭で支払うことが原則となりました。しかし、もしAに5000万円をBに支払う原資がない場合にはどうなるでしょう。

1つの方法として、裁判所に支払期間の猶予を求めることができるようになりました。

もう1つの方法として、不動産を共有にすることはなるべく避けるべきというのがセオリーではありますが、原資がないので仕方なくBと共有にすることを選択するという方法もあります。

このようにお金の代わりに物で解決する「代物弁済」を行う場合に、Aに所得税が課税される場合が出てきます。

代物弁済は税務的にはAは「本来支払うべき金銭(=債務)の代わりにもの(不動産)を引き渡した」→「自分が持っている土地のうち5000万円分をBに売却して5000万円の債務を帳消しにした」という扱いです。売却価格である5000万円から取得経費分を引いた額が譲渡所得となり、所得税の課税対象です。

相続した土地の取得費がわからない場合、概算取得費は売買金額の5%です。この場合、Aが負担する相続税は相続分が減った分だけ減少しますが、Aは新たに約965万円の所得税が発生してしまいます。

(5000万円-概算取得費5%)×税率20.315%≒965万円

このような事態を回避するには、

<まだ相続が発生していない場合>

・遺言者は遺留分を侵害しない遺言書を残す(作成し直す)。

・遺留分を侵害された人に遺留分を支払う原資を確保できるようにする。

<相続が発生した後>

・遺言書が遺留分を侵害しているとわかった場合には、遺留分侵害額請求する意思がないか確認する。

・遺留分侵害額請求されても支払う原資があるかどうか確認する。

・遺言書どおりの相続ではなく相続人全員で遺産分割協議を行う。

などの方法が考えられます。

まとめ

遺留分を侵害された人は、遺贈や贈与を受けた者に対し、遺留分侵害額に相当する金銭を請求できることになったと同時に、侵害することとなった人も金銭で支払うことが原則になりました。

これにより、不動産や株式などで当然に共有関係が生じることが回避され、事業を経営している人にとっては事業継承上大きなメリットがあります。より被相続人の思いを実現しやすくなったといえます。

また、本来不動産を共有で相続することは後にトラブルになりやすいことから、遺留分が「金銭債権化」されたことは良いことだと思います。一方で、税金の扱いなどでは、思いもよらない課税状況が生じることもあります。

相続対策に「遺言書」は有効な手段ではあります。しかし、せっかく書いた遺言書でトラブルを起こさないためにも、遺言書が遺留分を侵害していないかはしっかり確認し、場合によっては、書き直したほうが望ましいケースもあるでしょう。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役