お金がないから現物給付したのに、所得税が発生?改正相続法で遺留分対策はどう変わる?

配信日: 2020.02.02

しかし、お金がなく現物給付せざるを得ない場合には、新たに税金が発生してしまうという問題もあるようです。本記事では、新しい遺留分侵害額請求の制度の概要と税金対策について説明していきます。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

改正前の遺留分請求

改正以前は、「遺留分減殺請求」という名前で呼ばれていました。これは、遺留分を侵害する贈与や遺贈の効力を奪い、原則として現物返還で贈与や遺贈された財産を取り戻すという請求権です。

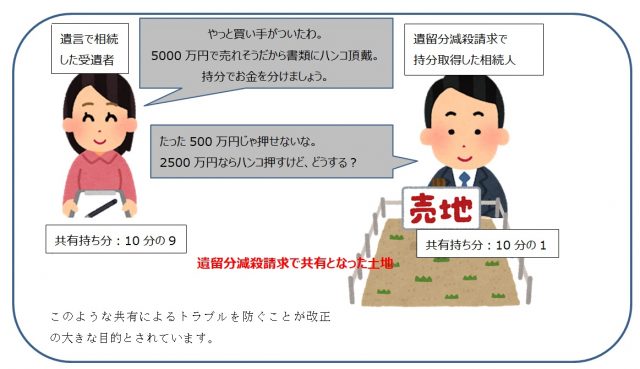

改正以前は、遺留分減殺請求が現物返還であったために、トラブルの原因となっていました。例えば、遺留分の対象が不動産の場合には、持ち分を遺留分として取り戻すため、共有となりますが、共有不動産を処分するときは共有者全員のハンコが必要です。

そのため、1人でも反対者がいると手続きが進まなかったり、いわゆるハンコ代として不当に高い対価を支払わざる得なくなったりするといったトラブルの原因となっていたのです。

遺留分侵害額を払うお金がないのに税金が加算

遺産は自宅不動産のみ。遺言でこれを単独相続した受遺者が遺留分侵害額請求をされたときには、金銭で支払う必要があります。

しかし、請求を受けた相続人にお金がないと支払いができませんから、不動産の持ち分で現物給付となるでしょう。この場合の取り扱いについて、遺留分侵害額請求の施行に合わせ国税庁から通達が出されました。

国税庁法令解釈通達「所得税基本通達の制定について」法第33条≪譲渡所得≫※

(遺留分侵害額の請求に基づく金銭の支払いに代えて行う資産の移転)

33-1の6 民法第1046条第1項《遺留分侵害額の請求》の規定による遺留分侵害額に相当する金銭の支払請求があった場合において、金銭の支払に代えて、その債務の全部又は一部の履行として資産(当該遺留分侵害額に相当する金銭の支払請求の基因となった遺贈又は贈与により取得したものを含む。)の移転があったときは、その履行をした者は、原則として、その履行があった時においてその履行により消滅した債務の額に相当する価額により当該資産を譲渡したこととなる。

この通達によると、遺留分侵害額請求を受けて金銭に代えて現物給付すると、「代物弁済」したことになり、場合によっては譲渡所得が発生してしまうことなります。

例)被相続人:父

法定相続人:長男・次男

相続財産:先代から受け継いだ自宅土地建物評価額4000万円(取得価格不明)

遺言で、「長男に相続させる」となっていたところ、次男から「遺留分侵害額請求」がされた。次男の遺留分1/4→侵害額1000万円

長男は、1000万円を払うことができないので、次男に持ち分1/4を渡し共有とした。

この例では、長男が不動産の4分の1の持ち分を、次男に1000万円で譲渡したことになるのです。

譲渡所得=譲渡収入金額譲渡収入金額-(取得費+譲渡費用)

=1000万円-50万円(取得価格不明の場合、収入の5%)=950万円

長期譲渡所得税=950万円×20.315%=193万円

長男からすると、不動産を共有とした上に税金まで発生してしまうことになります。所得税は現金で払わなければなりません。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

民事信託の場合

不動産の共有回避のため、民事信託を設定する方も多くいました。

不動産を信託財産として受益権を設定し、受益権として特定の相続人に取得させるのです。万一、他の相続人から「遺留分減殺請求」されたときには、受益権を分割、譲渡することで対応することができました。受益権を給付した後も、受託者の判断で売却も容易にできたのです。

しかし、遺留分侵害額請求では受益権の給付が「代物弁済」となり、やはり譲渡所得が発生することになります。

そこで対策として、受益者が侵害額に相当する受益権を放棄していったん相続財産に戻し、それを遺産分割協議で侵害額請求者に取得させることで、譲渡所得発生を回避しつつ、遺留分を決着させることが考えられます。

一番安全な対策は、信託設定時に遺留分を侵害しないように受益権を相続人に与えておくことではあります。

まとめ

日本では、65歳以上の高齢者の持ち家率は8割を超えています。

・自宅不動産の評価額は高いが、お金に換えるのが難しい。

・不動産以外の預貯金が少ない。

という場合には、遺言だけでは安心できません。生命保険や民事信託などを活用してしっかりと対策しておきましょう。

また、改正前に遺留分減殺請求対策をしていた方は、改正相続法に対応できているか見直しが必要です。

※出典 国税庁「法第33条《譲渡所得》関係」

執筆者:宿輪德幸

CFP(R)認定者、行政書士