32歳会社員「月1万円」だけの貯蓄は意味がないですか? 子どもが生まれたため、貯金ができず悩んでいます…

配信日: 2024.01.18

しかし、実際には毎月1万円の貯蓄を始めるだけでも十分に価値があります。なぜ少額でも貯蓄することに意味があるのか、毎月少額貯蓄で実際に将来どれだけ貯まるのかを考えてみましょう。

毎月1万円貯蓄するのは、1万円貯まる以上の価値がある

「毎月1万円くらいじゃ意味がないかな……」と考える人がいるかもしれませんが、そんなことはありません。貯蓄の習慣を早い段階から身につけておくことは、単純にお金が貯まる以上の価値があります。

貯蓄を始めるには、収入と支出を把握しなければなりません。この収入と支出をきちんと把握することが重要なのです。収入よりも支出が上回ると貯蓄を取り崩すことになることは当たり前のことなのですが、貯蓄ができない人の多くは「そんなに使っているつもりはない」と感じていても、実際には少額の支出を重ねていることが多いのです。

つまり、毎月1万円でもいいので貯蓄をしていく習慣を身につければ、収支がマイナスになりにくく、将来破産してしまうリスクを大きく減らすことができるというわけです。

また、少額であっても毎月の貯蓄を実施していると、安心感や達成感を得ることができます。「少額では意味がない」という先入観は捨てて、貯蓄習慣を身につけることが重要です。

毎月1万円で年利3%なら20年後はおよそ330万円

貯蓄習慣を身につけられるという話だけではなく、少額の貯蓄でも長期間にわたって運用すれば大きな金額になります。これは複利の効果と呼ばれており、運用利益を再度投資にまわすことで雪だるま式に資金が増えていく仕組みです。

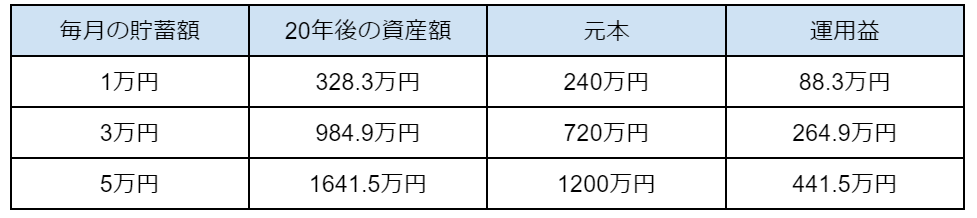

仮に1万円を利回り3%(年率)と仮定して20年間運用すれば資産額はおよそ330万円(運用益は約88万円)となります(図表1)。余裕がある場合は毎月3万円を資産運用に回すと20年後には約1000万円(運用益は約265万円)まで膨らみます。

図表1 利回り3%(年率)とした場合の20年後の資産額

金融庁 資産運用シミュレーションより筆者作成

少額でも毎月コツコツと運用を続けることで、将来的に大きな資産を築くことができます。資産運用はリスクも伴うので、よく調べたうえで計画的な運用が必要ですが、近年では少額の資産運用に適した制度も整備され、以前より身近な選択肢となっています。

貯蓄をする時には何を利用したらよいか

それでは、貯蓄をするためにまず何をしたらよいのか具体的に考えてみましょう。最初に、収入から貯蓄に回す金額を決めてしまうことが効果的です。収入から貯蓄金額を差し引いた金額を生活費としてみましょう。そうすることで、毎月確実に貯蓄に回す資金の確保が可能です。

先に貯蓄額を確保してしまうと、生活費が足りなくなるという場合には、固定費の見直しや浪費を控えるなどし、支出を減らしていきましょう。

資産運用をするときには、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)などの制度を利用するのがおすすめです。2024年からNISAは新制度に変わりました。

新しいNISAは、株式や投資信託などを売却して得た利益や配当の運用益が非課税になる仕組みで、資産運用に利用できる資金が多い人も少ない人も、確実に積立投資をしたい人も高リターンを狙いたい人も、多くの人が利用しやすい制度です。

iDeCoは拠出する金額や運用商品を自分で選択して運用する私的年金制度です。自営業か会社員か、勤めている会社の企業年金の有無など加入資格によって拠出できる金額が異なりますが、拠出した金額が所得控除対象となるので、少額しか資金を確保できない人はiDeCoを利用するのもおすすめです。

損失がでるのは絶対に避けたいという人は、利回りは小さくなりますが個人向け国債という選択肢もあります。1年間は売却できませんが、それ以降は償還期間前に売却することもでき、元本が保証されているため、銀行に預金するよりも効率よく運用できます。

少額からでも貯蓄を始めよう

毎月の貯蓄額や資産運用方法に正解はありません。ただし、老後の資産や教育資金を考えると、貯蓄は始めたほうがよいことは間違いありません。まずは少額から貯蓄を開始して、無理のない範囲で自分に合った方法を見つけてみましょう。

出典

金融庁 資産運用シミュレーション

金融庁 NISA特設ウェブサイト

国民年金基金連合会 iDeCo公式サイト

財務省 個人向け国債

執筆者:御手洗康之

AFP、FP2級、簿記2級