「第3号」被保険者数の減少にみる配偶者の働き方の変化

配信日: 2021.03.20

一方で、「負担があっても手取り額を増やしたい」「将来の年金受取額を増やしたい」と考える方も多く、厚生労働省発表の第3号被保険者数は減少を続けています。制度やしくみ、現状を知ったうえで、「働き方」について考えてみませんか。

CFP🄬認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

目次

「103万円の税金の壁」と「130万円の社会保険の壁」

「扶養の範囲内」といっても、税金面や社会保険、勤務先の配偶者手当などにより定義や基準(条件)は異なります。「扶養とは、経済的に面倒を見ること、見てもらうこと」という意味合いがあるようですが、働き方についての「壁」と捉えられているのが現実かもしれません。

一般的に「壁」といわれる収入基準は以下のとおりです。

(1)収入103万円まで、所得税がかからない

(2)収入106万円(※)を超えると社会保険加入

(3)収入130万円を超えると、社会保険加入

(4)収入150万円以下であれば、所得税法上、配偶者(多くの場合は夫)の収入から配偶者特別控除38万円の控除が可能

上記のうち、押さえておきたいのは、(1)103万円「税金」の壁と(3)130万円「社会保険」の壁です。

(2)については、現時点では事業所(会社)の規模やその他の条件によります。徐々に適用範囲が拡がる傾向にありますので、今後の情報に注意が必要です。

※月額賃金8万8000円以上、従業員501名以上、週の所定労働時間が20時間以上、1年以上の使用されることが見込まれる事業所の場合

(4)については、配偶者の税負担に影響します。収入が150万円を超えても配偶者特別控除の適用ありますが、控除額が段階的(収入201万円で控除額3万円)に下がります。なお、配偶者特別控除の適用可否は配偶者自身の収入基準にもよります。

収入が増えたことで手取りが減る?

税金については、103万円を超えた分に対して税率をかけるため、収入が増えても、負担の差はそれほどではありません。一方で、社会保険については、労使折半(事業者と2分の1ずつ負担)とはいえ、被保険者として保険料を支払う必要があり、手取り額に影響します。

例として下図をみてみましょう。

年収125万円のAさんよりも収入の多いはずのBさんは、社会保険料の負担が生じたために、手取り額が逆転しています。

「働いても、損したことになる」ともいえます。しかしながら、長い目で見ると、自分自身の厚生年金として、65歳以降の年金額が増えることはメリットです。公的年金は、終身で受け取れますので、たとえわずかでも受給額を増やしたいものです。また、健康保険についても、加入者本人になることで「傷病手当金」や「出産手当金」などの給付対象となります。

基準額を気にせず、さらに年収を上げることで、上記Cさんのように手取り額を増やすことが可能です。

第3号被保険者数は820万人(2020年12月厚生労働省年金局)と減少傾向

会社員などの第2号被保険者に扶養されている20歳以上60歳未満の配偶者を第3号被保険者といいます。保険料は、扶養者が加入する厚生年金で一括して支払うため、第3号被保険者の負担はありません。65歳以降は国民年金(老齢基礎年金)を受け取ることができます。

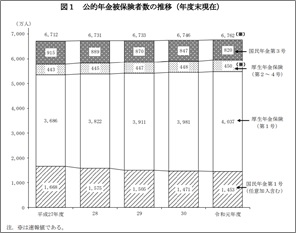

「令和元年度 厚生年金保険・国民年金事業の概況」(2020年12月、厚生労働省年金局)によれば、2019(令和元)年度末時点では全体の被保険者数が増加しているにもかかわらず、第3号被保険者数は820万人となり、前年度より26万人(3.1%)減少しています(※1)。1995(平成7)年には第3号被保険者数が1220万人であったことを考慮すると、家族形態や働き方に変化があることが推測されます。

出典:令和元年度 厚生年金保険・国民年金事業の概況(2020年12月、厚生労働省年金局)

世帯構造の変化も影響あり?

第3号被保険者の減少は、「2019年 国民生活基礎調査の概況」(厚生労働省)によると、単身世帯、夫婦のみ世帯、ひとり親世帯など世帯構造が変化していることも影響しているといえます(※2)。

少子高齢化やライフスタイルの多様化により、さまざまな家族のカタチがあることも事実です。

公表されるデータは「標準世帯」で構成されている

総務省の「家計調査」など公的機関が公表するデータや資料には、会社員の夫、専業主婦の妻、子ども2人といった「標準世帯」を基にしているケースが多くあります。

これまでは、「標準世帯」のモデルプランなどを参考にすることで、将来起こりうるライフイベントや必要となる金額がイメージできました。ただ、ライフスタイルの多様化により「今後の生活がイメージできない」という声も多く聞かれます。

退職後に必要となる金額などデータや平均値を参考にしつつ、「自分の場合はどうなのか」という観点で、それぞれの状況や想いを基に、ライフプランを考えることが大切です。

子育て期間中は家事に専念したいという方や配偶者の意向など、それぞれです。自分自身のライフプランと同時に今後の「働き方」についても考えてみてはいかがでしょう。「夫婦で働くこと」は、家計収入を増やすと同時に将来への安心に向けて有効な選択肢です。

[出典]

※1 厚生労働省年金局「令和元年度 厚生年金保険・国民年金事業の概況」(2020年12月)

※2 厚生労働省「2019 年 国民生活基礎調査の概況」(2020年7月17日)

[参考]

※国立社会保障・人口問題研究所「『日本の世帯数の将来推計(全国推計)』を公表します」(2018(平成30)年推計)

※厚生労働省「第3号被保険者制度の見直しについて」(第3回社会保障審議会年金部会資料1)

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士