執筆者:鴨志田 大輔

ファイナンシャルプランナー

ファイナンシャルプランナー

大学卒業後、広告代理店に入社。

社会人生活をする中で、自分のお金の知識が高くない事を感じ、お金の知識をより持っている方が人生が豊かになると痛感。

人生をより幸せで豊かにする為にお金の知識を持ちたい気持ちが強くなり、ファイナンシャルプランナーの資格を取得

現在は、初心者の方が見て、分かりやすい記事を作成する事でお金の知識を発信することに注力している

カードローンにおいて、金利を見直して、月々の利息の軽減ができるなら、家計を考えた際とても大きな意味をもちます。また、月々の利息だけでなく、返済金額を見直すことも重要です。なぜなら、返済金額が大きいと家計を圧迫するからです。

カードローンの金利や月々の返済金額を家計に適した条件に変更する方法として、「借り換え」という選択肢があります。この記事ではカードローンの借り換えについて、仕組みや審査の基準、注意点を解説します。おすすめの借換先も紹介しているので、検討の際の参考にしてください。

目次

カードローンの借り換えとは?

カードローンの借り換えとは、現在借り入れているカードローンを、別のカードローンに乗り換えることです。

カードローンは、商品によって金利設定や付帯しているサービスが異なります。カードローンを借り換えるときは、各商品の借入条件を比べて、現在のカードローンよりもメリットの大きな商品に乗り換えるのが一般的です。

借り換えの流れと方法

借り換えの流れは次のとおりです。

(1)現在の借入金額・月々の返済金額・金利を把握します。特に借入金額は重要です。長くカードローンを利用していると、借りたり返したりを繰り返し、自分がどれだけ借入をしているのか分からなくなるからです。これらを把握して初めて借換先候補を選べます。

(2)借換先候補のカードローンの借入上限金額・月々の最小返済金額・金利を把握します。

金利は下限金利と上限金利が示されていますが、初めての契約の場合は上限金利が適用されることが多いので、上限金利を比較します。カードローン会社によっては限度額別に上限金利がホームページに明記されていることがあるので、自分が必要な金額の上限金利を比較の対象とします。

(3)借り換えのメリットがあると判断したら、必要書類をそろえ、借入を申し込みます。借り換え専用ローンの場合、通常の必要書類に加え、現在借り入れているカードローンの残高証書が必要な場合があります。

50万円を超える借入には身分証明書のほか、収入証明が必要です。例えば源泉徴収票・納税証明書・給与明細です。

(4)審査に通ったら必要な金額を借り入れて、元の借入先に返済します。借り換え専用ローンで解約証明書の提出を義務付けている場合は、完済・解約の際に証明書を発行してもらい、それを提出します。

借り換えローンとおまとめローンの違い

借り換えとは1社の借入から別の1社に借入先を変更することです。それに対し、おまとめローンは数社の借入を1社にまとめることをいいます。

ただし、おまとめローンは借り換えの一種という分類もされるので、呼び方としては厳密に分けられるものではありません。例えば、後ほど紹介する「スターワン乗り換えローン」はおまとめローンとして利用できます。

参考記事:おまとめローンの特徴&どんなメリットがあるのか

公式サイトで申し込み

【PR】みずほ銀行カードローン

おすすめポイント

・<金利年2.0%~14.0%>

・ご利用限度額は10万円から最大800万円

・さらに入会金・年会費は無料!24時間、WEB申込受付中!

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 年2.0%~14.0%※1 | 最短当日 |

| 融資まで | 来店 | |

| 最短当日 | - | |

カードローンを借り換えるメリット・デメリット

カードローンの借り換えにはメリットとデメリットの両面があります。両方を知り、自分にとってメリットとデメリットのどちらが大きいかをよく考えたうえで、借り換えをするかどうか判断しましょう。

カードローンを借り換えるメリット

カードローンを借り換える主なメリットには、次のようなものがあります。

利息を減らすことができる

現在のカードローンよりも金利が低いカードローンに乗り換えることで、月々の利息を削減できます。利息が減るとそれだけ総返済額が減る可能性があり、負担を軽くする効果が期待できます。

月々の返済額を下げることができる

カードローンの月々の返済額は、金融機関ごとに設定金額が異なっています。月々の返済額を2万円としているA社から1万円としているB社に借り換えれば、毎月の負担を半分に減らせることになります。

また、毎月決まった金額の元金+利息を返済する元金一定方式(例:1万円+利息)から、元金+利息を合わせて定額の返済をする元利均等方式(例:元金+利息=1万円)に借り換えることでも、月々の返済額を下げることができます。

利用限度額を増額できる

借換時に、現在借りているカードローンよりも大きい利用限度額で契約できる可能性があります。ただし、返済の負担が重くなりすぎないよう、注意が必要です。

カードローンを借り換えるデメリット

カードローンを借り換えるデメリットは、次のような点です。

再度審査に通らなければならない

カードローンに申し込むと、必ず審査が行われます。借り換えが目的であっても同様です。カードローンの審査基準は各金融機関が独自に定めており、審査に通らなければ借り換えることができません。特に現在のカードローンの支払いが負担になっているような場合、借り換え前に支払いが滞ってしまうと審査に通らない要因になるため注意しましょう。

返済総額が増えるケースがある

借り換えで月々の返済額が減っても、返済総額が増えてしまうことがあります。例えば、元金均等方式から元利均等方式に切り替えた場合、元金の減りが遅くなり、同じ金利条件下では返済総額が高くなってしまいます。

返済方式を変更しなくても、毎月の返済額が小さくなると返済期間が延び、返済総額が膨れる可能性があります。

返済期日などが変わることがある

借り換えをすると返済期日や返済の手段などが変わる可能性があります。借り換えたあとに思わぬ不都合が生じることもあるため、借換先を選ぶときには、変更によって困ることないかどうかをよく検討しましょう。

公式サイトで申し込み

【PR】みずほ銀行カードローン

おすすめポイント

・<金利年2.0%~14.0%>

・ご利用限度額は10万円から最大800万円

・さらに入会金・年会費は無料!24時間、WEB申込受付中!

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 年2.0%~14.0%※1 | 最短当日 |

| 融資まで | 来店 | |

| 最短当日 | - | |

カードローン借り換えを検討すべき人

上記メリット・デメリットを踏まえると、カードローンの借り換えを検討すべきなのは次のような人だといえます。

・金利の高いカードローンで借入をしている人

・月々の返済金額を負担に感じている人

金利の高いカードローンで借入をしている人

金利が高いカードローンで借入をしている場合、借換先をきちんと選んで借り換えをすることで、金利を抑えられる可能性が高いといえます。金利が低いカードローンに借り換えることができれば、総返済額の削減につながる可能性があります。

月々の返済金額を負担に感じている人

カードローンの月々の返済額は、金融機関や商品によって設定されている金額に差があります。設定金額が現在のカードローンよりも低いカードローンで借り換えれば、月々の負担を減らすことができます。

また、月々の返済金額が一定になる元利均等方式に借り換えることで、利息分の負担を減らすことも可能です。毎月一定の返済額になれば、収支の管理もしやすくなるでしょう。

カードローン借換時の注意点

カードローンを借り換えるときには、次のことに気をつける必要があります。

・総量規制の存在

・借換先のカードローンの選び方

これらについて意識せずに借り換えをすると、期待する効果が得られない可能性があるため注意しましょう。以下で詳しくみていきます。

総量規制の存在

総量規制とは、過度な借入を防ぐために設けられた「年収などを基準として、その3分の1を超える貸付を原則禁止する」という決まりです。

総量規制の対象は、消費者金融、事業資金を貸し付ける事業者金融、クレジットカード会社などの貸金業者です。そのため、一般的な消費者金融系カードローンを借換先として利用する場合は、この総量規制を超えないことが条件となります。

借り換えやおまとめ専用のローンで借り入れる場合や銀行から借り入れる場合は、総量規制の対象外です。

参考記事:総量規制は債務者を守るための規制だった!その概要を知る

借換先のカードローン選び方

借り換えの目的が返済総額を減らすことなのか月々の返済額を減らすことなのかによって、選ぶべきカードローンは異なります。

借り換えの目的が返済総額を減らすことにある場合、消費者金融系カードローンは借り換えに向いているとは言えません。金利の設定が銀行に比べ高く、総量規制の問題もあるためです。銀行カードローンかが借換先としては向いています。

1.銀行カードローン

銀行が提供しているカードローンは、消費者金融のカードローンより上限金利が低いのがメリットです。消費者金融は最初の契約では限度額にかかわらず、利息制限法の範囲内で、そのカードローンの上限金利が適用されることがほとんどです。

一方、銀行系カードローンの場合は限度額に応じて上限金利が設定されており、借入金額が大きい場合、金利が下がる可能性が高いのです。

※利息制限法とは金銭目的の消費貸借上において、元本が10万円未満の場合 金利年20%以下、元本が10万円以上100万円未満の場合 金利年18%以下、元本が100万円以上の場合 金利年15%以下で貸付を行わなければいけない法律です。

借り換えの目的が月々の返済額を減らすことならば、月々の返済の設定金額を確認したうえで、現在のカードローンよりも金額が低いカードローンを選ばなければなりません。

また、借り換えによって返済の利便性がどう変わるかも確認しましょう。消費者金融の場合、コンビニATM、インターネットバンキング、店頭返済、振込等、返済する手段が複数用意されていますが、銀行系カードローンの場合、コンビニATMが使えなかったり、振込ができなかったりします。

参考記事:カードローン借り換えの方法と選び方

借り換えの審査基準は?審査は厳しい?

借り換えの場合、申し込んだ時点で必ず他社の借入があるので、借入がない人よりは基準が厳しくなります。そのため、借り換え目的で申し込んだとしても、現在の借入を全額返済できる金額で契約できるとは限りません。その場合借り換えはできないということになります。

カードローンの審査基準となるポイント

金融機関各社のカードローンの審査基準はそれぞれ独自に設定されており、公開はされていません。しかし、各社ともおおよそ次のポイントをチェックして、審査を行っていることが分かっています。

信用情報

信用情報とは、個人のローンやクレジットの取引の履歴です。個人信用情報機関に登録されており、金融機関は申込者の信用情報を照会することができます。

信用情報からは借入や延滞などの履歴が分かります。金融機関各社は信用情報をチェックすることで、借入に関するトラブルの有無を確認し、融資をしても問題がないかどうかを判断するのです。

仮に、借り換えを申し込んで必要な金額に足りなかったり、審査に落ちたりしても、すぐに別のカードローンに申し込んではいけません。借入を申し込んだという情報も信用情報機関に登録されているからです。

立て続けに申し込むと「お金にかなり困っている」と判断され、返済能力を疑われるので審査に通りにくくなるのです。

参考記事:カードローンの審査基準とは?審査に落ちる原因と対策

他社の借入

消費者金融やクレジット会社では、他社からの借入金額を確認し、総量規制に抵触しないかどうかのチェックを行います。総量規制を超える場合には、新たに借入をすることはできません。

総量規制の対象ではない銀行などの場合も、総量規制と同等の規制を独自に設けており、同じように借入額が規制ラインを超えないかを確認されます。総量規制に触れるような借入が既にある場合は、審査に通ることは難しいかもしれません。

ただし、おまとめローンによる借り換えの場合は総量規制の例外となる場合があります。

本人の属性

カードローンの審査では、借入の返済能力に関係する本人の属性を点数化して、融資ができるかどうかを判断しています。

主にチェックされるのは、次の項目です。

- ★勤務先、職種

- ★雇用形態

- ★勤続年数

- ★年収

- ★住居の種類

- ★家族構成

など

各金融会社で判断基準は違うため、○○だからダメと一概にいうことはできません。

審査が甘いカードローンはある?

特定のカードローンが特別に「審査が甘い」ということはありません。審査が早い消費者金融などのカードローンは厳密な審査が行われていないように感じられるかもしれませんが、各社の基準にしたがってきちんと審査を行ったうえで、融資の可・不可を判断しています。

審査基準は会社によって異なるため、A社に落ちた方がB社に通るということは、当たり前にあり得ます。だからといって、B社の審査が甘いということではなく、審査の基準を満たしているかどうか、というだけのことです。

借換先におすすめの低金利銀行カードローン

借換先におすすめの低金利銀行カードローンとして、楽天銀行スーパーローン、住信SBIネット銀行カードローン、みずほ銀行カードローン、三井住友銀行 カードローンの4商品を紹介します。

楽天銀行スーパーローン

ネット銀行の楽天銀行が提供するカードローンです。金利は年1.9~14.5%で、利用限度額が大きくなるほど上限金利が下がります。スマホから申し込みができ、コンビニのATMから24時間利用可能です。楽天銀行の口座を開設しなくても借入ができます。

金利:年1.9~14.5%(利用限度額に応じて設定)

最大限度額:800万円

参考記事:楽天銀行スーパーローン(特徴、金利、審査、限度額など)

住信SBIネット銀行カードローン

ネット銀行の住信SBIネット銀行のカードローンです。金利は1.59%~14.79%で、利用限度額が大きくなるほど上限金利が下がるほか、所定の条件を満たすことによって最大年0.6%の引き下げを受けることができます。

スマホアプリで申込から返済までを完結できるほか、コンビニATMからも24時間利用できます。

金利:年1.59%~14.79%(利用限度額に応じて設定)

最大限度額:1200万円

参考記事:住信SBIネット銀行カードローン(特徴、金利、審査、限度額など)

みずほ銀行カードローン

みずほ銀行のカードローンは、みずほ銀行のキャッシュカードまたはカードローン専用カードで利用でき、24時間web完結申込が可能です。金利は2.0~14.0%で、利用限度額が大きくなるほど上限金利が低くなります。

カードローンを利用することで、みずほ銀行・イオン銀行ATMやみずほダイレクト利用時の手数料が無料になる特典が受けられます。

金利:年2.0%~14.0%(利用限度額に応じて設定)

最大限度額:800万円

参考記事:みずほ銀行カードローン (特徴、金利、審査、限度額など)

三井住友銀行 カードローン

三井住友銀行のカードローンは、三井住友銀行の口座を持っている方なら、インターネットから24時間申込ができます。金利は4.0~14.5%で、借入限度額が大きくなるほど上限金利が低くなります。返済日は都合に合わせて選ぶことができ、返済方法もATM、インターネットバンキング、口座振替から選択できます。

金利:年4.0%~14.5%(利用限度額に応じて設定)

最大限度額:800万円

参考記事:三井住友銀行カードローン (特徴、金利、審査、限度額など)

銀行借り換え専用ローンも要検討

銀行借り換え専用ローンは、元々の借入先の完済・解約を条件に契約できるローンです。消費者金融系カードローンや銀行カードローンより金利が低く設定されている商品が多く、上限の借入限度額が大きいため、借り換えに向いています。

ただし、消費者金融系カードローンや銀行カードローンより審査が厳しいというデメリットもあります。

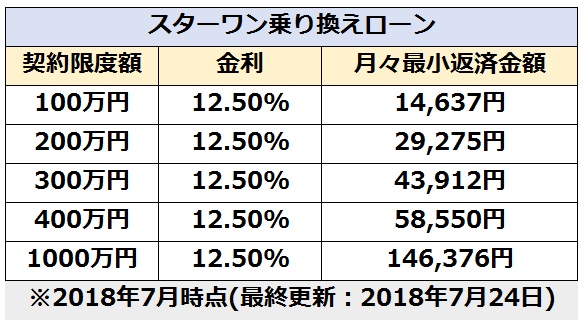

東京スター銀行「スターワン乗り換えローン」を例に挙げます。

契約限度額にかかわらず、金利が12.5%と一定のローンです。上限の限度額が1000万円なので、多額の借り換えをする方に向いています。

ただし、限度額が大きい場合は銀行系カードローンのほうが金利は低めです。申込には年収200万円以上という制限があるので、審査は厳しいと言えます。

参考:スターワン乗り換えローン(おまとめローン) | 東京スター銀行のスターワンバンクローン

審査落ちが不安な人は消費者金融カードローンがおすすめ

銀行のカードローンは、金利が低い分、消費者金融より審査が厳しいというデメリットがあります。そこで、審査落ちが不安な方は、消費者金融のカードローンを選択肢に入れてみましょう。

以下で、おすすめの消費者金融カードローンを紹介します。

SMBCモビット

SMBCモビットは、SMBCグループの会社であるSMBCモビットが提供するカードローンです。web完結で申込ができ、電話連絡や郵送物なしで手続きを完結できます。スマホアプリから振り込みキャッシングやATM取引を行えることが特徴です。また、Tポイントと連携することで、返済によってポイントが貯まる特典があります。

金利:年3.0~18.0%

最大限度額:800万円

参考記事:SMBCモビット カードローン(特徴、金利、審査、限度額など)

プロミス

プロミスは、SMBCコンシューマーファイナンス株式会社が提供するカードローンです。申込から借入までアプリで手続きできるアプリローンなどのサービスがあり、web契約をすることで即日融資が可能です。

金利は4.5~17.8%で、初回は30日間利息0円です。また、50万円以下の借入では収入証明書が原則不要です。

金利:年4.5~17.8%

最大限度額:500万円

借り換えで金利が下がる場合も!

以上、カードローンの借り換えについて説明してきました。ポイントは以下の通りです。

・現在の借入状況を把握すし、複数のカードローン会社の情報を調べ金利のメリットがあるか調べる

・借換先の候補は金利だけでなく、最小返済金額・利便性も比較する

・金利は上限金利で比較する。

きちんと比較して借り換えをすれば、メリットは非常に大きいものとなります。この記事を参考にして、借り換えを検討してみてください。

※2021/1/18 内容を一部修正させていただきました。

執筆者:鴨志田 大輔

ファイナンシャルプランナー

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。