「さて、いよいよ投資生活を始めよう!」そう思った矢先、今度の課題は「どんな投資信託を選ぶのがベストか?」ということだと思います。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

【PR】NTTデータグループ運営!HOME4U

投資方法に正解はない

投資は自己責任で行うのが前提です。たとえ初心者でも、最終的には人のせいにはできないのが投資。

ウェブや雑誌で有名FP(ファイナンシャルプランナー)がオススメした銘柄を購入したのに、「期待ほどの成果がでない」と嘆いている人はいませんか?それは「よくわからないから、人頼み」だったから嘆くのです。たとえ思ったようなパフォーマンス(運用成績)がでなくても、「理由」が明確ならば納得できると思います。

人は何かを選択する時に、大きく分けると2つの方法があると思います。

■さまざまな数字を分析し、他と比較した結果で選択する方法

■本質的なマテリアルが、自分のセンスと合致して選択する方法

さまざまな数字分析で結果を見るのは苦手、という人もいるかもしれません。数字分析は面白みに欠けるので、自分のセンスと合致するものを好む傾向があるのでは、と筆者は思います。

今や、食やインテリア、ファッション等も、それぞれが個性的な感性で好みがある時代です。金融商品もそのような感性で選んで良いと思います。資産投資の方法に正解はありません。

投資信託のおさらい

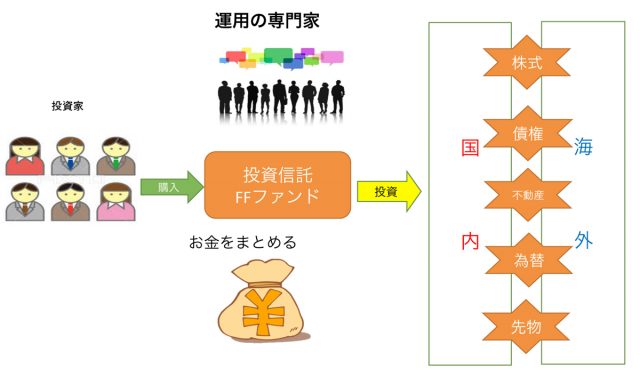

投資信託とは、投資家から集めたお金をまとめ、投資信託を運用している会社がさまざまなところに投資をし、その運用益を投資家に還元するものです。

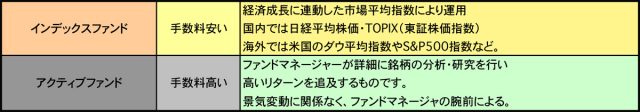

投資信託には大きく分けると2種類の運用方法があります。人手を使うアクティブファンドのほうが、インデックスファンドよりコストが高くなります。

インデックスファンド VS アクティブファンド

この20年間、欧米人の個人金融資産が大きく伸びたのは、投資信託で資産運用したからだといわれています。

それは、会社で運用している退職金制度「確定拠出年金」の各国版が充実し、また企業によっては個人の運用を任せられるアドバイザーがいるそうです(もちろん有料です)。その多くが、インデックスファンドを選んでいるとか。コストが安く、利益も得やすくなっています。

最近、インデックスファンドをオススメする専門家と、アクティブファンドをオススメする専門家と二手に分かれているように思います。アクティブファンドだから高い収益を上げているとは限らないのですが、結果がでれば大きなパフォーマンスを生むことができます。さて、どちらが良いのでしょうか。

投資先の会社を知る

前述したような『数字分析で結果を見る』ということが難しいと感じる人には、「自分の目で投資先の会社を評価する」という方法がオススメです。それには、投資信託の商品説明書にあたる「目論見書」をしっかり読むこと。これは、いわゆる「トリセツ(取説)」を読むことと同じです。

目論見書には、「投資先企業」「組み入れ上位〇社」という項目があります。これらの項目を見て、どんな会社に投資をしているのか確認してみましょう。そこで見るのは、今の会社実績だけでなく「将来性があるか否か」という点です。

将来性がある会社=将来売上が伸びる見込みがある=株価が上がる可能性=投資信託の成績に良いパフォーマンスが出る可能性

このような方程式ができるでしょう。そして、その会社の将来性は以下の点をチェックしてみましょう。

■売上の海外比率

少子高齢化が進む日本を主な市場にしている企業は、今後日本の人口減問題もあり、長期にわたっての収益が厳しいかもしれません。海外市場に進出し、どのような売上を立てる予想があるのか、そこを見ると良いかもしれません。

■進出した国の生活向上に「のびしろ」があるか

投資先の国のどんな分野のシェアを拡大していくのか。その根拠は何か。例えば、近い将来日本を抜き、経済大国第3位になる予測のインド。

しかし、日本の生活水準に比べたら、まだまだ豊かとはいえません。今後、日本の高度成長期と似た現象が起こり、豊かになっていく可能性があります。その時、どんな業種が伸びていくのか、そんなところをチェックしてみてください。

■投資先の会社のホームページを見てみる

ホームページは投資家にとっての情報源です。そこに記されている内容を読んで研究してみてください。

・社長メッセージ

・IR情報(企業が投資家に対して、投資判断に必要な情報を提供する活動全般)

・事業の活動報告

・業績

・社会活動

業績の良い会社はホームページがとても見やすく、誰にでもわかりやすい言葉でPRしている傾向にあります(企業PRにエネルギーを注ぐ余裕がある)。社長のメッセージと活動が一致しているのかも大きなポイント。

さらに、海外の企業では当たり前になっている社会貢献。その企業が、どのような社会貢献をしているのかもチェックすると良いかと思います。

また、「投資信託運用会社」自体にも同じことがいえています。窓口となる「販売会社」(証券会社や銀行など)のホームページの商品一覧を見ると、「委託会社」と書かれており、それが運用を行っている会社です。その会社自体も同じような目線でチェックをすると、将来性がわかってくると思います。

投資は副業ともいえます。将来性のある会社に投資をして、さらに大きく活躍してもらう。そしてやがては、その会社の収益を分けてもらうのが本来の投資です。

難しく考えずに「あの会社のあの商品は良いよね」「企業の評判が良い」「きっと海外でも人気が出るだろうな」……そんな感覚から企業を選択しても良いのではないでしょうか。2020年、あなたはどの会社を推しますか? 自分にとってのベストは、人それぞれでOKなのです。

執筆者:寺門美和子

ファイナンシャルプランナー、相続診断士