一体何が変わる? 2020年以降に改正となる基礎控除・給与所得控除について

配信日: 2020.04.03

行政書士

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。

広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

基礎控除はどう変わる?

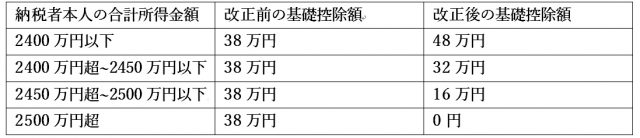

所得税を計算する際に所得金額から差し引くことができるものを所得控除といいます。これまで、所得控除の一つである基礎控除は、年収や条件を問わず一律38万円が控除されていました。

しかし、今回の改正により、基礎控除は2020年以降、納税者本人の合計所得金額が2400万円以下の場合は10万円増えて48万円となり、同2400万円超から2500万円以下までは段階的に定められるようになりました。

また、所得が2500万円を超える場合は、基礎控除を受けることができなくなりました。基礎控除額は表1のように、年収に応じて段階的に減少することになります。

【表1】

給与所得控除はどう変わる?

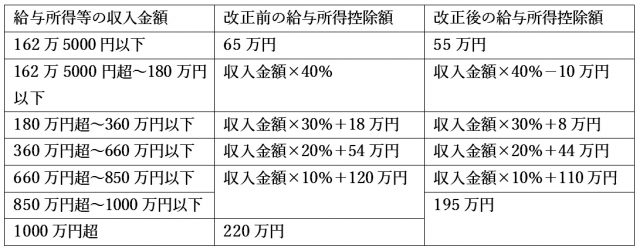

今回の改正で基礎控除は最大48万円に引き上げられた一方、給与所得控除は引き下げられました。

具体的には、給与所得等の収入金額が850万円未満の場合、給与所得控除額は10万円引き下げられ、850万円超の控除額は一律195万円となったのです。詳細は表2の通りです。

【表2】

新設された所得金額調整控除とは?

今回の改正に伴い、2020年より所得金額調整控除という控除が新しく創設されました。これは、給与所得等の収入金額が850万円を超えており、かつ次の条件のうちいずれかに該当する人に適用されます。

・特別障害者に該当する

・23歳未満の扶養親族が存在する

・特別障害者である同一生計配偶者または扶養親族が存在している

実際に控除される所得金額調整控除額は、次のような計算式で算出されます。

所得金額調整控除額=給与所得等の収入金額(給与所得等の収入金額が1000万円を超える場合は1000万円)-850万円×10%

影響を受けるのはこんな人

今回の改正で基礎控除と給与所得控除に大きく影響するのは、主に収入が850万円を超えている人です。収入が850万円以下であれば、給与所得控除が10万円減った分、基礎控除が10万円増えるため、実質的には変化はないと考えてよいでしょう。

しかし、収入が850万円を超えており、かつ所得金額調整控除の対象とならないような場合は、所得税の負担が増えることになります。参考までに、収入が900万円かつ所得金額調整控除の対象とならない場合で、改正前後の控除額を比較すると以下のようになります。

改正前の控除額:基礎控除38万円+給与所得控除額210万円(900万円×10%+120万円)=248万円

改正後の控除額:基礎控除48万円+給与所得控除額195万円=243万円

このように、基礎控除の改正後は改正前に比べて、控除額が5万円少なくなっているのです。しかも、この差は収入の額に比例して最大25万円まで大きくなっていきます。

Q&A

ここでは基礎控除および給与所得控除に関してよくある質問にお答えします。

控除額はどのように計算したらよいのでしょうか?

控除額はどのように計算したらよいのでしょうか?

A 基礎控除改正後の控除額は、表3のように段階的に定められています。

【表3】

また、給与所得控除改正後の控除額は、収入に応じて表4の計算式で算出することができます。

【表4】

新設された所得金額調整控除の控除額は、次の計算式にて算出することができます。

所得金額調整控除額=給与所得等の収入金額(給与所得等の収入金額が1000万円を超える場合は1000万円)−850万円×10%

まとめ

2020年より基礎控除や給与所得控除の改正が実施されます。今回の改正により、ライフプランやご家庭の状況によっては所得税の負担が重くのしかかることもあります。基礎控除など所得控除の改正が及ぼす影響については税理士やFPに相談するとよいでしょう。

参考

※1 国税庁「税制改正等の内容」

※2 財務省「平成30年度 税制改正 Chapter1 個人所得課税」

執筆者:柘植輝

行政書士