【2019年確定申告】医療費控除の対象になる費用って何?控除額はいくらになる?

配信日: 2020.03.08

今回は入院などで医療費がかさんでしまったときの心強い味方である医療費控除の仕組みや申請方法について解説していきたいと思います。

FPオフィス Conserve&Investment代表

2級ファイナンシャルプランニング技能士、管理業務主任者、第一種証券外務員、ビジネス法務リーダー、ビジネス会計検定2級

製造業の品質・コスト・納期管理業務を経験し、Plan(計画)→ Do(実行)→ Check(評価)→ Act(改善)のPDCAサイクルを重視したコンサルタント業務を行っています。

特に人生で最も高額な買い物である不動産と各種保険は人生の資金計画に大きな影響を与えます。

資金計画やリスク管理の乱れは最終的に老後貧困・老後破たんとして表れます。

独立系ファイナンシャルプランナーとして顧客利益を最優先し、資金計画改善のお手伝いをしていきます。

目次

確定申告とは ~そもそもなんで存在しているの? ~

国民の三大義務のひとつである「納税の義務」によって、私たち日本国民は、日本国内で得られた収入について法律で決められた納税を行う必要があります。

個人の場合、その年の1月1日から12月31日までに稼得した収入に関して、翌年の2月16日から3月15日(令和2年の場合は2月17日から4月16日)までの期間に所定の用紙に収入や経費、控除額などから自分自身や税理士などに依頼して納税額を算出し所轄税務署に確定申告を行う必要があります。

このように確定申告は、その年に稼得した収入に対する所得税や翌年度の住民税の納付額を自分自身の責任で確定し、申告するための重要な制度となっています。

年末調整との違いはどこに

収入を得ている人は、原則として確定申告により税務署に納税額を申告し、納税を行う必要がありますが、現実問題として対象者全員の確定申告を受理するのは申告する側・される側双方にとって大きな労力を要します。

そこで、主な収入が1つの勤め先からの給与所得でその他の所得が20万円以下の場合は、確定申告に変えて給与の支払先である企業などが所得税などの税務関係を納税者に代わって申告・納付することができます。

年末調整は、いわば特定の条件の方のみが利用できる確定申告の簡易版となります。しかし、あくまでも簡易版であるため、個別性の高い医療費控除や雑損控除などの所得控除は年末調整の対象外です。よって、利用する場合は確定申告が必要となります。

医療費控除ってなに?

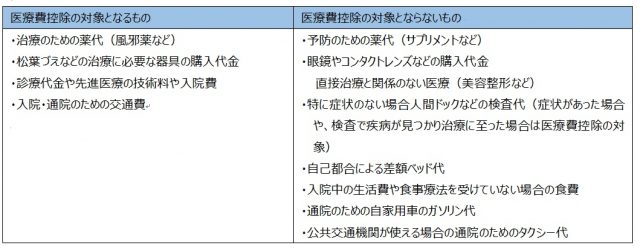

医療費控除は、本人または生計を同じくする配偶者・親族が医療費を支払った場合に利用できる控除です。医療に係るものでも医療費控除の対象とならないものや、一見医療費とは思えなくとも医療費として控除の対象となるものもあります。

(国税庁HPより筆者が作成)

医療費控除の還付金の計算方法

医療費控除の控除額は、納税者本人の総所得金額によって金額が変化しますが、控除額の上限は200万円までとなっています。医療費控除の計算式は次の通りです。

【総所得金額等が200万円以上の場合の医療費控除の計算式】

(支出した医療費の金額-生命保険等からの給付金)-10万円

【総所得金額等が200万円未満の場合の医療費控除の計算式】

(支出した医療費の金額-生命保険等からの給付金)-総所得金額等の5%

この2つの場合に応じて、医療費控除の還付金額を算出してみたいと思います。計算は、年収から給与所得控除を差し引いて所得金額を算出してから進めていくことになります。

そして「医療費控除を行わなかった場合の所得税」から「医療費控除を行った場合の所得税」を差し引いた額が医療費控除により所得税を払わなくて済んだ額、つまり還付金額となります。

■シミュレーション1:総所得金額等が200万円以上の場合

世帯主の給与収入が450万円、所得控除は基礎控除38万円と社会保険料控除65万円とし、医療費の世帯合計額が30万円であり生命保険からの給付金5万円を受け取っている場合

(1)所得金額の計算:年収450万円-給与所得控除144万円=306万円

(2)医療費控除の計算:(30万円-5万円)-10万円=15万円

(3)課税総所得の計算:306万円-基礎控除38万円-社会保険料控除65万円-医療費控除15万円=188万円

(4)所得税納付額=188万円×所得税率5%=9万4000円

(5)医療費控除を行わなかった場合の課税総所得=306万円-38万円-65万円=203万円

(6)医療費控除を行わなかった場合の所得税納付額=203万円×所得税率10%-9万7500円=10万5500円

(7)医療費控除による還付金額=10万5500円-9万4000円=1万1500円

■シミュレーション2:総所得金額等が200万円未満の場合

世帯主の給与収入が250万円であり、所得控除は基礎控除38万円と社会保険料控除36万円とし、医療費の世帯合計額が30万円であり生命保険からの給付金5万円を受け取っている場合

(1)所得金額の計算:年収250万円-給与所得控除93万円=157万円

(2)医療費控除の計算:(30万円-5万円)-157万×5%=17万1500円

(3)課税総所得の計算:157万円-基礎控除38万円-社会保険料控除36万円-医療費控除17万1500円=65万8500円

(4)所得税納付額=65万8500円×所得税率5%=3万2925円

(5)医療費控除を行わなかった場合の課税総所得=157万円-38万円-36万円=83万円

(6)医療費控除を行わなかった場合の所得税納付額=83万円×所得税率5%=4万1500円

(7)医療費控除による還付金額=4万1500円-3万2925円=8575円

医療費控除を申告する際の注意点

医療費控除の対象とならないものを控除対象の医療費として申告して税還付を受けた場合や、後に不正が発覚したときには延滞税や加算税などのペナルティが課されることがあります。医療費控除の対象とならない費用まで計算に含まないよう特に注意を払いましょう。

■申告期限以内に対応できない場合どうなる?

医療費控除は確定申告と併せて申請を行うため、確定申告を申告期限以内に行う必要があります。この申告期限は、原則として翌年の2月16日~3月15日(令和2年の場合は2月17日~4月16日)までとなっています。期限内に必要書類の準備を行い、郵送または電子申請などを行って確定申告を完了させましょう。

納めるべき税額があるにも関わらず所定の期限までに確定申告を完了できなかった場合は納めるべき税額に対しペナルティとして延滞税が付与されます。延滞税は、期限超過後の2ヶ月は原則年率7.3%で、2ヶ月目以降は年率14.6%の利率で納めるべきであった税金に加算されます。

また、年末調整などで税務関係が完了しており、医療費控除の申請を行わずに期限を過ぎてしまい、所得税を過大に支払ってしまった場合は「更正の請求」を行うことで還付を受けることができます。

具体的には確定申告後5年以内に「所得税及び復興特別所得税の更正の請求書」の申請や郵送または電子申請などで申告を行い、減額が認められれば還付を受けることができます。このように期限を超過してしまった場合は、ペナルティや他の手続きが必要となるため、期限内に申告を完了させるようにしましょう。

■医療費控除での必要書類はどんなもの?

医療費控除の必要書類は、以前であればレシートや領収書などを確定申告時に添付する必要がありましたが、現在は5年間の保存義務となっています。保管期限を過ぎる前に誤って廃棄してしまわないように気を付けましょう。

セルフメディケーション税制が2017年からスタートしましたがどんな税制ですか?

医療費控除と似た制度として、2017年からスタートしたセルフメディケーション税制があります。

これは負担が増加している医療費の軽減を目的とし、病院から処方される医療用医薬品から市販品に転用された「スイッチOTC医薬品」を1世帯当たり年額1万2000円以上購入した場合、超過した金額を所得控除として利用することができる制度です。

利用に当たっては購入金額だけではなく、予防接種や健康診断などの健康維持のための取り組みを行うことが必要となるため、必要書類としてスイッチOTC医薬品を購入した際のレシートなどの他に健康診断の結果通知書も保存する必要があります。

セルフメディケーション税制はあくまで所定の医薬品を購入した場合にのみ利用できる控除であり、入院や通院などの医療費を通算することはできませんし、医療費控除と併用することもできません。

多額の医療費がかかってしまった場合には、セルフメディケーション税制を利用するよりも医療費控除の方が節税効果が大きい場合もありますので、医療費の発生状況に応じて使い分けを行うことが重要です。

まとめ

医療費控除は、一見医療費と思えないものでも医療費と認められる反面、予防のための健康診断などは対象とならないなど、判断しにくい場合もあります。

また、医療費控除を利用するには年末調整の対象者であっても確定申告が必要となりますが、曖昧な判断で医療費に含めてしまい控除を受けてしまうと修正申告や延滞税の対象となってしまう恐れもありますので注意が必要です。

医療費控除と選択式でどちらかを利用できるセルフメディケーション税制も加わり医療費に関する控除は複雑さを増しています。どちらの制度が節税効果が大きいのかを計算し、有利な制度を利用するよう心がけましょう。

[出典]

国税庁「No.1120 医療費を支払ったとき(医療費控除)」

国税庁「No.1122 医療費控除の対象となる医療費」

国税庁「No.2260 所得税の税率」

国税庁「No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】」

執筆者:菊原浩司

FPオフィス Conserve&Investment代表