2020年の税制改正、あなたの年末調整も大幅に変わるかも?改正の内容って?

配信日: 2020.02.07 更新日: 2020.05.18

FPオフィス And Asset 代表

1級ファイナンシャル・プランニング技能士、CFP(R)認定者

確定拠出年金相談ねっと認定FP、2019年FP協会広報スタッフ

保険代理店勤務を経て独立。資産運用と保険に強いファイナンシャル・プランナーとして、子育て世代向けに相談やセミナーを行っている。全国どこからでも受講可能なオンラインセミナーを毎月開催。自宅で学べる手軽さと講座内容のわかりやすさが好評。子どもが寝てからでも参加できるよう、セミナーや相談は夜も行っている。

給与所得控除の見直し

給与所得控除とは、会社員やパート等、給料をもらっている人に認められた経費のようなものです。自営業には経費がありますが、会社員にも給与所得控除という、国から認められた経費があります。

この控除額は年収によって異なりますが、今回、給与所得控除の金額が一律10万円引き下げられました。そして220万円だった上限額が、給与収入850万円を超えると、195万円に引き下げられました。

引き下げられるということは、経費が少なくなるということなので、給与所得控除のみを考えると増税になるということです。

基礎控除の見直し

基礎控除とは、会社員だけでなく自営業など誰でも差し引くことができる金額です。今回、基礎控除が一律10万円引き上げられました。

給与所得控除で10万円引き下げられ、基礎控除で10万円に引き上げられたので、給与収入850万円以下ならプラスマイナスゼロ、税金の増減なしとなります。

一方、給与収入以外の自営業者等にとっては、基礎控除が増えるので減税になります。ただし、合計所得金額が2400万円超える場合は、基礎控除は段階的に引き下げられ、2500万円超で基礎控除の適用はなくなります。

この結果、2020年以降の年末調整では、基礎控除の適用を受ける場合は基礎控除申告書の提出が必要になります。基礎控除の適用を受ける人は、合計所得が2500万円以下の人ですから、大多数の給与所得者が申告書の提出が必要になるということです。

年収850万円超の子育て世帯等も申告が必要

改正では、年収が850万円を超えると増税になります。しかし、子育て世帯や介護をしている世帯に対しては、負担が増えないよう所得金額調整控除という制度が新設されました。

対象になる人は、

・本人が特別障害者

・23歳未満の扶養親族がいる

・特別障害者である同一生計の配偶者や扶養親族がいる

場合です。

控除の金額は、以下の計算式により求めます。

{給与収入(1000万円超の場合は1000万円) – 850万円}× 10%

この計算式より求められた金額を給与所得から差し引きます。この控除を適用することによって、本来増税になる所得金額が調整され、増税されないということになります。そして、この控除も年末調整で申告します。

2020年の年末調整の書類は複雑に

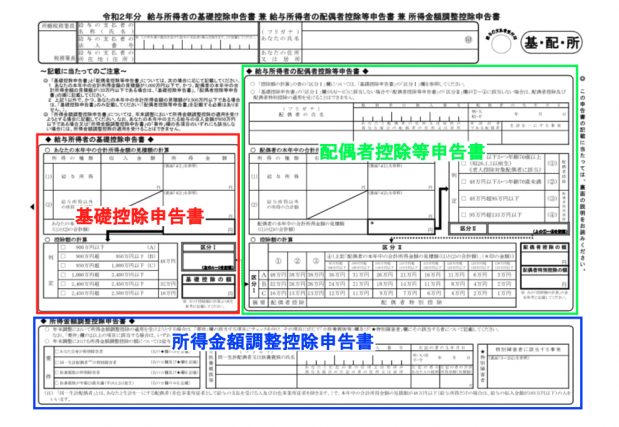

国税庁のホームページでは、2020年以後、「給与所得者の配偶者控除等申告書」と「給与所得者の基礎控除申告書」「所得金額調整控除申告書」が兼用様式となるということで、以下の様式が掲載されています。

年末調整の書類は、配偶者控除の改正で2018年に変更されたばかりですが、さらに複雑化します。

今回税制改正が行われたものの、96%の給与所得者は増税にならない見込みとされています。しかし、増税にはならなくても年末調整が大きく変わります。

今まで申告不要だった基礎控除が申告制になり、給与収入850万円超の子育て世代も申告しなければなりません。会社の担当の方も事務手続きが大変になるかもしれません。早めの情報収集で年末調整に備える必要がありそうです。

執筆者:前田菜緒

FPオフィス And Asset 代表

1級ファイナンシャル・プランニング技能士、CFP(R)認定者

確定拠出年金相談ねっと認定FP、2019年FP協会広報スタッフ