家を売却したら利益が出た!税金はどれくらいかかる?知っておきたい特別控除って?

配信日: 2020.01.07

不動産を売却して利益を得た場合、その利益は譲渡所得として見なされ、税金を支払う必要がありますが、条件を満たせばさまざまな特別控除や特例が受けられます。今回は、不動産譲渡の中の「居住用財産」の譲渡で譲渡益が出た場合についてお伝えいたします。

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)

ウェディングドレスショップ「Atsu Nishikawa」を17年間経営。

接客の中でこれから結婚するおふたりのお金の不安や子供を授かったときの給付金や育児休業のこと、また親からの贈与や年金のことの悩みを伺い、本格的にファイナンシャルプランナーとして活動を始めました。

みなさまの「小さな疑問や不安」を分かりやすく解決していくことを目指しています。

目次

家を売却して利益が出たときの税金とは?

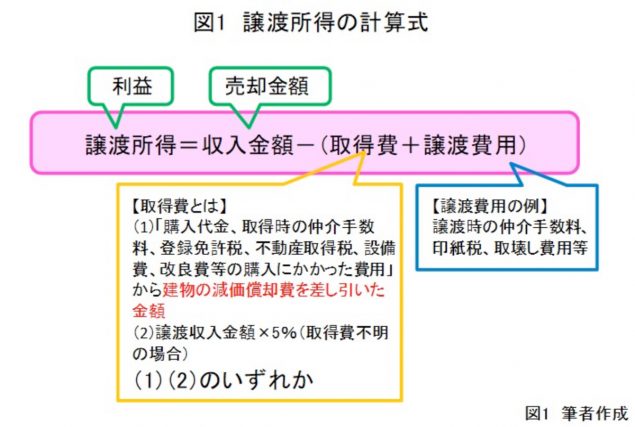

家と土地(不動産)を売却(譲渡)して利益が出た場合には税金が発生します。では、どれくらいの税金がかかるのでしょうか。不動産を売却したときの利益のことを譲渡所得と呼び、以下の計算式で計算されます。

取得費で(1)を選択した場合、購入した費用から「減価償却費」を差し引いたものが「取得費」となります。譲渡費用は譲渡する際にかかった費用です。

簡単にいえば、

【売れた金額-(買った金額-下がった価値)-売る時にかかった費用=利益】ということです。

この利益(譲渡所得)に対して、税率をかけて税額を出します。税率は短期譲渡所得の場合は39.63%(所得税30%、復興特別所得税0.63%、住民税9%)、長期譲渡所得の場合は20.315%(所得税15%、復興特別所得税0.315%、住民税5%)です。

短期と長期の違いは、譲渡した年の1月1日現在において、短期譲渡所得は所有期間が5年以下、長期譲渡所得は所有期間が5年を超えるということです。

上記のように、同じ金額の譲渡でも、短期と長期では税引き後の譲渡所得額にかなりの違いが出ます。譲渡するタイミングが所有期間が5年目に差し掛かるようなときは、税金の負担に大きな違いがあるので気を付けてください。

税務上の所有期間とは?

居住用財産を譲渡するにあたり、所有期間が条件になることが多くあります。では、ここでの税務上の所有期間とはどんな期間なのでしょうか。

上記の短期譲渡所得は所有期間が5年以下、長期譲渡所得は所有期間が1月1日をまたがずに5年を経過している例にお伝えいたします。所有期間は譲渡した年の1月1日現在で何年が経過しているかで求めます。

例えば、2014年9月15日に不動産を購入し、2019年9月30日に譲渡したとします。所有期間は満5年を過ぎていますが、長期譲渡所得にはなりません。譲渡した年の1月1日現在が基準になるため、この場合は2019年1月1日が基準となり、5年を超えないのです。

期間を間違えて譲渡してしまうと、大きな税金の違いが発生してしまいますのでご注意ください。

居住用財産の譲渡の特例

居住用財産を譲渡した場合、一定の要件を満たすことにより、下記の特例の適用を受けることができます。特例の内容を把握して、自分の条件に当てはまるものがないか、確認をしておく必要があります。

【譲渡益が生じた場合の特例】

(1)3000万円特別控除の特例

(2)10年超所有軽減税率の特例

(3)特定居住用財産の買換え特例

(1)(2)は重複して適用できます。(1)(3)、(2)(3)の重複の適用はできません。

※(3)特定居住用財産の買換え特例については、国税庁「No.3355 特定のマイホームを買い換えたときの特例」(※1)をご参照ください。

居住用財産の定義とは

(1)、(2)の説明をする前に、住居用財産としての定義を確認しておきましょう。居住用財産として特別控除を受ける際には、居住用財産としての定義のどれか1つに当てはまらなければなりません。

1.現在主として自分が住んでいる自宅を売却したとき

2.居住の用に供さなくなった日から3年を経過する日の属する年の年末までに売却したとき

3.家屋を取り壊した場合は、上記(2)の範囲内で、家屋を取り壊した日から1年以内にその敷地の売却に関する契約が締結されているとき(取り壊し後、敷地を賃貸その他の用に供した場合には不可)

4.転勤等で単身赴任の場合、配偶者等が居住している家屋を売却したとき(ただし、2つの家屋を所有する場合は、主たる居住用家屋)

(1)3000万円特別控除の特例

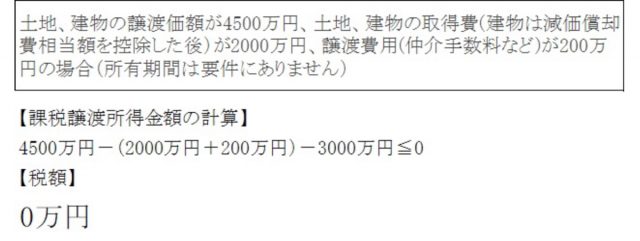

居住用財産を譲渡して譲渡益が生じた場合、譲渡所得から最高3000万円の控除を受けることができます。所有期間に関係なく、譲渡所得から3000万円が控除されます。ただし、3年に一度しか適用できません。

前年、前々年において、居住用財産の譲渡の特例の(1)、(3)の適用を受けていないことが条件です。譲渡する相手が、譲渡者の配偶者や親・子など直系血族、生計を一にする親族、同族会社等でないことも条件です。

上記のケースを同じ条件で計算をしてみます。

譲渡取得の計算式において計算した、短期譲渡所得の税額911万4900円、長期譲渡所得の税額467万2450円が3000万円特別控除の特別控除を受けることにより、税額が0になります。税額が0の場合でも確定申告は必要です。

さらに、3000万円特別控除の特別控除は「共有の居住用財産」を譲渡した場合、共有者の持分の範囲内において各人ごとに適用できます。例えば、夫婦で共有の居住用財産の場合、2人が最高3000万円の控除を受けることができるのです。

(2)10年超所有軽減税率の特例

10年超所有軽減税率の特例とは、譲渡した年の1月1日時点で所有期間が10年超の居住用財産を譲渡した場合、3000万円特別控除された後の金額について課税長期譲渡所得金額「(土地建物を売った収入金額)-(取得費+譲渡費用)-特別控除3000万円=課税長期譲渡所得金額」が6000万円までは軽減税率が適用される特例です。

参照:国税庁「No.3305 マイホームを売ったときの軽減税率の特例 3税率」

3000万円特別控除された後の金額の6000万円以下の部分について、税率が14.21%(所得税10%、復興特別所得税0.21%、住民税4%)に軽減されます。6000万円超の部分についての税率は長期譲渡所得の場合と同じ20.315%(所得税15%、復興特別所得税0.315%、住民税5%)です。

次の計算例をご覧ください。

3000万円特別控除の特別控除、10年超所有軽減税率の特例を適用せずに、長期譲渡所得での税額を計算すると、

(1億8000万円-6500万円)×20.315%=2336万2250円

となります。2つの特例を適用したことにより、1000万円以上の税金が減ったことになります。

まとめ

居住用財産を譲渡することは、人生の中でも多く経験することではありません。だからこそ、知らなかったがゆえに損をしたということがないように、税金について事前に確認しておくことが大切です。

3000万円特別控除の特例は、所有期間に条件がありません。短期譲渡所得で税金を支払うことになれば、譲渡益に対して30%以上の税率がかかるところを最大3000万円控除されるということは、最大900万円もの違いになります。

特別控除は申請と確定申告が必要なので、詳しくは国税庁ホームページ「譲渡所得」(※2)をご参照ください。

(※1)国税庁「No.3355 特定のマイホームを買い換えたときの特例」

(※2)国税庁「譲渡取得」

(※3)国税庁「No.3305 マイホームを売ったときの軽減税率の特例 3税率」

執筆者:西川誠司

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)