本当に「103万円の壁」は超えない方がいい? 超えたときの「デメリット」と「メリット」を解説

配信日: 2023.03.11

家族の扶養に入っている人の年収が103万円を超えたとき、税金面で不利になる可能性があることを指しています。本記事では、103万円を超えるとどのような影響が税金面であるのか、そのデメリットとメリットについて解説します。

103万円の壁を超えたときのデメリット

103万円の壁を超えると、どのようなデメリットがあるのか、6つのケースについて解説していきます。

所得税を払わなければならない

パートの年収が103万円を超える場合には、所得税と復興特別所得税を支払わなければなりません。しかし、年収が103万円以下であれば給与所得控除55万円と基礎控除48万円が差し引かれ、所得税も復興特別所得税もかかりません。

配偶者控除が受けられない

生計を共にしている夫婦のうち、どちらかが会社員でもう一方がパートなどとして働いている場合、それぞれが年収などの要件を満たすことで配偶者控除もしくは配偶者特別控除のいずれかを受けることができます。

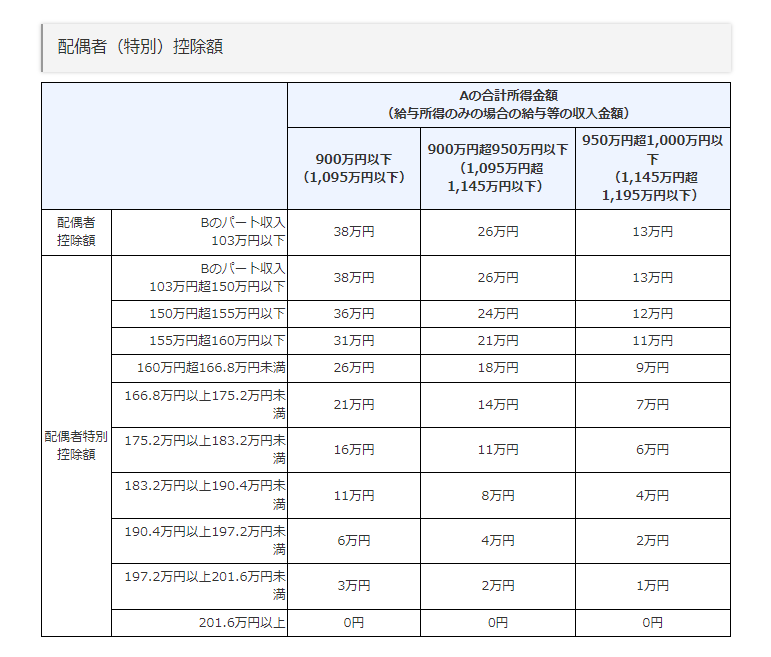

会社員Aさんとその配偶者をBさんとします。Bさんのパート収入が103万円以下の場合は配偶者控除、103万円超201万6000円未満の場合は配偶者特別控除が受けられます。適用される控除や控除額は、図表1のとおり納税者であるAさんの収入と配偶者Bさんのパート収入によって異なります。

なお、納税者の年収が1000万円を超えるときには配偶者控除も配偶者特別控除も受けられません。

図表1

国税庁 家族と税

扶養控除が受けられない

納税者に扶養親族がいる場合には、扶養控除が受けられます。しかし、扶養される人の給与収入が103万円を超えていると、この扶養控除が受けられなくなるのです。

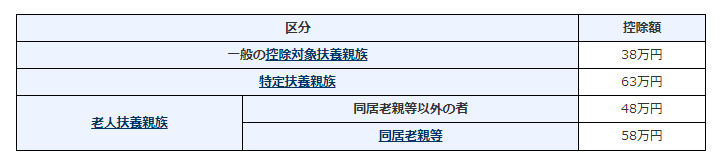

扶養親族とは、配偶者以外の親族で6親等内の血族と3親等内の姻族を指します。また、里子や養護を委託されたお年寄りも含まれます。控除額は、図表2のとおり、その年の12月31日現在における扶養親族の年齢や同居の有無によって異なります。

図表2

国税庁 No.1180 扶養控除

控除対象扶養親族とは年齢が16歳以上の人、特定扶養親族とは19歳以上23歳未満の人、老人扶養親族とは70歳以上の人、同居老親等は配偶者の父母や祖父母で同居している人を指します。

配偶者の障害者控除が受けられない

生計を共にしている配偶者が障害者の場合、同居特別障害者として障害者控除が受けられます。1人当たり75万円が所得から控除されますが、配偶者のパート収入が年103万円を超えるとこの控除が受けられません。

勤務先から配偶者の家族手当がもらえない

パート年収が103万円を超えると配偶者の家族手当を受け取れない可能性があります。人事院の2022年の民間給与の実態によると、配偶者に家族手当を支給する制度がある企業は75.3%、配偶者の収入に制限を設けている企業は84.1%です。

そのうち、収入制限額が103万円の企業が46.7%、130万円が34.3%、150万円が7.5%でした。つまり、配偶者の収入を103万円以下に制限している企業が一番多く、パート収入が103万円を超えると配偶者の家族手当をもらえなくなるかもしれないのです。

児童手当制度の給付金が減ることもある

配偶者の年収が103万円を超えると、児童手当制度の給付金が減る可能性があります。

中学生までの子どもを育てている家庭に、子どもの年齢に応じて支給されるのが児童手当です。3歳未満の子どもには一律1万5000円、3歳以上から小学生までは1万円(第3子以降は1万5000円)、中学生は一律1万円が支給されます。

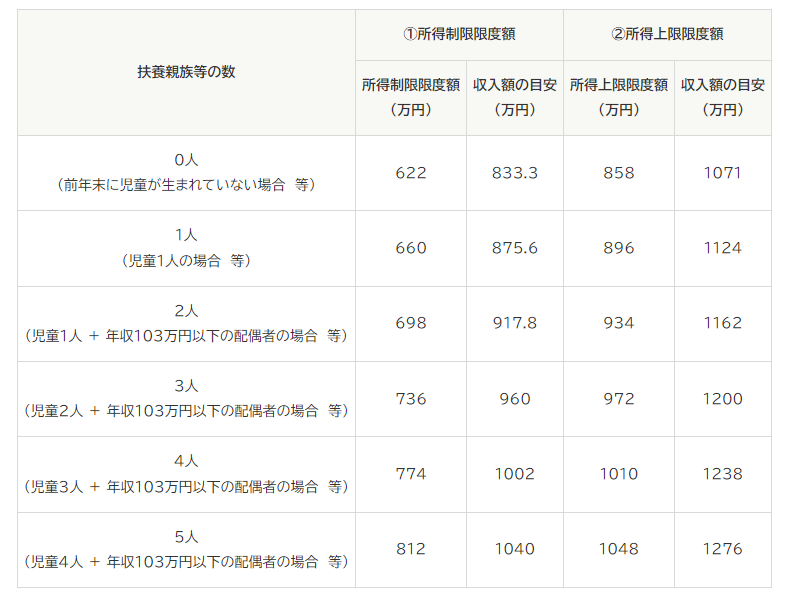

この制度には、図表3のとおり所得制限があります。児童を養育している人の所得が「所得制限限度額未満」の場合は前述の手当額、「所得制限限度額以上で所得上限限度額未満」の場合は特例給付として児童1人につき一律5000円となります。

例えば、夫婦と児童2人で世帯主Aさんの年収が950万円だったとします。配偶者が扶養に入っていれば扶養親族等の数は3人、年収960万円未満のため通常の児童手当がもらえます。

しかし、配偶者の年収が103万円を超えて扶養から外れると、扶養親族の数は2人になります。扶養親族等の数が2人の場合、年収が917万8000円以内であれば通常の児童手当の対象ですが、Aさんの年収は950万円なので対象外です。

つまり、特例給付の金額になってしまうということです。なお、児童を養育している人の所得が所得上限限度額を超えると特例給付も支給されなくなります。

図表3

内閣府 児童手当制度のご案内

103万円の壁を超えたときのメリットは?

以上、6つのケースについて解説してきました。所得控除を受けられなかったり、手当を支給されなかったり、支給金額が減ったりするのはデメリットになります。

しかし、103万円の壁を超えるということは、収入が増えるというメリットにもなります。収入が増えれば、老後や教育のための貯蓄を増やしたり、資産運用に充てたりすることも可能でしょう。

また、従業員が常時100人を超える企業で週に20時間以上働き、雇用期間が2ヶ月以上が見込まれる場合で、月収が8万8000円以上、年収にすると約106万円以上の人は勤務先の健康保険や厚生年金保険に加入することになります。

保険料は会社と折半できる上、厚生年金の受給額を増やすことも可能です。それぞれの家庭によって事情は違います。103万円の壁を超えない方がいいのかどうか、メリットとデメリットを確認し、検討しましょう。

出典

国税庁 家族と税

国税庁 No.1180 扶養控除

人事院 令和4年職種別民間給与実態調査の結果

内閣府 児童手当制度のご案内

日本年金機構 令和4年10月からの短時間労働者に対する健康保険・厚生年金保険の適用の拡大

執筆者:田邉史

二級ファイナンシャルプランニング技能士