30歳で既婚の子どもでも、「親の扶養」に入れられる? 別居してても大丈夫って本当?

配信日: 2023.03.03

本記事では、扶養に入ることができる家族の要件について、所得税と社会保険に分けて解説します。

扶養には「所得税法上の扶養」と「社会保険上の扶養」がある

「扶養に入る」とひと言で表されますが、まず扶養には「所得税法上の扶養」と「社会保険上の扶養」の2種類がある点に注意しましょう。

扶養に入れた場合の効果も、もちろん異なります。所得税の場合は、扶養控除などの各種控除額が増額することで所得税が安くなります。社会保険の場合には、扶養者(扶養する人)が加入している健康保険に加入できるため、被扶養者(扶養される人)は自身で健康保険料を支払う必要がなくなります。

なお、国民年金については、扶養によって第3号被保険者となり自己負担がなくなるのは、厚生年金に加入する会社員など、第2号被保険者に扶養される配偶者のみとなっている点に注意しましょう。子については、20歳以上60歳未満であれば、第1号被保険者として保険料を負担する必要があります。

所得税法上の扶養要件

所得税法上の扶養に入れるのは、以下の要件に該当する家族です。

・配偶者以外の6親等内の血族および3親等内の姻族である

・納税者と生計を一にしている

・合計所得金額が48万円以下である

・青色申告者の事業専従者として給与の支払いを受けていない

・白色申告者の事業専従者でない

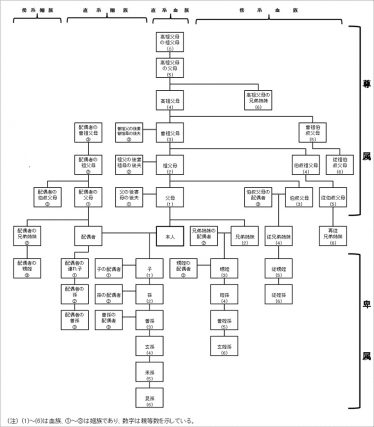

「6親等内の血族および3親等内の姻族」は、図表1を参考にしてください。非常に広い範囲の親族が認められているため、一般的に扶養を考える家族はほぼ該当するでしょう。

【図表1】

出典:国税庁 No.1180 扶養控除

社会保険上の扶養要件

社会保険の扶養に入れる家族の要件は以下のとおりです。同居と別居で家族の範囲が異なる点に注意しましょう。

・被保険者(扶養する人)に生計を維持されている

・被保険者の3親等内の親族である

・年収130万円未満で、被保険者の年間収入の2分の1未満である

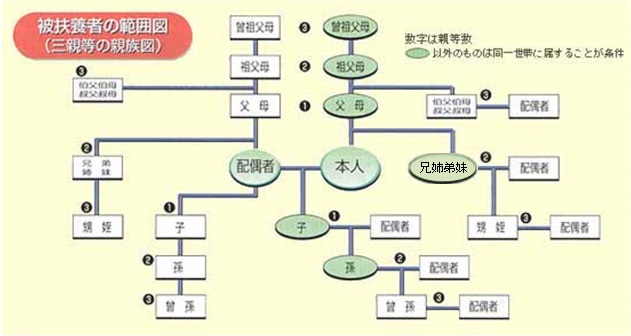

「3親等内の親族」は、図表2を参考にしてください。

【図表2】

出典:全国健康保険協会 被扶養者とは?

・被保険者(扶養する人)に生計を維持されている

・被保険者の直系尊属、配偶者、子、孫、兄弟姉妹である

・年収130万円未満で、被保険者からの仕送り額より少ない

扶養に入れるのかを具体的に考えてみる

以下の条件の子を親の扶養に入れることができるのか考えてみましょう。

・30歳息子

・既婚(妻、子2人)

・親とは別居

・失業により2022年の年収50万円

・妻と子に収入なし

・親が生活費のほとんどを仕送り中

所得税

まず、所得税法上の扶養に入れるのかについて、それぞれの要件に該当するか、見ていきます。

・配偶者以外の6親等内の血族および3親等内の姻族である →子・子の配偶者・孫であり該当

・納税者と生計を一にしている →親の仕送りによって生活が維持できているため該当

・合計所得金額が48万円以下である →年収50万円であり、所得は0円であるため該当

・青色申告者の事業専従者として給与の支払いを受けていない →該当

・白色申告者の事業専従者でない →該当

要件すべてに該当するため、親の扶養に入れることができます。なお、息子だけではなく妻と子2人についても扶養の対象となります。

社会保険

次に社会保険における扶養についてです。

・被保険者(扶養する人)に生計を維持されている →親の仕送りによって生計が維持できているため該当

・被保険者の直系尊属、配偶者、子、孫、兄弟姉妹である →該当するが、妻については対象外

・年収130万円未満で、被保険者からの仕送り額より少ない →年収50万円であり該当

息子、子2人は要件に該当するため、親の扶養にすることができます。ただし、妻は対象外である点に注意しましょう。ちなみに、同居であれば対象となります。

まとめ

何らかの事情で親が仕送りをしている子がいても、社会人であったり、結婚していたりする場合には「扶養に入れる」という発想は浮かびにくいかもしれません。

しかし、要件に該当しさえすれば扶養に入れることが可能です。税金や健康保険料の金銭的負担を軽減させることができるため、積極的に検討してみてください。

出典

国税庁 No.1180 扶養控除

全国健康保険協会 被扶養者とは?

執筆者:佐々木咲

2級FP技能士