【FP相談】年金のみで生活していますが、資産運用で利益が出ています。確定申告は必要ですか?

配信日: 2023.02.01

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

株や投資信託の利益と確定申告

最初に、株や投資信託の運用で利益が出た場合の確定申告について見てみましょう。

2003年の証券税制改正で、株や投資信託の利益は他の所得と分けて税額を計算する申告分離課税となり、原則として確定申告が必要となりました。

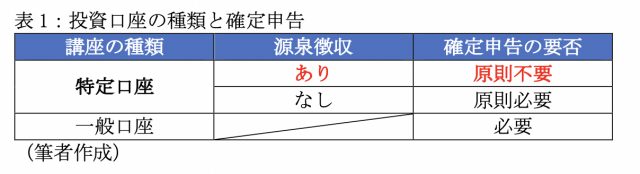

しかし同時に確定申告に不慣れな人のために、特定口座制度が導入されました。この特定口座には、確定申告をしなくても良い「源泉徴収あり」と、確定申告が必要な「源泉徴収なし」を選択できます(表1参照)。

投資の源泉徴収とは、株を売った時の利益や配当の支払いを行う時に、金融機関が所得税を徴収し国に納税することをいいます。特定口座で「源泉徴収あり」を選択すると、金融機関が所得税の計算と納税処理を行ってくれるため、原則として確定申告が不要です。

特定口座で「源泉徴収なし」はどのような場合に利用するのでしょうか?

源泉徴収なしは原則として確定申告が必要ですが、運用益を含めた本業以外の合計所得が20万円以下の場合は、確定申告の必要がありません。このような場合は、利益に掛かる所得税と住民税を払う必要がないというメリットがあります。

ただし、損益が発生したあとで、年の途中で「源泉徴収あり・なし」を変更できません。源泉徴収なしを選んでいて利益が20万円を超えてしまった場合、確定申告が必要となります。確定申告により利益は年収に加算され、社会保険料や扶養関係にも影響しますので注意が必要です。運用益が20万円を超える可能性がある場合は、「源泉徴収あり」にしておくほうが良いでしょう。

(注:一般口座は、投資家自身で年間取引の計算を行い、原則として確定申告が必要です)

源泉徴収ありの特定口座でも確定申告をしたほうが良い場合がある

特定口座で源泉徴収ありの場合でも、以下のような場合は確定申告をすることで所得税を軽減できます。

■売却損が出た場合の損失繰越申請

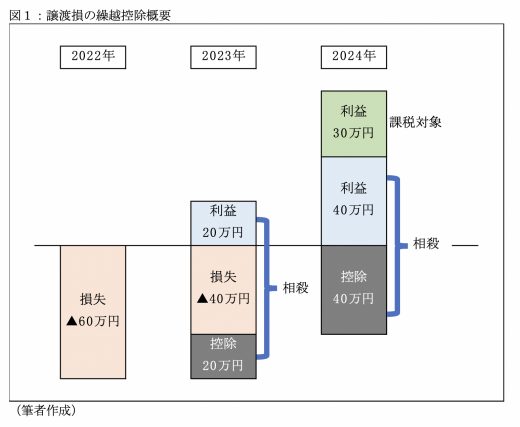

株や投資信託の売買で損が出た場合(譲渡損といいます)は、確定申告を行うことで翌年以降最大で3年間損失を繰り越すことができます。例えば、図1のように2022年に60万円損が出た場合、確定申告をしておくと、翌年以降の利益に対して相殺できます(※1)。

■損失繰越申請を行っている場合

前年以前(3年以内)に損失繰越申告をしている場合で、損失の繰越控除を受けるには確定申告が必要です。図1のように2022年に損失繰越申請をしていると、2023年に20万円利益があった場合、2022年の損失と相殺できます。結果として特定口座で源泉徴収された約3万円(利益の15.315%)の所得税が返ってきます(還付といいます)。

(注:源泉徴収された住民税5%も還付の対象です)

図1の例では、2023年に引ききれなかった40万円の損失は、2024年に持ち越され70万円の利益から40万円が相殺されます。こちらも源泉徴収された所得税のうち、約6万円が還付されます。

■複数の特定口座(源泉徴収あり)の損益通算をする場合

利益と損失を相殺することを損益通算といいます。複数の特定口座を持っていて、もし1つ以上の口座で損が出ている場合、損益通算を行うことで所得税を少なくできます。複数の特定口座の損益通算を行うためには確定申告が必要になります。損益通算をしても損失が残る場合は、損失繰越申請となります。

■配当所得を総合課税にする場合

配当所得控除を受けるために、総合課税を選択できますが、その場合は確定申告が必要です。配当所得控除により、所得税を軽減できる可能性があります(※2)。

■年金が少ない場合

収入が公的年金のみの方で、年金所得控除後の年金所得が48万円以下の場合、確定申告をすることで、特定口座で源泉徴収された所得税と住民税の一部、または全部が還付されます(※3)。

あえて確定申告をしないほうが良い場合がある

前述の方法により特定口座で「源泉徴収あり」でも、確定申告をすると所得税は節税できますが、確定申告により利益が年収に加算されるため、住民税や社会保険料、扶養関係に悪影響が出ますので注意してください。

確定申告をすると、譲渡所得や配当所得が年収に加算され、人によっては住民税や社会保険料が、所得税の節税額よりも高くなる可能性があります。それを避けるために2023年までは住民税だけを申告不要制度(地方税5%の源泉分離課税)にすることができました。しかし、令和4年の税制改正で、2024年から所得税と住民税は異なる課税方式を選択することができなくなります。

また、誰かの扶養家族になっている場合は、確定申告により年収が扶養の上限を超えてしまうと、扶養から外れます。損失の繰越控除の図1の例では、2024年は70万円の利益がありますので、扶養からはずれたり、住民税や社会保険料が高額になったりする可能性があります。このようなケースでは、特定口座「源泉徴収あり」の申告不要制度を利用して、あえて確定申告をしないという選択もあります。

特定口座の「源泉徴収あり」で確定申告をしたほうが良いかは、投資の損益とその方の年収や扶養関係など、税金と社会保険料などの負担の増減を世帯の合計で計算し、どちらが得かを判断する必要があることを覚えておいてください。

FXや暗号資産の利益は雑所得

最近では、為替先物取引(FXと表記)やビットコイン等(暗号資産と表記)のような取引も投資として利用されるようになりました。FXや暗号資産等の取引は雑所得に分類され、公的年金以外の雑所得が20万円以上の場合は確定申告が必要です(※4・※5)。

・暗号資産の損失は繰り越しできない

暗号資産は雑所得に分類され、損失が出た場合は総合課税となっている他の雑所得と損益通算ができます。FXのように分離課税となっている雑所得とは損益通算はできません。また、引ききれない損失は翌年以降に繰り越すことはできません。

・FXの損失は繰り越しができる

FXで損失が出た場合、分離課税となっている他の先物取引との損益通算ができます。確定申告で他の先物取引と損益通算をしても、なお引ききれない損失は、翌年以後3年内の各年分の「先物取引に係る雑所得等」の金額から控除できます。これらの損益通算や、損失の繰越控除のためには確定申告が必要になります(※5・※6)。

まとめ

ひと口に投資といってもさまざまな種類があります。所得の種類も譲渡所得や配当所得、雑所得などに分類され、それぞれ確定申告が必要となる条件が異なります。確定申告が「必要か?」「必要はないが節税のためにしたほうが良いか?」など、同じ収益の額でもその人の扶養関係や年金額によって変わります。年金額が400万円を超える場合は、資産運用の損益にかかわらず確定申告が必要です。

投資で利益が出ていて、確定申告が必要なのに確定申告をしなかった場合は、本来の税金に加えてペナルティ(無申告加算税と延滞税)が加算されます。「確定申告が必要と知らなかった」という言い訳は通用しませんので十分注意してください。

所得税は例外規定が多く非常に複雑です。確定申告をすると所得税だけでなく住民税や社会保険料にも影響があります。少しでも不安がある場合は専門家にご相談ください。

出典

(※1)国税庁 No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

(※2)国税庁 No.1250 配当所得があるとき(配当控除)

(※3)国税庁 No.1600 公的年金等の課税関係

(※4)国税庁 暗号資産に関する税務上の取扱い及び計算書について(令和4年12月)

(※5)国税庁 No.1521 外国為替証拠金取引(FX)の課税関係

(※6)国税庁 No.1523 先物取引の差金等決済に係る損失の繰越控除

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)