給与の高い人は増税に?2020年分から会社員向けの控除額が変わる!

配信日: 2020.04.27

会社員の場合、給与についての所得税の計算は会社の年末調整で行うことが多いため、確定申告や具体的な税の計算についてなじみが薄い人も多いかもしれませんが、給与所得者の給与所得の計算で用いる控除額が2020年分より変わります。

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

1982年生まれ。株式会社よこはまライフプランニング代表取締役。

資格学校勤務時代には教材編集等の制作業務や学習相談業務に従事し、個人開業の社会保険労務士・FPとしては公的年金に関する研修講師を務め、また、公的年金の相談業務も経験してきている。

これらの経験を活かして、専門誌で年金に関する執筆を行っている。2018年に、年金やライフプランに関する相談・提案、教育研修、制作、調査研究の各事業を行うための株式会社よこはまライフプランニングを設立、横浜を中心に首都圏で活動中。日本年金学会会員、日本FP学会準会員。

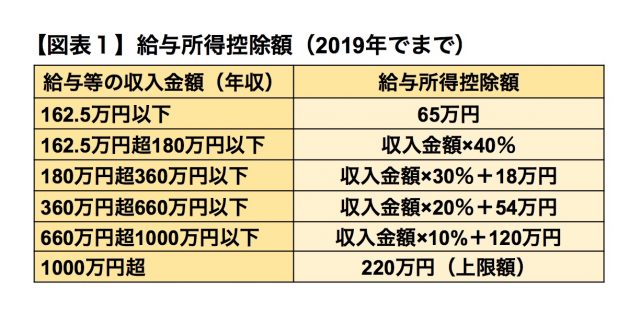

2019年までの給与所得控除の額

会社員の毎年の所得税の計算において、給与の収入の総額に直接税率を掛けるわけではありません。

給与収入を受けている人の所得税は、大まかに、給与等の収入から給与所得控除を控除した給与所得を算出し、その後、所得控除(全部で14種類)を差し引いて算出した課税所得金額(課税対象となる所得額)に税率を掛けて計算する流れとなります。

2019年分までは、給与所得算出のための給与所得控除額としては65万円以上が控除されます。「サラリーマンの必要経費」などと表現されていますが、まず最低65万円は控除された上で、給与等の収入が162.5万円を超える場合については、給与等の収入に応じて65万円を超えて控除されます(【図表1】)。

ただし、給与等の収入が1000万円を超える場合の控除額は上限額の220万円となっています。

2020年からは一律10万円引き下げ

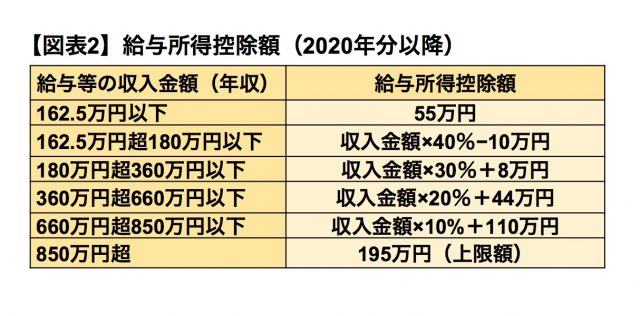

この給与所得控除額が2020年分より変わることになり、2020年以降の給与所得控除は【図表2】のとおりになります。65万円だった最低控除額が55万円になり、2019年までと比べ、一律10万円引き下げられます。

さらに控除の上限額に達するのは2019年分までは、給与等の収入が1000万円を超えた場合でしたが、2020年分からは850万円を超えた場合になり、しかも控除の上限額は195万円です。

代わりに基礎控除が上がる

このように給与所得控除が10万円引き下げられるその一方で、所得控除(所得額から課税所得額を算出する際に差し引く控除)の基礎控除が38万円から48万円へと10万円上がることになります(合計所得金額が2400万円以下の場合)。

結果、給与等の収入金額が850万円以下の人の場合はマイナス10万円とプラス10万円で負担に変化はないということになり、850万円を超える人にとっては基礎控除が10万円上がったとしても【図表2】のとおり給与所得控除額が大きく減るため、課税所得が増えて、増税につながるでしょう。

所得金額調整控除の創設

ただし、給与等の収入が850万円を超える人向けに「所得金額調整控除」が創設されます。

重い障害のある人、子育てをする人、介護をする人を対象とした制度で、

(1)本人が特別障害者であること

(2)23歳未満の扶養親族がいること

(3)特別障害者である同一生計の配偶者や扶養親族がいること

いずれかに該当した場合に当該控除を受けられます。

控除額は「(給与等の収入額-850万円)×10%」で計算されます。計算式の給与等の収入額には1000万円の上限額がありますので、1000万円を超えている人の控除額は15万円「(1000万円-850万円)×10%」となるでしょう。

2020年の年末調整はまだ数ヶ月先ですが、給与を受け続けている会社員の人、特に給与の高い人は、改正で給与所得控除を含め各種控除額が変わることを今のうちに意識しておくとよいでしょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー