昨年の確定申告書にミスを発見…税金を払いすぎていた!過去の確定申告を訂正するには

配信日: 2020.01.31

そんな時、過去の確定申告を訂正するにはどうすればよいのでしょうか? 本記事ではその手続きを、実例を交えて解説します。

AFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

目次

税金を払いすぎた場合、差額の還付を受けるための「更正」手続き

確定申告書の数値に間違いがあり、支払った税金が実際よりも多かったり、還付税額が少なすぎたりしたことが申告期限後に分かった場合、その差額を戻してもらうための手続きを、「更正の請求」といいます。

更正の請求を行うには、「更正の請求書」を作成する必要があります。国税庁のホームページから用紙(※1)を入手できますが、必要書類を持参すれば税務署で行うこともできます。

更正の請求書を提出後、更正通知書が届き、訂正された税額が決定します。その後、訂正前と後の税金の差額が還付される仕組みです。では、次に更正手続きを行った3つの実例(※2)をご紹介します。

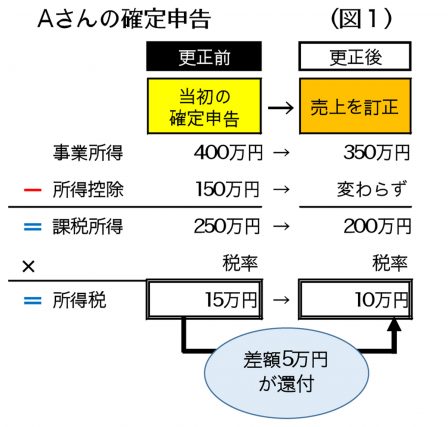

例1:計算ミス

Aさん(40歳、自営業)はITコンサルタント。事業は順調、売上も拡大していますが、経費節約のため、これまで自分で確定申告(図1)も済ませてきました。しかし翌年、限界を感じて税理士に依頼。すると、昨年の確定申告書に記載した売上が多すぎたことが判明したのです。

税理士はすぐに更正の請求書を作成し、税務署へ提出。多く支払いすぎた所得税の5万円は戻ってきました。

多忙な中、自分で確定申告を行う場合、計算ミスはよくあることです。正当な理由であれば、更正手続きにより、払いすぎた税金の還付を受けることができますが、くれぐれも、計算ミスには気をつけましょう。

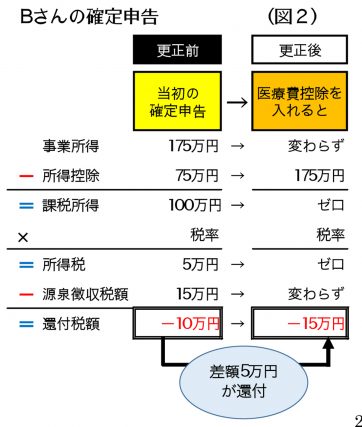

例2:申告もれ

Bさん(60歳、自営業)は演劇講師。確定申告は毎年自分で行っています。

昨年の確定申告(図2)では、算出した所得税が5万円でしたが、講師料から源泉徴収された所得税が15万円あり、差し引きで10万円の還付税額でした。過去の確定申告もほぼ同じパターンなので、毎年の確定申告は、ほぼ前年の「書き写し」状態。

しかし、そこに落とし穴が。2年前に倒れて長期入院しているお母さまの医療費が年間110万円もかかっていたのに、前年度の確定申告に、医療費控除をまったく入れていなかったのです。

早速Bさんは税務署へ。税務署員の協力の下、更正の請求書を作成しました。持参した領収書の束には、医療費控除として認められない費用もありましたが、それでも課税所得をゼロにすることができ、4ヶ月後には5万円の所得税が還付されました。

毎年の確定申告がパターン化していると、突然発生した支出を所得から控除し忘れることがありますので、注意しましょう。

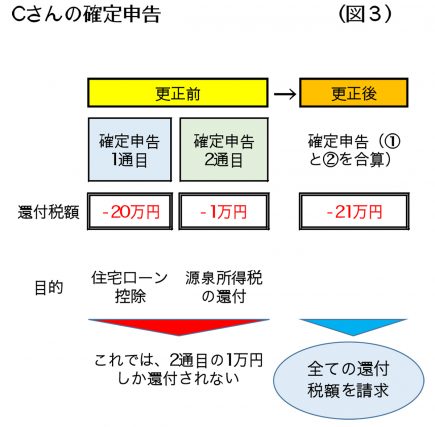

例3:別内容の確定申告書を同一期限内に2通提出

Cさん(45歳)は会社員。3年前に念願の一戸建てをローンで購入しました。Cさんは本来確定申告不要ですが、住宅ローン控除を申請するために、翌年初めて確定申告書(図3)を提出しました。これによる還付請求額は20万円です。

しかし、それからすぐに、一般口座で保有する株式の配当金にかかる源泉所得税の申告を忘れたことに気づき、1万円の還付申告のためにもう一通確定申告書を別に作成して、慌てて期限内に提出しました。

ところが、半年が過ぎても2通目に出した確定申告で還付請求した1万円が戻ってきただけで、1通目の20万円は戻ってきません。そこで税務署へ問い合わせたところ、確定申告書を2通出した場合、最後に提出した申告書が有効となることを初めて知ったのでした。

すでに確定申告期限は過ぎているため、Cさんは確定申告書を一つにするための更正手続きを行い、それから3ヶ月後、無事に20万円が還付されました。Cさんのように確定申告に不慣れな方は、まったく別の確定申告書を作成して同一期限内に提出しないよう、注意しましょう。

更正手続きにより、住民税が変わる場合もある

実例のAさんやBさんは、所得税の更正により住民税の課税所得も変わるため、過去に支払った住民税もあわせて還付されました。ご自身で更正手続きを行う際は、税務署かお住まいの市町村の役場に、住民税への影響を確認しておくとよいでしょう。

これまで、更正の手続きと実例についてご紹介しましたが、更正手続きはしないに越したことはありません。改めて、提出前の確定申告書に間違いがないか確認してください。

なお、更正の請求期限は確定申告書の提出期限から5年です。仮に10年前の確定申告書に間違いがあっても訂正できないので、注意が必要です。

(出典及び注釈)

(※1)国税庁「[手続名]所得税及び復興税別所得税の更正の請求手続」

(※2)実例中では復興特別所得税や還付加算金など一部の数値を省略しています。また、人物の特定を避けるため、確定申告の数値は単純化したり、変更したりしています。

執筆者:酒井 乙

AFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。