退職金や確定拠出年金といった退職手当、どう受け取る?かかる税金はどう変わる?

配信日: 2020.04.22

なかでも、「退職金」と「確定拠出年金」についての質問は、「どう受け取るべきか?」「退職所得控除って何?」「いつから受け取るのがいい?」と共通しています。退職時に入ってくるお金について、知っておきたい・考えておきたいポイントをお伝えします。

CFP🄬認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

退職手当とみなされる「退職金」と「確定拠出年金」

退職金は、就業規則、退職金規程、雇用契約などで支給要件が定められている場合に、お勤めの会社から支払われますが、すべての会社に退職金制度があるわけではありません。最近では、規定のない会社も多く存在します。まずは、退職金制度の有無を確認しましょう。

勤続年数や職位などから金額が決まっている「確定給付型」、会社が資金を拠出し、自分で商品を選択し運用する「確定拠出型」、これら2つの制度の併用など、会社によってさまざまです。最近では、確定拠出型を導入する会社が増えています。拠出金額は同じでも、運用実績により受け取る金額に差が出てきます。

最も効率的といわれる「長期・分散・積立」を実現できますので、ぜひ早いうちから興味をもって取り組んでいただきたいです。とはいえ、50代後半になると、急な価格変動に対応できる時間が不足するため、「守る」商品選択をお勧めしています。

退職金も確定拠出年金も、退職に伴い受け取るお金は、退職手当に含まれます。受け取り方については、年金形式で受け取るのか、一時金で受け取るのか、その両者を併用するのか、などの選択肢があります。退職時に支給される制度の有無が確認できたら、受け取り方を考えましょう。

退職手当の受け取り方によって異なる税金の種類

確定給付の退職金の場合、選択肢の範囲はお勤め先によります。規定や総務に確認してみましょう。基本的な考え方は、以下の確定拠出の場合と同様ですので参考にしてください。

一般的な確定拠出の場合には、老齢給付金の受け取り方は、「年金」「一時金」「年金と一時金の組み合わせ」の3種類があります。

■年金で受給する場合

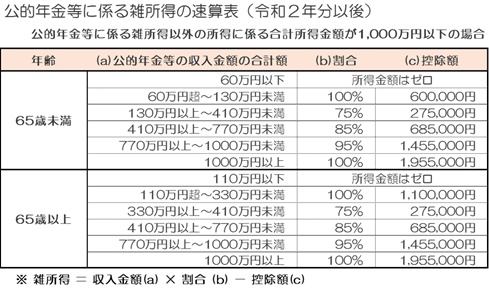

公的年金や企業年金などの受給額と合算し、雑所得として課税されます。【表1】の通り、年齢および公的年金などの収入金額に応じて「公的年金等控除」が適用されます。

【表1】

出典:国税庁「No.1600 公的年金等の課税関係」(※1)

年金形式で受け取る額が多くなると、雑所得の金額が増えるだけでなく、公的保険料や介護保険料の料率が上がってしまいますので気に留めておきたいところです。

■一時金で受け取る場合

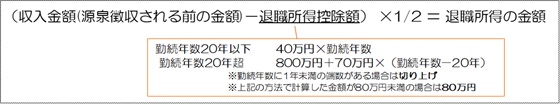

退職所得として課税されます。長年の勤労に対する報償的給与の意味もあり、これから生活するための資金でもあることから、退職所得控除や他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。

多くの場合、年金形式で受け取るより節税効果があるといえます。退職所得の金額は、原則として、【図1】のように計算します。

【図1】

出典:国税庁「No.2732 退職手当等に対する源泉徴収」(※2)

退職所得控除の金額は勤続年数に連動していますので、勤続年数が長ければ長いほど控除額が多くなり、結果として税負担が抑えられます。確定拠出年金では、掛金を拠出した期間を勤続期間として算出します。拠出なく運用のみの運用指図者期間は含めません。

節税効果を考えての受け取り方

退職金や確定拠出年金からの一時金の金額が、退職所得控除額を大幅に上回る場合は、税負担も大きくなりますので注意が必要です。

従来の確定給付をベースとして上乗せで確定拠出を導入している企業も多く存在します。企業型確定拠出では、規約により65歳まで加入(拠出)できます。

退職金受給後に確定拠出を受け取る場合には、同じ年か、翌年以降かにより勤続年数(加入期間)の計算方法が違ったり、収入金額が退職所得控除を上回るかどうかなどで「調整」されたりすることもあり、個別事情によるため、一概に正解はありません。

受け取り方にはさまざまなパターンが考えられますが、現在のお勤め先の勤務年数から退職所得控除の額を計算してみましょう。税負担の発生する目安が把握できます。その金額を一時金で受け取る額の起点にして、年金形式とのバランスで増減させて考えると、比較的スムーズに受け取り方を検討できます。

節税よりライフプラン優先で考える!!

税負担は抑えたいものですが、優先したいのは、「ライフプラン」です。退職金の使い道を考えてみましょう。

■住宅ローンを完済

退職時のローン残高を確認しておきましょう。完済した後に退職金がいくら残るのか、から考える必要があります。

■今後の生活資金

人それぞれのお金に対する向き合い方によりますが、一時金で受け取る場合は、ご自身で枯渇しないよう取り崩していく、コントロールする力が必要です。年金形式で受け取る場合には、期間ごとの受取額(収入額)を把握することが必要になります。

公的年金は終身で受け取ることができますが、確定拠出年金や企業年金は、期間終了のときに慌てないようにしたいものです。

■今後のリスク対策としての予備資金

いつまでも健康で生活できれば何よりですが、病気、認知症、介護などの不安に対しても、希望や対策を考えておきましょう。夫婦のどちらかが先に旅立った場合についても考えておきたいものです。

■家族への感謝を込めて、旅行に行きたい

長年の会社員生活に自分自身へのご褒美や家族への感謝として、旅行などを計画することもよいでしょう。

退職金の額が確定していなくても、「どうしたいのか」を考えておくことは可能です。家族がいる場合は、家族とも話し合うようにしたいですね。人生100年時代、退職後の生活をより豊かに自分らしく生きるために、一つひとつクリアにしていきましょう。

[出典]

※1 国税庁「No.1600 公的年金等の課税関係」

※2 国税庁「No.2732 退職手当等に対する源泉徴収」

国税庁「No.1420 退職金を受け取ったとき(退職所得)」

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士