持ち家か、賃貸かは、いかにわが家を経営するかで答えは違う

配信日: 2020.06.04

昔からマイホームについて、持ち家か、賃貸かの論争があります。わが家を経営するという視点に立つと、その答えはどうなるのでしょうか。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

家計簿・資産表における持ち家と賃貸の違い

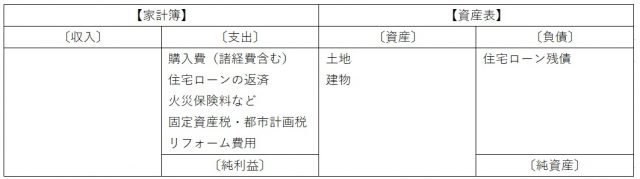

マイホームを購入する場合、家計におけるお金の流れは次のようになります。土地付き一戸建ての家を、住宅ローンを組んで購入する場合で考えてみましょう。

※筆者作成

家計簿では、購入費や住宅ローンの返済など一定の支出が発生します。一方、資産表では、土地や建物が資産に計上され、同時に負債に住宅ローンの残債が計上されています。

時間の経過とともに、負債である住宅ローンの残債は減る反面、資産においては、建物の価値は減価償却され減っていきますが、土地については一定の価値が担保されます。

家計全体で考えると、住宅ローンを完済するまでは、家計簿では、純利益が抑制される状況が続くため、収益率の良くない経営状況になります。

その代わり、資産表においては、住宅ローンの残債が減り、同時に建物の価値も目減りしますが、土地の価値はある程度担保されるため、結果として純資産が増えていきます。それでは、賃貸の場合はどのようになるでしょうか。

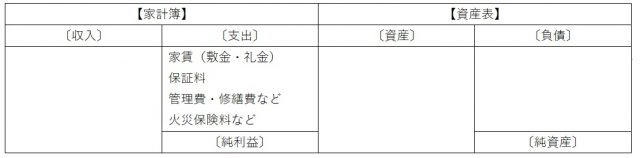

※筆者作成

計上されるのは、家計簿における支出だけです。おおむね、ランニングコストとして、家賃や保証料、管理費、修繕費、火災保険料などです。資産表内では何もありません。トータルで考えると、通常、持ち家と比べると、賃貸の方がランニングコストは低くなります。

違いとしては、住宅ローンを返し終えると、持ち家の場合、最低でも土地が資産として残るため、結果として、この分が純資産の増額になります。ただし、建物という資産を維持する必要があります。

火災保険料や固定資産税、定期的なリフォーム費用がかかります。また、将来、空き家にならないように防止する必要があるため、一定のランニングコストは残ります。

ここまで見比べて、持ち家と賃貸、どちらがいいかは、簡単ですよね。物件に応じて計算し、比較すればいいだけのことです。

人生はお金では測れない

でも、この考え方は、お金だけの視点で見た場合です。

わが家を経営する目的は、「家族の幸福度を高める」ことにあります。家族の幸福度をお金で計ることができるならば、答えは簡単に出ると思いますが、実際はそうはいきません。

何が幸せで、どのような境遇や環境が幸福なのかは、家庭によって異なるものです。わが家を経営するという視点に立った場合、持ち家か、賃貸か、答えは家族それぞれで違うはずです。

わが家を経営する目的が家族の幸福度を高めることにあるならば、財源である資産表の項目を活用し、わが家の経営状況を良くするために家計簿を運営していくことになります。

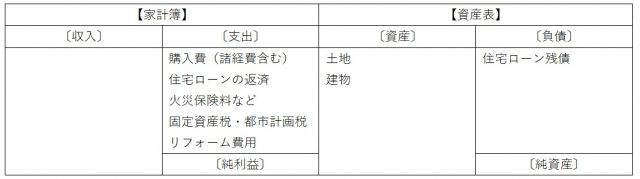

※筆者作成

例えば、建物という財源を得たことで、わが家の幸福度がどのように高まったのか。住宅ローンという財源を活用し土地・建物を購入した結果、わが家における幸福度は高まったのか。

数字だけで考えると、純利益が減るため、家計の収益率は低下します。しかし、普通は、マイホームを購入したことで幸せな気持ちになるでしょう。

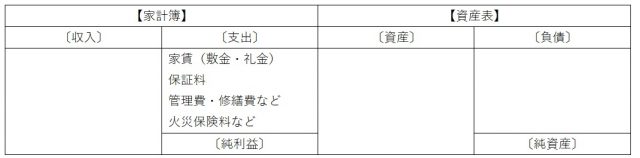

一方で、賃貸の場合、前述のとおり、お金の流れは家計簿内における支出にしか発生しません。

※筆者作成

この場合でも、家族の幸福度を高めるためにわが家を経営するという視点で考えると、マイホームを購入しなくてもわが家の幸福度は高まると思うなら、そのご家庭では、それが正解になります。

まとめ

お金のことは、おおよそ方法論であるため、計算すればおのずと答えは出ます。このとき、家計簿における純利益の動きがどうなるか、そして、資産表における財源の使い道をどうするかに着目すればいいだけです。

しかし、人生はそんなに単純なものではありません。お金だけで人生を語るのはいたって危険なことでもあります。自分や家族にとって何が大事なのかをしっかりと意識し、「あくまでもお金は方法論」と認識するのが大切です。幸福度を高めるために、わが家を経営するようにしましょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)