年収1000万円でも老後に破綻するわけ

配信日: 2020.05.29

会社員の平均給与が430万円の時代、2倍以上の収入があるわけです。しかし本当に誰もがうらやむような生活をしているのでしょうか。マネー相談から見える、世帯年収1000万円家庭の実情をお伝えします。

ファイナンシャルプランナー CFP(R)

女性を中心に、一生涯を見守るFPとしてmoney&キャリアのコンサルティングを行う。幸せになるためのお金の知識など幅広い資金計画とライフプランのアドバイスを手がけている。

2007年にFP資格取得。独立系ファイナンシャルプランナー事務所にて個人相談、執筆、セミナー講師などを経験

その後「パートナーに頼らない経済的自立を目指す女性」をサポートするため2016年FPoffice Rapportを立ちあげる。

現在、年間80回以上の資産運用セミナーや金融機関にて資産形成のアドバイザーとして活動中。また金融サイトへの執筆も年間50本を越える

年収1000万円家庭の暮らしぶり

年収1000万円あったら、きっとぜいたくな暮らしをしているのではないか、と思う人もいることでしょう。しかし、健康保険や厚生年金などの社会保障費、所得税や住民税などの税金を引かれた後の手取りで考えると、家族構成にもよって異なりますが、おおよそ800万円になります。

仮にボーナス2回を各2ヶ月と仮定すると、毎月の手取りは50万円くらいです。平均年収と比べると確かに毎月の収入は多いといえます。しかし、住宅費、趣味のお金、教育費が多めな傾向があり、それ以外の支出も全体的に多く、収入の割に貯蓄に回すお金が少なくなっています。

以前住宅を購入したいと相談に見えた方のお話ですが、希望の物件価格は6000万円でした。年収が1000万円あるので、6000万円くらいの物件は購入できると思っていたようです。

さらに、子どもは小学校からずっと私立に通わせたいという希望もありました。住宅も教育費も、生活費についても今までのままでいくと、年収は1000万円あったとしても、キャッシュフローでは赤字に転落するとの結果に驚いていました。

つまり、年収1000万円というのは、平均よりも生活の水準は高いかもしれないけれど、やりたいことをすべてお金の制限を受けずにできるほどではないということです。しかし、年収1000万円という言葉の響きなのか、気持ちが大きくなりつい支出がかさんでしまうようです。

意外! 将来に備えるお金がない?

現役時代は収入が高いのでなんとか回っている家計ですが、定年退職を迎えた後の生活の頼りは年金になります。もらえる厚生年金の金額も多くはなりますが、共働きではない場合、配偶者の年金は国民年金だけです。

それまでの生活水準を維持するためには年金だけは足りないでしょう。すると、当然将来への備えが必要になるのですが、毎月の住宅費や教育費が家計を圧迫していて貯蓄できないという家庭もよくあります。

金融広報中央委員会の「家計の金融行動に関する世論調査(令和元年)」を見ても、世帯年収1000~1200万円の2人以上世帯でも貯蓄ゼロの割合が10.3%もあります。

貯蓄をするためには、全体的な支出を見直せばいいのですが、今までの生活を変えるのはとても大変なことです。老後についても、年金と退職金があると心のどこかで余裕があると思ってしまい、後回しになっていることがあるようです。

しかし、老後は必ずやってきます。あのとき準備を始めておけばよかったと思っても、時間は戻ってきません。少しでも早い準備が大切になってきます。

「家計の金融行動に関する世論調査(令和元年)」でも、老後について心配だという人の割合は76%と高い数字になっています。年金や保険だけでは十分ではない、十分な金融資産がないという理由が多くなっています。

教育費、住宅ローンと趣味のお金が家計を圧迫

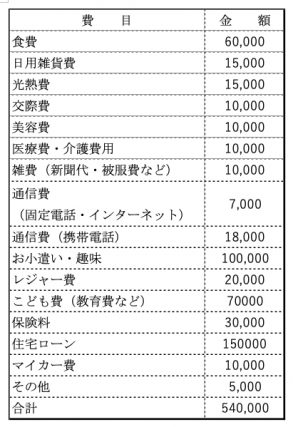

(参考:東京都在住の40代夫婦子どもありの家計例)

家計の内訳を見ると、教育費と住宅ローン、お小遣いや趣味にかかる費用が多いことがわかります。教育費は英会話やスイミングなどの習い事にかかる費用が高いようです。

相談にみえた方の中ではひとり3つくらい習い事を掛け持ちしている人が多かったようです。また、お小遣いや趣味にかかるお金が多いのも特徴です。趣味のお金は減らせないとおっしゃる方もいらっしゃいました。

毎月手取りが50万円だとすると、すでに毎月の家計は赤字になっていますが、ボーナスが多いので、貯蓄や毎月の赤字補填はそちらからしているようです。

しかしながら、教育費や老後の資金はどれくらいかかるのかしっかりと目標を決めて、将来のキャッシュフローを考えておかないと、これらの出費が原因で老後破綻にもなりかねないのです。

まとめ

年収1000万円の家庭は生活に少しゆとりがあると感じることで、すべてにおいてちょっとずつ支出が多めになってしまいがちです。

頑張って働いた報酬なので、自分の理想の生活をすることはいいと思いますが、余裕があると思わずに、しっかりとした貯蓄の計画を立てたほうがいいでしょう。一度支出を見直して、毎月の家計から貯蓄できる仕組みを作ることで、老後破綻の危機から脱出できます。

執筆者:黒須かおり

ファイナンシャルプランナー CFP(R)