「子ども1人あたりの教育費は約1000万円」って本当?いくら貯めればいいの?

配信日: 2020.03.28

筆者の元に相談に来られた方にこの事実を告げると、「1000万円なんて無理だわ!」「2人なら2000万円?! 3人なら3000万円?!」と驚きが隠せず、中には「経済的理由から子どもを持つのは諦めます」と言われる方も少なくありません。

しかし、ポイントを抑えれば、なんとかなるのです。親が自分にしてくれたように、自分も子どもにしてあげたいものです。

CFP(R)認定者、中小企業診断士

システム監査技術者、不正検査士(CFE)

アットハーモニーマネジメントオフィス代表

栃木県出身。横浜国立大学卒業後、銀行、IT企業、監査法人を経て独立。個別相談、セミナー講師、本やコラムの執筆等を行う。

毎日小学生と高校生の子育てに七転八倒しながら、明日の子供たちが希望を持って暮らせる社会の実現を願い、金融経済教育に取り組んでいる。

また女性が自分らしく希望を持って生きられるよう、女性起業家支援を中心に経営サポートを行っている。

大学では会計、マーケティング、経営、経済等のビジネスの基本科目の講義を担当。

https://www.atharmony-office.jp/

大事なのは、いついくらかかるのか?

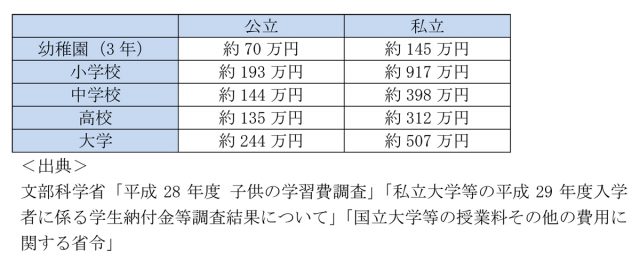

「幼稚園から高校まで公立、大学のみ私立で、1人1049万円」の内訳を見てみましょう。下記の表を見ると、幼稚園から高校まで公立、大学のみ私立のケースでは、

【70万円+193万円+144万円+135万円+507万円=1049万円】

となります。

確かに「1人1000万円」は冗談ではないようです。

他にもよくあるケースを見ると、

【1】幼稚園(私立)→小学校~高校(公立)→大学(私立):約1124万円

【2】幼稚園(私立)→小中学校(公立)→高校・大学(私立):約1301万円

【3】幼稚園(私立)→小学校(公立)→中高・大学(私立):約1555万円

【4】幼稚園~大学(すべて私立):約2279万円

となり、公立・私立で差は開くものの、たとえすべて公立でも約786万円と、かなりの高額になります。

また、受験のための塾代は、プラスでもっとかかると考えたほうが良いでしょう。ただし、ここで重要なのは、高額な出費はいつなのか、です。

【1】の場合、高校までにかかる教育費は、基本的に生活費の一部として賄えるものです。

例えば、小学校6年間に約193万円かかりますが、年間では約32万円、月2.7万円で、これらは日々の生活費の中から捻出していくものです。

したがって、【2】の場合では、大学入学前に、大学でかかる費用分を貯蓄しておけば良いということになります。

ただし、【2】【3】のように私立に進学すると、中学や高校でも年間100万円を超える学費がかかります。公立に進学した場合との差額分(年間60~90万円程度)は、ボーナスから捻出するのか、もしくはその分の貯蓄をしておくか、準備しておきましょう。

教育費を貯める! 目標貯蓄額の考え方は?

【1】の場合は、高校までにかかる教育費は、基本的に生活費の一部としました。すると、大学でかかる費用を貯蓄しよう、ということになるのですが、大学でかかる約507万円全額を貯蓄目標としなくても良いのです。

高校3年間でかかった約135万円と同じように、一部は生活費から捻出すると考えると、約372万円を別途準備すれば良いことになります。したがって、【1】の場合は、18歳までに400万円を目標額に教育費を作りましょう。

児童手当を満額もらえたとすると、15歳までで200万円近くになりますので、児童手当を取っておくとともに、児童手当と同額を積み立てていけば、400万円を貯蓄することができます。

また【2】の場合は、15歳までに450万円、【3】の場合は、12歳までに700万円貯められれば安心です。もちろん、子どもの進学は本人の希望があり、親だけでは決められない問題です。

海外留学したい、医学部に行きたい、大学院に行きたい、など想定以上に教育費がかかることもあるでしょう。

そんな時でも、コアな部分を前もって準備しておけば、そこから追加分を準備することで、夢をかなえてあげられる可能性は高まります。

子どもの教育費は、生まれた時からかかる時期が決まるものです。早め早めの準備を心がけることで、負担を最小限に抑えることができるのです。

ただし1つだけ注意点があります。それは「どんな金融商品で貯めるか」ということですが、使うのが先だからといって、少しでも利息を稼ごうとすると、一方でリスクが伴います。

教育費は使用予定がほぼ確定している資金であり、元本割れするのは困りますので、地道にコツコツ貯める商品が向いています。

執筆者:黒澤佳子

CFP(R)認定者、中小企業診断士