しかし、「相続税を払わなくても良い」と思っている方ほど対策が必要なこともあります。

夢実現プランナー

2級ファイナンシャルプランニング技能士/2級DCプランナー/住宅ローンアドバイザーなどの資格を保有し、相談される方が安心して過ごせるプランニングを行うための総括的な提案を行う

各種セミナーやコラムなど多数の実績があり、定評を受けている

相続財産が多い方ほど、相続対策はしている

昔のテレビドラマなどでは、大富豪の家で相続トラブルが起こるという内容のものがありました。「相続トラブルが起こるのは富裕層」と思っている方もいるかもしれません。

しかし、裁判所の公表している「平成30年の遺産分割トラブルの容認・調停成立」を見ると、容認・調停成立した総数は7507件。そのうち5000万円から1億円以下の相続財産がある遺産分割では832件、1億円から5億円以下では533件、5億円を超える資産の場合は53件と、相続財産総額が多くなるほどトラブルの件数は少なくなっています。

このことから、相続財産がある家庭は早めに相続対策を行っていることが見えてくるのではないでしょうか。この反面、5000万円以下の場合では、トラブルが5725件と多くなっています。

相続人が3人の場合、基礎控除は3000万円と1800万円の4800万円となります。こういった課税対象ではない方のケースがトラブルとなっていることが多くなっているように見えます。課税されない方でも早めに相続対策をしておく必要がありそうですね。

現金は少ないが土地や建物があるケース

「現金はないから、もめることはない」という方も多くおられます。しかし、それが落とし穴ともいえます。現金は少なくても、土地や建物がある場合は、土地や建物を相続人で分けることになります。ただ、土地や建物は実際には分けるのが難しいもの。ここで揉めるケースもあるようです。

今回参考にしている統計では、下段にカッコ内に数字が入っています。これは、代償金を支払う旨がされた件数とあり、相続財産の代わりに現金を支払った数字が出ています。

先ほどの、5000万円以下の5725件のうち3889件が代償金を支払っており、約68%の方は相続財産を相続する代わりに現金を支払っていることが分かります。

相続財産から相続された現金から払えるのであれは、トラブルになることもないのでしょう。しかし、現金の遺産がなく、相続人が自分の資産から払うケースでトラブルが多くなっているといえます。

また、「土地や建物を1人の方に相続させる」という内容の遺言がある場合も注意が必要です。遺留分という、相続人が法律上で保障された相続財産を受ける権利があるからです。

法定相続分の2分の1は遺留分であるということを認識しておくことをおすすめします(相続人が父母のみや父母と兄弟姉妹の場合は、父母に対して遺留分として相続財産の3分の1を考えておく必要があります)。

現金はなく、土地や建物が多い場合には、代償分割の準備を行っておく必要があります。早いうちから代償金の準備を始めておくか、被相続人が亡くなったときに、土地や建物を相続される方に代償分割を払えるくらいの死亡保険金が受け取れるような工夫が必要となってきます。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

寄与分も考えておく

トラブルの元になる原因の1つに、「亡くなった方の身の回りの世話や介護をしたから上乗せが欲しい」というケースもあります。

多くの場合、身の回りの世話や介護をするは、相続人の配偶者、特に長男の配偶者というケースが多いのではないでしょうか。相続権のない配偶者が、「苦労したぶん、多少でも多く遺産を受け取りたい」と思う気持ちは分かります。

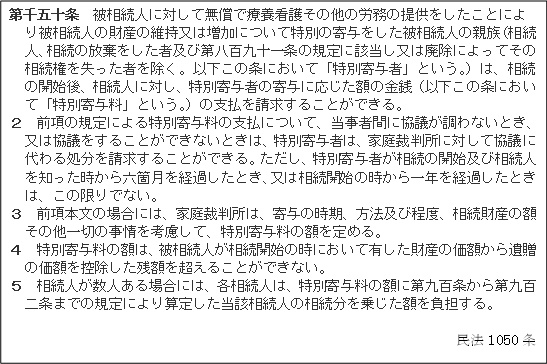

※電子政府の総合窓口より引用し筆者作成

2019年7月から、民法1050条でこういった寄与分についても特別寄与料として相続人以外の親族も相続できるようになりましたが、特別寄与料の額で揉めるケースも出てくる可能性はあるでしょう。

こういったトラブルを回避するには、やはり遺言書が有効になります。予め、介護等をされていた長男の配偶者の方へ遺贈をするという内容を入れておくことで、相続人の方も納得されるのではないでしょうか。

平成31年1月13日より自筆遺言を法務省で保管することも可能となりました。できるのであれば公正証書遺言で被相続人の想いを残しておきましょう。

まとめ

相続税の基礎控除額が引き下げられて、相続税の課税対象者は増えました。それ以上に相続が”争族”になるケースも増えてきているようです。自分は関係ないと思わずに、まず事前にどういった問題があるのかを確かめた上で、対策を取っておく必要があります。

問題がないと思っていても、いざ相続が起こった場合にトラブルになる可能性もあります。事前に相続人が相続の内容を把握しておくことも、争族にならない一番の対策かもしれませんね。

[出典]

※1 裁判所サイト「平成30年遺産分割事件件数」

※2 裁判所サイト「平成30年遺産分割事件のうち容認・調停成立件数」

執筆者:吉野裕一

夢実現プランナー