不動産の相続方法は? 必要な書類や手続きの流れ、費用についても解説

配信日: 2024.01.31

この記事では、相続の全般について詳しく説明し、不動産の相続手続きや相続税の計算および不動産登記や節税について幅広く解説しています。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジェを目指し、快適で、より良い生活のアイディアを提供します。

目次

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

不動産相続する前に知っておくべき前提知識

相続手続きの説明に入る前に、知っておくべき前提知識を付けましょう。

相続とは

相続とは、ある人が亡くなったときに、その故人が所有していた財産や権利義務を、生存する親族などの相続人へ移転する法律制度です。相続によって相続人へと移転する権利義務には下記のようなものがあります。

●現金や預貯金

●土地や建物等の不動産

●車や貴金属やブランド品などの動産

●株式や債券など金融商品

●骨董品や美術品

●賃借権

●特許権

●著作権などの権利

●借入金などの債務

相続では、「財産以外にも形のない権利や借金などを含む権利義務の全て」が相続人に引き継がれます。相続する人が確定するまでの間は、全ての相続財産は全相続人で共同して管理しなければなりません。なお、故人のことは法律用語で「被相続人」といいます。

相続させる相手や財産の指定および分配する割合などは、被相続人が生前に残した遺言書や相続人全員が参加する遺産分割協議もしくは法定相続割合に基づいて決められます。

不動産を相続した者は、その不動産の名義変更を、相続内容の確定が分かる証拠書類(遺言書や遺産分割協議書など)を添付して法務局へ名義変更の登記申請(相続登記ともいう、正しくは相続を原因とする所有権移転登記)をします。

また、権利やサービスおよび義務や借金も、もともとの契約者や対象者である被相続人の名義を相続によって引き継いだ者へと変更する手続きが必要です。

このように、相続では不動産やその他の価値ある財産および支払義務や借金を分割するため、相続人それぞれに考えや価値観が異なることにより、話が簡単にまとまらないことも少なくありません。また、相続手続きは複雑で多岐にわたり各手続きで期限が異なるため、相続手続きを専門に行う職業があるほどです。

法定相続人の範囲と相続人の順位

法定相続人とは、被相続人の財産を相続する権利を元から持っている人のことで、おもに被相続人の親族です。法定相続人は民法によって相続順位と相続割合が決まっており、遺言書や遺産分割協議がなければ、遺産は法定相続人へ法定相続割合どおりに分配されるものと見なされます。

まず、相続人は配偶者とそれ以外に分かれ、配偶者が生存していれば配偶者は常に相続人であり、他の親族と共同で遺産を相続します。配偶者以外の相続人の順位は下記のとおりです。

<第一順位相続人>

直系卑属(ちょっけいひぞく):被相続人の子どもです。相続開始時にすでに子どもが亡くなっている場合には、さらにその子ども(被相続人の孫)が代襲相続人(だいしゅうそうぞくにん)として、親の相続人の地位を引き継ぎます。

<第二順位相続人>

直系尊属(ちょっけいそんぞく):被相続人の親です。親も相続開始時に既に亡くなっている場合は、祖父母が相続人となります。

<第三順位相続人>

兄弟姉妹(けいていしまい):被相続人の兄弟姉妹です。第一順位及び第二順位の相続人がいずれも不存在である場合に兄弟姉妹が相続人になります。その兄弟姉妹が既に死亡しているときは、その人の子供が相続人となります。

法定相続割合

法定相続割合とは、民法で定められた相続人ごとの相続財産の分配比率です。この割合は、相続人の立場や順位によって決まっています。

ちなみに、配偶者はどの順位の相続人とともに相続しても、一定で最も大きい割合が法律で保証されています。これは、被相続人の生活を支えてきた配偶者に対して、被相続人が死後、配偶者の生活基盤を保護するという重要な目的があるからです。

また、法定相続人がいない場合には、被相続人が生前に特にお世話になった方を特別縁故者として相続人に認定される場合があります。つまり、実際に血縁関係がない方にでも相続の財産分与を認めているのです。

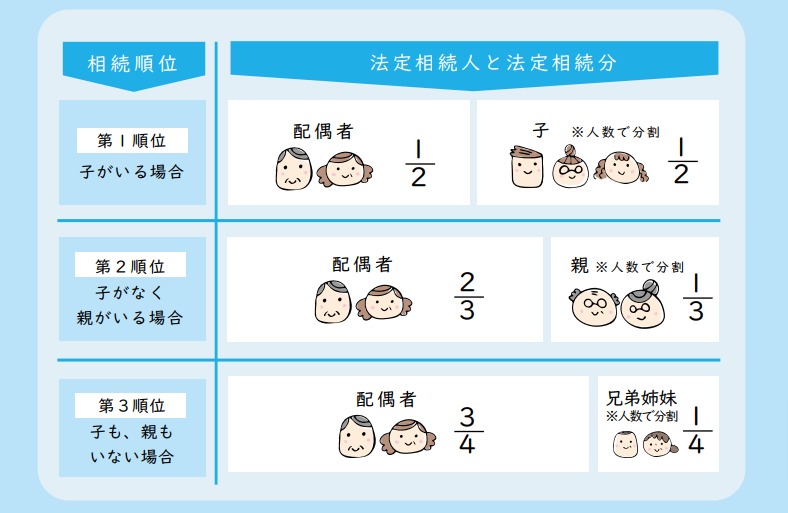

法定相続割合の基本は以下の図表1のとおりです。

図表1

※さいたま地方法務局 埼玉司法書士会/さいたま地方法務局 エンディングノート

相続人と相続割合の関係

<配偶者のみ>

配偶者:1分の1、遺産の全てを相続

<配偶者と子どもが相続人>

配偶者:2分の1

子ども:残りの2分の1を子どもが均等に分配、子どもが3人なら各6分の1ずつ

<配偶者と被相続人の親>

配偶者:3分の2

被相続人の親:残りの3分の1を親が均等に分配、親が2人なら各6分の1ずつ

<配偶者と被相続人の兄弟姉妹>

配偶者:4分の3

被相続人の兄弟姉妹:残りの4分の1を兄弟姉妹が均等に分配、兄弟姉妹が3人なら各12分の1ずつ

相続人と遺留分の関係

遺留分とは、法定相続人が最低限受け取るべき相続財産として民法に定められた割合で、一部例外を除いて法定相続分の2分の1です。

仮に、被相続人が遺言によって配偶者に全ての遺産を相続させると指示していたとしても、遺留分を持つ子どもが自分の遺留分を侵害されたとして、遺留分に相当する金銭を侵害した者へ請求できますが、これを「遺留分侵害額請求権」といいます。

遺留分侵害額請求権は、遺留分を侵害された者が相続の開始および遺留分を侵害する贈与または遺贈があったことを知ったときから1年間行使しないときは、権利が時効によって消滅するため請求できません。また、相続開始のときから10年経過したときも時効消滅します。

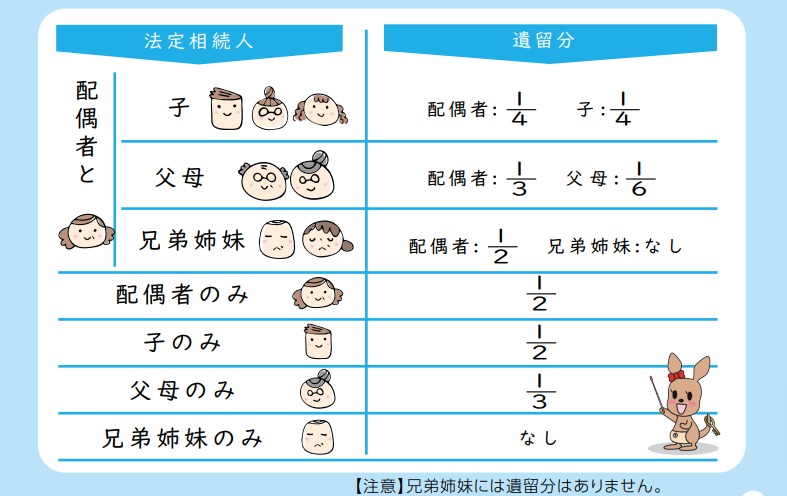

遺留分の割合は以下の図表2のとおりです。

図表2

※さいたま地方法務局 埼玉司法書士会/さいたま地方法務局 エンディングノート

<法定相続人が配偶者と子ども>

配偶者:4分の1

子ども:4分の1を子どもが均等に分配、子どもが3人なら各12分の1ずつ

<法定相続人が配偶者と父母>

配偶者:3分の1

子ども:6分の1を父母が均等に分配、親が2人なら各12分の1ずつ

<法定相続人が配偶者と兄弟姉妹>

配偶者:2分の1

兄弟姉妹:なし

<法定相続人が単独>

配偶者のみ :2分の1

子どものみ :2分の1

父母のみ :3分の1

兄弟姉妹のみ:なし

子どもが相続する割合と同じ割合で配偶者も相続します。例えば、配偶者と子どもが1人いる場合、配偶者と子どもそれぞれが2分の1ずつの割合です。

配偶者と親がいる場合:配偶者が3分の1、親が3分の1を相続します。

遺言書の効果

遺言書とは、被相続人の意思どおりに遺産分割を行うための法的文書です。遺言書にはおもに2種類あり、それぞれ法的な効力や要件が異なります。

●自筆証書遺言:被相続人が自筆で遺言の全文の記載しを行い署名捺印をしている遺言書

●公正証書遺言:公証人が作成し保管してくれるため改ざんや紛失する恐れがない遺言書

不動産を相続する際に必要な手続きの流れ

冒頭から、相続に関する基本的な知識をたくさん述べたのは、相続手続きでは小さなミスが揉めごとに発展することが多いためです。まずは相続の原則を知ることを意識するとよいでしょう。

相続手続きにおける名義変更などの事務処理は、相続の方針が円満に決まっていればそのとおりに手続きをするだけです。

ここからは、実際の相続手続きの方法や書類などの事務処理部分を中心に解説していきます。

不動産を相続するには下記の手続きが必要です。

(1)相続割合を決める

(2)相続財産を探す

(3)相続人を確定させる

(4)相続登記(名義変更)をする

(5)不動産関連の名義も変更する

(6)相続税を申告し納税する

ここから、それぞれについて解説します。

不動産の相続手続き(1)相続割合を決める

不動産を相続する場合は、まず相続割合の決定です。この方法はおもに3つあります。

●遺言書の指示に従う

●遺産分割協議で話し合う

●法定相続割合の通りにする

不動産の相続手続き(2)相続財産を探す

相続財産の調査は、財産があることを示す手がかりを探します。手がかりの一例は次の通りです。

●権利証を探す

●固定資産税課税通知書の記載内容を確認する

●賃貸借契約書を探す

●口座の入金履歴を確認する

●弁護士から金融機関へ照会する

●個人信用情報機関へ照会する

それぞれについて解説します。

<権利証を探す>

不動産の所有者が不動産を取得して自分の名義に書き換えた場合には、必ず権利証(登記識別情報)を持っているため、被相続人の部屋などにそれがないか探します。

<固定資産税課税通知書の記載内容を確認する>

固定資産税課税および都市計画税は、1月1日時点の登記簿上の所有者へ課税し、通知書兼納税書は登録された所有者の住所へ宛てて毎年5月頃に発送されています。そのため、被相続人が支払っていた固定資産税の課税通知書や領収書を探します。

<賃貸借契約書を探す>

被相続人が不動産を賃貸していた場合は、賃貸借契約書の控えが手元にあるはずです。また、賃貸借契約の決済金やリフォーム工事の請求書、および建物の火災保険証券や法定点検の検査済証なども賃貸借契約の存在を知る手がかりになります。

<口座の入金履歴を確認する>

被相続人の銀行口座の入金履歴を確認し、不動産関連の収入や支出がなかったか調べます。

<弁護士から金融機関へ照会する>

弁護士を通じて被相続人名義の預貯金口座の内容を金融機関に開示する請求を出します。これにより、被相続人の預貯金口座の入出金が把握できます。ただし、どの金融機関も毎回必ず応じてくれるわけではなく、場合によっては拒絶されることもあるので注意が必要です。

<個人信用情報機関へ照会する>

被相続人の借入れや保証人となっている情報など、個人信用情報をチェックします。これにより、負債やその他の金融責任の存在を確認できます。ただし、個人信用情報の開示には下記の書類が必要です。

●開示請求申込書

●被相続人の死亡が分かる書類(除籍、除票、死亡診断書など)

●法定相続人と被相続人の関係が分かる戸籍(発行後6ヶ月以内)

●開示請求する法定相続人の本人確認書類(免許証やパスポートなど)

●開示請求サービス料など

不動産の相続手続き(3)相続人を確定させる

遺産の配分をする準備として、下記の方法で相続人の範囲やメンバーを確定させます。

●戸籍を取り寄せる

●遺贈の手がかりを探す

●死因贈与契約書などを探す

●特別縁故者や寄与者を探す

それぞれについて解説します。

<戸籍を取り寄せる>

被相続人の分と、相続人の分の戸籍を取り寄せます。戸籍の用途は、被相続人の分は被相続人の死亡を証明するためと法定相続人を探すためであり、相続人の分は被相続人と相続人との関係を証明するためです。

・被相続人分

相続人を特定するためには、被相続人が生まれた時点から死亡までの連続した戸籍や除籍を取り寄せなければなりません。戸籍は居住地の移転や婚姻および養子縁組みや改製などで新しい戸籍が生まれ、抜け出た戸籍は除籍になり改正されれば元の戸籍は原戸籍になります。それらを順番に取得しながら出生時まで遡らなければならないので、人によっては膨大な量の戸籍を取り寄せることになります。このように、時間と手間がかかるケースもあります。

なお、2024年3月1日施行の広域交付制度によって戸籍謄本は本籍地以外でも取得可能になり、コンピュータ化された記録に限っては子や親など直系の親族の戸籍謄本も取得できるようになります。ただし、この制度の利用は本人が市区町村の窓口を訪問しなければなりません。

・相続人分

相続人の地位を証明するために、全ての相続人と被相続人の関係を示す戸籍を取得します。

<死因贈与契約書などを探す>

被相続人が生前に死因贈与契約書によって特定の人物に財産を死因贈与する契約を交わしているかもしれません。なお、メモ書きや単独で書かれた書面など被相続人の一方的な意思は契約書にならず、必ず受贈者(財産をもらう人)が死因贈与契約を受け入れたという意思表示(署名捺印)がないといけません。

<特別縁故者や寄与者を探す>

被相続人の内縁の配偶者や事実上の養子および子の妻など、被相続人が生前にお世話になった方で特別縁故者として認定された方を探します。また、法定相続ではない親族の中で、被相続人の療養看護を無償で行ったなどを理由に寄与者として申し立てしている人を探します。

不動産の相続手続き(4)相続登記(名義変更)をする

相続登記(名義変更)は下記の手順で行います。

●申請書を作成する

●相続関係説明図を作成する

●登録免許税を支払う

●法務局へ申請する

それぞれについて解説します。

<申請書を作成する>

相続登記を行うために、相続内容を正確に反映した申請書を作成して、その証となる書類を添付します。相続の場合、申請書の記載事項は決まっているものの、ひな形は指定されていないため、パソコンで作成するかWebサイトから無料のひな形をダウンロードして手書きで記入しても構いません。

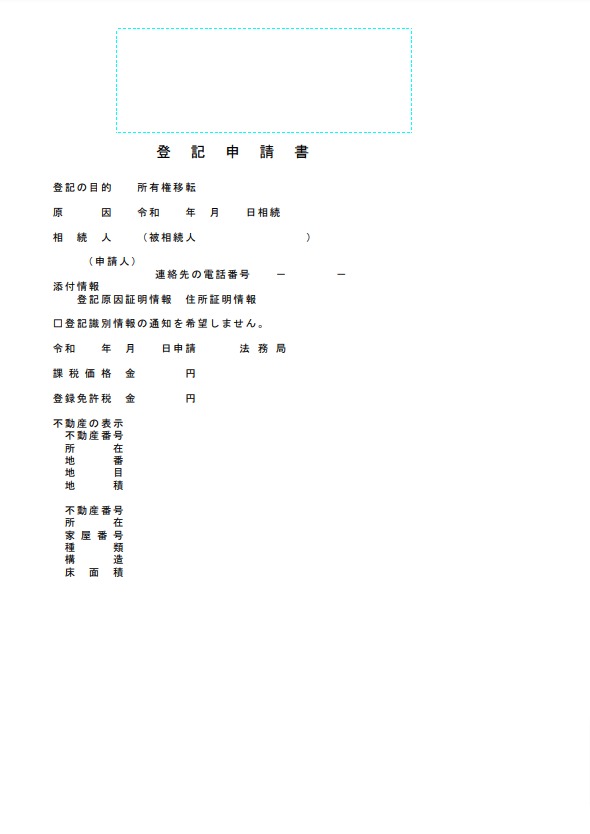

以下の図表3は相続登記申請書のサンプルです。

図表3

※法務局 所有権移転登記申請書(相続・遺産分割)

<相続関係説明図を作成する>

全ての相続人の存在やその者らと被相続人の関係は添付した戸籍を見れば分かりますが、登記官が理解がしやすいように「相続関係説明図」を付けます。こちらも自由書式であり、パソコンもしくは手書きで作成しても構いません。尚、法務局で行っている「法定相続情報証明制度」を利用すれば登記官がその一覧図に認証文を付した写しを無料で交付してくれます。

<登録免許税を支払う>

相続登記時に登録免許税を納税しなければなりませんが、事前に金融機関で払い込んだ領収書を登記申請書に貼付するか、収入印紙を購入して申請書に貼付するか、いずれかの方法で納税します。相続登記では土地や建物の固定資産税評価額に0.4%をかけて計算します。

<法務局へ申請する>

必要書類を準備したら、不動産の所在を管轄する法務局へ行って申請書一式を提出します。提出後、約2週間の間に申請書や添付書類のチェックを行って問題なければ登記されますが、記載の誤りや添付書類の不備などがあれば「補正」の指示が出て処理が止まるので、補正を行って処理を再開しなければなりません。

相続登記が完了すると登記識別情報(いわゆる権利証)が発行されます。これは、今後の不動産取引などで必要になるため大切に保管しておきましょう。

不動産の相続手続き(5)不動産関連の名義も変更する

相続登記(名義変更)が終われば、不動産関連のその他の名義も変更します。

被相続人が賃貸借契約の貸主だった場合には、相続による貸主変更手続きを行います。

おもに賃貸借契約上の貸主変更と賃料の振込口座の変更が必要ですが、法律的には賃借人への通知だけで適法に変更できますが、通知が確実に届いた証しを残すためにも、賃借人と変更契約や覚え書きを締結しておきましょう。

相続した不動産に被相続人の債務による抵当権が設定されていれば、債権者は相続人に対して債務の引継ぎと抵当権設定者の地位承継を依頼してくるでしょう。

不動産とともに債務まで相続するなら債権者の指示に従えばよいのですが、債務を背負いたくない場合には相続放棄や限定承認などで債務を相続しない選択もできます。借金を既に返済していて抵当権の抹消がされていない場合もあるため、司法書士や弁護士に調査依頼や相談をしてみましょう。

不動産の相続手続き(6)相続税を申告し納税する

相続税は、被相続人の死亡を知った日から10ヶ月以内に税務署への申告と一括納付まで完了させるのが原則です。もしも期日内に納税できなかった場合や申告額に誤りがあった場合には、延滞税が発生します。

もしも、期限までに納付できないことが判明し期限内に税務署に申請を行った場合に、延納や物納ができる場合がありますので、諦めずに相談してみましょう。

なお、納税方法には下記の4つがあります。

●金融機関窓口で納付

●クレジットカードで納付

●コンビニで納付

●税務署窓口で納付

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

不動産を相続する際の分割方法

「相続不動産を分割する方法」は、おもに下記の3種類の方法で行います。

●法定相続どおりの割合

●遺言に記載された内容の割合

●遺産分割協議で決定した内容の割合

それぞれについて解説します。

法定相続どおりの割合

法定相続は、被相続人が遺言を残していない場合に適用しますが、民法に定められた法定相続人の範囲と相続割合に従って遺産を同じ割合で分割するため、不動産を共同で相続することもあります。

ただし、不動産を共有すると活用や処分が難しくなるため、遺産分割協議により金銭その他の財産で清算するほうがよい場合があります。

遺言に記載された内容の割合

代表的な2つの遺言形式である自筆証書遺言と公正証書遺言について解説します。

<自筆証書遺言>

自筆証書遺言とは、被相続人が自筆(自らの手書き)で遺言の全文の記載と署名をしている遺言形式です。

この遺言形式は、特別な証人が必要なく要件が緩いため、比較的簡単に作成できて費用もかからないというメリットがあります。しかし、筆跡が乱雑だったり汚損や破損もしくは紛失があれば読めないため、保管が不適切であれば遺言書が効力を生じないリスクが高まるというデメリットがあります。

<公正証書遺言>

公正証書遺言は、遺言者が公証人と証人の立会いのもとで遺言の内容を口述し、公証人がこれを文書化し、遺言者と証人が署名、押印する形式の遺言です。

この方法は、遺言の内容が法的に確実であり、後の紛争を避けやすいというメリットがあります。また、公証人が遺言書を保管するため、紛失や改ざんのリスクが低くなります。ただし、作成には公証人手数料がかかり、手続きが必要となります。

遺産分割協議で決定した内容の割合

遺産分割協議とは、相続人全員が参加して相続財産の分配について話し合って決定する方法で、遺言書がある場合でも遺言書とは異なる分割割合に変えることができます。

なお、全員参加が要件ですが同時に同じ場所で一堂に会する必要はなく、別の日時に説明や合意があっても全員が協議に参加していれば適法であり問題ありません。

ただし、相続人同士で遺産の分配について話し合うため、意見や価値観が異なるあまり、いつまでも協議が整わない場合や大きな揉めごとに発展する場合もあります。そのため、利害に関係のない第三者(特に法律の専門家)が仲介して協議を進めたほうがスムーズに整う場合も少なくありません。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

不動産を相続する際に必要な書類

不動産の相続手続きで必要になる書類のうち、全てに共通する「法定相続」の基本書類を紹介します。

<法定相続の場合>基本書類

●登記申請書

●登録免許税の領収書または収入印紙

●被相続人の出生から死亡までの戸籍謄本

●被相続人の住民票の除票

●相続人全員の戸籍謄本

●不動産を相続する者の住民票

●不動産の固定資産評価証明書

続いて「遺言の場合」と「遺産分割協議の場合」の基本書類に追加する書類を紹介します。

<遺言の場合>

基本書類に「遺言書」を加えます。

自筆証書遺言の場合は、開封せずに家庭裁判所に持参して「検認」手続きを必ず行って頂く必要が有ります。

公正証書遺言の場合は、ご自宅に保管されている遺言書を回収して自ら開封します。

<遺産分割協議の場合>

基本書類に「遺産分割協議書と相続人全員の印鑑証明書」を加えます。

不動産を相続する際にかかる費用

相続登記は自分でできますが、登記の専門家である司法書士に依頼することもできます。

自分で登記手続きを行う場合

相続登記を行うときの実費は、必要な戸籍などの通数によって書類の取り寄せ実手数料や郵送料は変動しますが、概ね2000~4000円を目安にしておくとよいでしょう。

また、別途費用として土地と建物のそれぞれの固定資産税評価額に0.4%をかけた登録免許税がかかります。

司法書士に登記手続きを依頼する場合

司法書士に依頼するなら自分で登記手続きを行う場合の費用に加えて司法書士報酬がかかります。

なお、2018年(平成30年)1月に全国の司法書士連合会が会員の中から無作為に選んだ1193名へ行った無記名アンケートによれば、相続登記の報酬はおおむね3.7~11万円との回答を得ています。

書類の取り寄せ通数や相続不動産の数や距離、相続紛争の有無などによって報酬額は変動しますが、平均報酬として6~7万円を目安にしておくとよいでしょう。

不動産の相続税計算方法

不動産の相続税評価額を計算する方法と実際の税額計算を解説します。

土地と建物の相続税評価額を計算する

相続税は、土地については評価減を適用した相続税課税評価額に対し、相続人の数に応じた基礎控除額を控除し相続税率を適用して計算します。

また、各相続人が負担すべき相続税額は、いったん法定相続割合で相続したものと見なして税率を適用し、それを合算したものがその相続にかかる相続税総額です。

その相続税総額を各相続各相続人の実際の財産取得割合に応じて按分して計算された税額が、相続人がそれぞれ負担すべき相続税額になり、所定の期間内10ヶ月以内に所轄税務署へ申告して納税します。

なお、不動産の相続税評価額は土地と建物とで計算方法が異なるため、土地と建物を別々に計算して行います。

土地と建物の相続税課税評価額は下記のような違いがあります。

<土地>

・路線価方式:路線価×土地面積

・倍率方式 :固定資産税評価額×倍率

<建物> :固定資産税評価額×1.0

なお、土地における倍率方式は住宅が少ない過疎地域に多い計算方法であり、都市における住宅地ではおおむね路線価方式を使用します。

路線価とは、国税庁が公表している公的な土地の指数で、路線(道路)に平米単価が1000円単位の数字で割り振ってあり、その路線に面した土地の面積をかけたものが土地の路線価による評価額です。この路線価は一般的な市場価格に近いとされる公示地価の80%になるように設定されています。

実際の土地の評価計算は、土地の形状が、奥行きが長かったり不整形だったりすると、補正をして評価額を下げる調整をします。ただし、この補正の計算方法は難解なため、土地の詳細な路線価額は税理士か税務署職員に計算してもらうとよいでしょう。

実際に相続税額を計算する

相続人が子2人のケースで相続した整形地の自用地(賃貸せず自分で使う)での土地面積が100平米で路線価が36万円/平米であったとします。建物の固定資産税評価額が1200万円とすると、相続税はいくらになるでしょうか?

土地の路線価による評価額は、36万円/平米×100平米=3600万円

建物の相続税評価額は1200万円であるため

土地と建物の相続税評価額は3600万円+1200万円=4800万円

基礎控除は3000万円+600万円×相続人2人=4200万円

4800万円ー4200万円=600万円

小規模宅地等の特例などを考慮しないものとして、相続取得金額600万円に対する相続税率が10%であるため、

相続税額=600万円×10%=60万円と計算できました。

不動産の相続税を節税するコツ

相続する不動産自体を使って相続税を節税する方法は以下です。

・小規模宅地の特例を適用して相続税評価額を下げる

・不動産を賃貸して相続税評価額を下げる

それぞれについて解説します。

小規宅地の特例を適用して相続税評価額を下げる

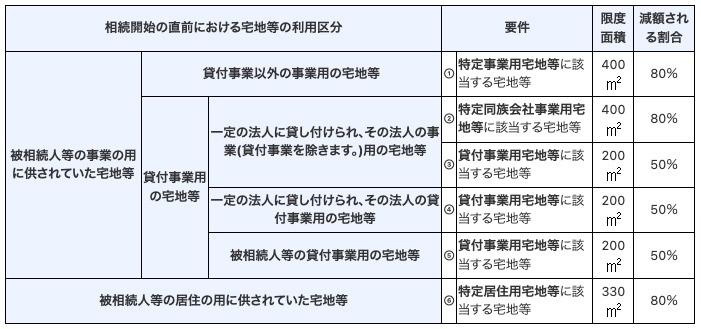

小規模宅地等の特例は「土地」の相続税評価額を最大で80%減額できる特例です。

被相続人が居住していた土地の相続で一定の要件を満たせば、図表4の最下部(6)の「特定居住用宅地等」に該当するため、330㎡を上限として土地評価額が80%も減額されます。

図表4

※国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

不動産を賃貸して相続税評価額を下げる

不動産を賃貸していると、賃借人は賃料を支払い続ければ賃貸物件に居住し続けられるという「借家権」を持ちます。

実際に土地や建物を所有しているのは家主ですが、賃借人の賃貸借契約が続く限り家主は土地や建物を自分で自由に使用できないため、賃借人がいる土地や建物は相続税の評価が下がるのです。

賃借する土地の評価額は「底地権割合」といわれ「1ー借地権」で表されます。国税庁の路線価図に「360D」などの表記があれば、Dは借地権割合が60%であるため底地権(家主の土地の権利)は40%(1ー60%)であり、借家権は全国一律30%です。そして、この賃貸物件の土地と建物の評価は下記の式で表されます。

・土地(貸家建付地):自用地の評価額×(1ー借地権割合×借家権割合×賃貸割合)

・建物(貸家の家屋):固定資産税評価額×(1ー借家権割合×賃貸割合)

したがって、路線価による評価額が3600万円の土地と固定資産税評価額が1200万円の建物はそれぞれ

土地評価額:3600万円 → 賃貸中の土地評価額:2952万円

建物評価額:1200万円 → 賃貸中の建物評価額:840万円

世の中にあるほとんどの相続税節税対策は、生前に綿密に準備しておかなければなりませんが「小規模宅地等の特例」の適用は相続発生後に要件を満たしていれば適用できます。

ただし、下記の適用要件をクリアしているのか十分な確認が必要です。場合によっては、専門家の方に頼ることも検討しましょう。

●限度面積330平米(100坪)

●原則として配偶者や同居親族が対象

●相続税申告期限まで居住していること

2024年4月1日から相続登記の義務化がスタート

2024年4月1日から「相続登記義務化」がはじまります。制度開始以前も含む全ての相続登記は「相続を知った日または遺産分割協議が成立した日もしくは制度開始前の相続は制度開始日などから3年以内」に相続登記を申請しなければなりません。

もしも、やむを得ない事由もなく違反した場合には、10万円以下の過料が科される場合があります。

以前は、相続登記に義務がなくペナルティもなかったため、必要に迫られるときまで相続登記は放置していました。しかし、時間が経つほど当時の相続人が亡くなっていき、代襲相続や数次相続により相続関係がさらに複雑化して、過去の相続登記を遡って解決することが難しくなってきました。

その結果、所有者不明の不動産が激増し、荒廃して人的被害をおよぼしたり自治体が災害対策をしようにも所有者が分からず計画が進まなかったりする事態が全国で頻発し、社会問題になっていたのです。

不動産を相続したくない場合にやるべきこと6選

不動産を相続したくないときに行うことは下記の6つです。

(1)相続放棄をして何も相続しない

(2)他の相続人へ無償で贈与する

(3)遺産分割協議で財産を指定する

(4)持分を売却(A)代償分割で別の財産を得る

(5)持分を売却(B)換価分割で現金を得る

(6)持分を売却(C)買取御者に売却して現金を得る

それぞれについて解説します。

(1)相続放棄をして何も相続しない

相続が開始したことを知った日から3ヶ月以内に、被相続人の亡くなった住所を管轄する家庭裁判所に相続放棄の申述を行えば、相続人としての一切の権利と義務を放棄できます。相続放棄をすれば、負債を含む全ての相続財産を受け取らないということになります。

(2)他の相続人へ無償で贈与する

相続した不動産を他の相続人に無償で贈与する方法です。ただし、この方法は贈与を受ける人に贈与税がかかる場合や自身に相続登記の費用がかかる場合があります。

(3)遺産分割協議で財産を指定する

相続人全員で行う遺産分割協議で、皆が合意すれば自分が相続する財産を指定できます。不動産ではなく他の財産を受け取りたいなら、その合意をとれば不動産は相続しなくて済みます。

(4)持分を売却(A)代償分割で別の財産を得る

代償分割とは、不動産の持分を他の相続人が現金や他の財産で買い取る方法です。代償分割なら不動産の持分を手放して代わりに他の財産を手に入れることができます。

(5)持分を売却(B)換価分割で現金を得る

換価分割は、不動産を売却して得られた現金を相続人の間で分割する方法です。換価分割なら不動産を所有せずに現金を受け取ることができます。

(6)持分を売却(C)買取者に売却して現金を得る

不動産の持分を第三者(例えば不動産会社や共有持分買取業者など)に直接売却する方法です。これにより、相続した不動産の管理やその他の責任から解放され、代わりに現金を得られます。

不動産を相続したくない場合の方法ですが、これらを選択することで別の影響(譲渡所得税の課税など)が出ることがあるため、専門家に相談して効果だけでなくリスクも知ったうえで検討しましょう。

相続税は10ヶ月、相続登記は3年以内に正しく終わらせよう

相続が発生した場合には、3ヶ月以内に相続放棄の期限が到来します。そして、10ヶ月以内に相続税の申告と納税が必要で、遅れたり税額が誤っていたりすれば延滞税がかかります。さらに、3年以内に相続登記を済ませなければなりません。

相続手続きは相続人との調和が大切であり、事前に準備が必要な節税対策や期限内に完了させなければならない手続きがあります。必要な部分は専門家の手を借りて、手間なく楽に手続きが終えられるような検討もしておきましょう。

出典

さいたま地方法務局 埼玉司法書士会/さいたま地方法務局 エンディングノート

一般社団法人全国銀行協会 法定相続人による開示のお手続きについて

法務局 所有権移転登記申請書(相続・遺産分割)

国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

日本司法書士会連合会 司法書士の報酬と報酬アンケート結果(2018年(平成30年)1月実施)

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

公式サイトで申し込み

【PR】みずほ銀行カードローン

おすすめポイント

・<金利年2.0%~14.0%>

・ご利用限度額は10万円から最大800万円

・さらに入会金・年会費は無料!24時間、WEB申込受付中!

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 年2.0%~14.0%※1 | 最短当日 |

| 融資まで | 来店 | |

| 最短当日 | - | |