【相続税対策】今からできる節税方法を紹介! 注意点や税理士を選ぶ際のポイントも解説

配信日: 2024.01.13

この記事では、主要な5つの節税対策と、非課税枠・生命保険・不動産を用いた方法や最新の法改正による相続税実務業界の動向などについて解説していきます。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジェを目指し、快適で、より良い生活のアイディアを提供します。

目次

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

相続税額の計算は課税遺産額に税率を乗じる

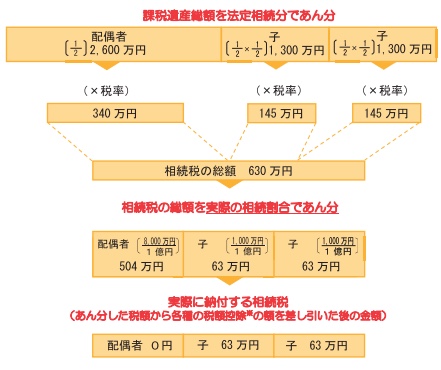

相続税額の計算は、図表1のようにまず相続財産の課税価格から相続メンバーに応じた基礎控除額を差し引いて「課税遺産総額(各相続人の課税遺産額の合計)」を計算します。

図表1

※国税庁 相続税のあらましより

課税価格の合計が1億円で相続人数が3人(配偶者と子ども2人)だとすると、

基礎控除額は 3000万円+(600万円×3人)=4800万円 で、

課税遺産総額は 1億円ー4800万円=5200万円 となります。

課税遺産総額を法定相続割合で按分(あんぶん)した各相続人の課税遺産額は以下のようになります。

●配偶者:2600万円(5200万円×1/2)

●子ども:1300万円(5200万円×1/2×1/2)

●子ども:1300万円(5200万円×1/2×1/2)

なお、相続税額の計算で使用する「相続財産の取得金額に応じた相続税率と控除額」は以下の図表2のとおりであり、相続税額はこの税率を課税遺産額に乗じて計算します。

図表2

※国税庁 No.4155 相続税の税率より

これにより、各相続人の相続税額は以下のようになります。

●配偶者:340万円(2600万円×15%ー50万円)

●子ども:145万円(1300万円×15%ー50万円)

●子ども:145万円(1300万円×15%ー50万円)

ここからそれぞれの税額を計算したものを合計した「相続税の総額」を、実際の相続割合で按分した税額(按分割合=各相続人の課税価格/課税価格の合計額)に再分配し、それぞれの状況に応じた各種の税額控除を差し引いたあとの金額が、各人が申告・納税すべき相続税になります。なお、今回の場合、相続割合は配偶者10分の8、子ども10分の1ずつとなります。

●配偶者:0円(配偶者は受け取る額が法定相続分相当額の場合相続税がかかりません。)

●子ども:63万円

●子ども:63万円

相続税の節税対策は課税遺産総額を減らすこと

相続税の節税ではおもに下記の3つを行います。

●相続財産自体を減らす

●相続税の非課税枠を使う

●相続財産の評価額を下げる

それぞれについて、節税へ向けた目的や理由を解説します。

(1)相続財産自体を減らす

相続税を節税するには、相続財産自体を減らすことが大変有効です。相続財産が減るということは課税対象である課税遺産総額が減るため、相続税額も減らせるからです。

生前のうちにひとつひとつの財産を精査して、不要なものや揉めごとの火種になりそうなものを整理・処分しておけば、相続財産を減らしながらトラブルの回避もできて効果的な節税対策になります。

(2)相続税の非課税枠を使う

相続財産によっては、基礎控除額とは別に非課税枠という制度があります。預貯金をこの非課税枠が使える資産へと置き換えれば、課税遺産総額が減るため相続税の節税対策になります。

全ての相続に共通する非課税枠として「基礎控除」があり、計算式は下記のとおりです。

基礎控除額=3000万円+(600万円×法定相続人の数)

上記以外の非課税枠を能動的に使う方法として、「死亡保険金」や「死亡退職金」があり、いずれの場合も非課税枠は下記の計算式で表します。

非課税枠=500万円×法定相続人の数(※相続放棄者も法定相続人の数に含める)

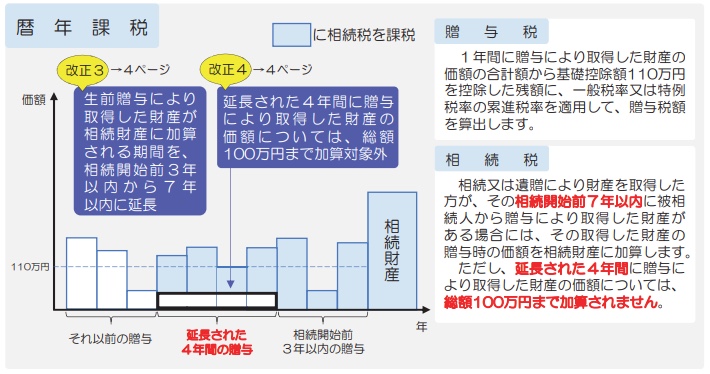

また、暦年課税という制度があり、1年間に贈与された財産の合計額に応じて課税が行われるものです。暦年課税では、毎年110万円以下の贈与は非課税であるため、子どもや孫へお祝いや資金を提供するために、非課税枠内で複数年にまたがる生前贈与が相続税の節税対策になります。

ただし、以下の図表3のように、2024年(令和6年)1月1日からは相続が開始する直近3年間の全贈与分および直近4~7年までの全贈与分から100万円を差し引いた分は課税対象で、直近8年より前は110万円以内が非課税です。

図表3

※国税庁 令和5年度 相続税および贈与税の税制改正のあらまし(令和6年1月1日施行)より

なお、単に最大額110万円を毎年子どもや孫の親権者へ渡し続けるという方法では非課税の生前贈与とは認められない可能性が高くなります。暦年課税の非課税枠内の生前贈与で次世代へ資金提供と同時に節税を行おうとする場合には、税理士のアドバイスの元で贈与契約書を作成するなど、自己判断で行わず適切な対策をとりながら実施しましょう。

(3)相続財産の評価額を下げる

相続税の計算の元になる相続財産の基準になるのが「相続税課税評価額」ですが、評価方法は相続財産の種類によって異なります。例えば、現金や預貯金は額面どおりで、株式や投資信託および公社債投信などの金融商品は相続発生時の時価で評価するのが一般的です。

一方で、不動産のなかでも土地は相続税路線価で、建物は固定資産税評価額などによって相続税の課税額を評価します。そして、不動産の相続税評価額は「公示地価(流通価格に近いとされる国が設定した公的指数)」が基準になっています。原則として、土地の相続税路線価は公示地価の約80%で建物の固定資産税評価額は公示地価の約70%に調整されているため、現金から不動産に姿を変えるだけで相続評価額が自動的に下がるのです。

そのため、不動産を購入して現金から不動産へと資産を置き換えるだけで、相続税評価額が下がり相続税が節税できます。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

相続税の節税対策で注意すべき点

相続税の節税対策は、税務の専門家である税理士のサポートが不可欠です。

税務署は節税については答えてくれない

税務署の職員は、一般人にとっては税理士と同様に最も身近な税の専門家であり、税金に関することなら何でも答えてくれる安心感があります。しかし、税務署の役割は適切な納税申告のサポートや税の徴収窓口であって、節税に関するアイデアを授けてくれる場所ではないのです。

そのため、税務署では相続税をはじめとする税金の節税について相談することはできません。

証拠を残す

納税者が非課税枠を意図して行った生前贈与が税務署に認めてもらえないのは、現金を手渡しで行いその授受の履歴が残されていない場合です。そのため、生前贈与を金銭で行う場合は銀行振込を使い、当事者とお金の流れが分かるようにして贈与すべきです。

計画的すぎてはいけない

相続税の節税のために相続財産を徐々に減らそうと、非課税枠の上限額110万円を毎年決まった時期に振り込んだ場合に、贈与額が課税される場合があります。これは、毎年一定額を贈与し続ける「定期贈与」と見なされ、贈与開始時点で多額の贈与を決めてそれを数年間小分けに贈与したに過ぎないとして、贈与を開始した年に贈与総額を対象として贈与税を課税するからです。

また、これまで不動産投資事業をしてこなかった者が、資産のほとんどを投じて不動産を購入して賃貸運用をするなどの不動産事業を行い、相続時の課税価格を強制的に下げて節税を行う場合があります。この方法も場合によっては課税価格の減少に補正がかけられて課税される場合があります。

上記2つに共通するのは、相続税の節税だけが目的の経済活動であり、節税というよりも租税回避(脱税)の目的が明らかだと判断される点です。このように、一見合法的な方法ではあるもののあからさまな節税スキームは、国民全体への納税の公平性から著しく逸脱する行為だとして国税庁が厳しく監視しているのです。

税理士の協力が必須

暦年贈与が定期贈与や租税可否行為と見なされて節税効果を否定されないためには、税制の正しい理解や国税庁の見解を把握して、最適な状態で手続きをしなければなりません。

例えば、事実とお金の流れがリンクしていることが大切であるため、当事者・日付・財産の特定・価額・方法などが記載された贈与契約書の存在は生前贈与の証拠力を高めます。贈与者の意思で資産を受贈者へ渡す贈与は口頭だけで適法に成立しますが、私文書とはいえ複数人が記名押印した契約書があれば生前贈与の事実を立証しやすくなるからです。

また、子どもの住宅購入資金として生前贈与する場合に、贈与者側が子どもの名前で銀行口座を開設してお金を振り込んだ場合には生前贈与と認めてくれません。子どもが普段使いする口座にお金を振り込んで、お金が贈与者から受贈者の管理下に確かに移転したという状況をつくっておく必要があるのです。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

生前に済ませておくべき相続税の節税対策5選

相続税の節税対策のうち、おもな5つについて解説します。

(1)配偶者に居住用不動産を贈与する

20年以上連れ添った配偶者に自宅や別荘および居住用物件の購入資金を贈与すると、2000万円までの贈与税は非課税です。この制度に沿って自宅などを妻や夫に生前贈与すれば、相続財産を減らせます。

ただし、配偶者の税額軽減や小規模宅地等の特例などと比較して、お得なほうを選択し利用すればさらに節税効果は高まります。

(2)親子が同居して「小規模宅地等の特例」を使う

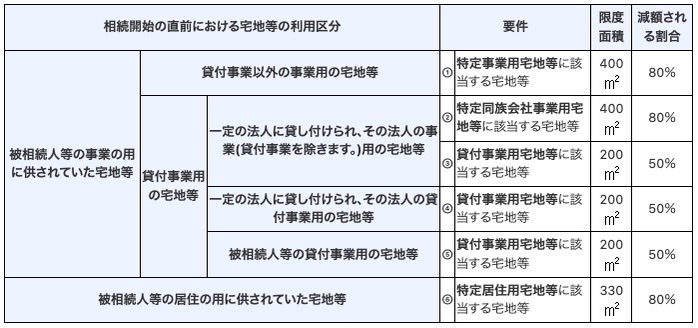

下記の「小規模宅地等の特例」を適用すれば、相続する不動産のうち土地の相続税評価額が大幅に下がります。

小規模宅地等の特例

小規模宅地等の特例とは土地の相続税評価額を最大で80%減額できる特例です。

被相続人が住んでいた土地の相続において一定の要件を満たすと、以下の図表4の最下部(6)にあるとおり、330㎡を限度に評価額が80%減額されます。例えば、特例適用前の土地の評価額が3000万円であれば、特例によって相続税評価額は600万円にまで下がるのです。

図表4

国税庁 No.4124相続した事業の用や居住用の宅地等の価額の特例(小規模宅地等の特例)より

なお、この特例の適用対象者は被相続人の配偶者もしくは同居親族です。特例が適用になるかを自己判断せずに、税務署や税理士など税の専門家に確認しましょう。

(3)生前贈与の非課税枠を使う

生前に資産を無償で渡すことを生前贈与といい、生前贈与によって被相続人の財産が減れば相続税も少なくなり節税になります。生前贈与には暦年贈与と一括贈与がありますが、暦年贈与の詳細や非課税枠および注意点については前述の箇所をご参照ください。

暦年贈与

暦年贈与とは、受贈者へ数年にまたがって財産を複数回贈与することで、年間の贈与額が基礎控除額110万円以内なら非課税です。ただし、定期贈与と見なされて課税される場合や相続前の直近7年間の暦年贈与は相続財産に含んで課税する(2024年1月1日より)点に注意が必要です。

一括贈与

一括贈与とは、受贈者へ一度にまとめて財産を贈与することです。一定の要件を満たせば下記を目的とする資金の贈与の際に、贈与税が非課税になる特例が適用できます。

●教育資金

●結婚・子育て資金

●住宅取得等資金

一括贈与に関する非課税制度の概要や相違点は、以下の図表5をご覧ください。

図表5

| 教育資金 | 結婚・子育て資金 | 住宅取得等資金 | |

|---|---|---|---|

| 非課税制度の期限 | 2026年(令和8年) 3月31日まで |

2025年(令和7年) 3月31日まで |

2023年(令和5年) 12月31日まで ※延長を検討中 |

| 非課税の上限額 | 1500万円 | 1000万円 | 省エネ:1000万円 その他:500万円 |

| 資金の目的 | 進学など教育費用 | 結婚・子育て費用 | 住宅の購入費用 |

| 贈与方法 | 銀行預入 教育代の領収書が必要 |

銀行預入 | 方法は問わない |

| 贈与者の要件 | 受贈者の直系尊属にあたる者 (父母・祖父母) |

||

| 受贈者の要件(1) ・贈与者との関係 |

贈与者の直系卑属にあたる者 (子・孫) |

||

| 受贈者の要件(2) ・年齢 |

30歳未満 | 18歳以上50歳未満 | 18歳以上 |

| 受贈者の要件(3) ・合計所得金額 |

1000万円以下 | 2000万円以下 | |

国税庁 「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

『「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし』

税理士法人 山田&パートナーズ 住宅取得等資金に係る贈与税の非課税措置の延長等を基に作成

(4)生命保険を契約する

被相続人の死去にともなって受け取る死亡保険金は受取人の固有財産であるため、遺産分割を行う際の相続財産にも特別受益にも含みません。しかし、相続税法においては死亡保険金および死亡退職金は相続や遺贈によって取得したもの(みなし相続財産)であり相続税の課税対象には含むと解されます。

ただし、死亡保険金には万人に該当する基礎控除額とは別に「500万円×法定相続人の数」の相続税非課税枠があります。

例えば、配偶者と子ども3人の計4人が相続人の場合には、死亡保険金が2000万円(500万円×4人)までは相続税がかかりません。つまり、生命保険に加入して相続人へ死亡保険金を渡すことにより相続税の節税と同じ効果が得られるのです。

なお、死亡保険金と相続税や贈与税および所得税の課税パターンは以下の図表6をご参照ください。

図表6

| 相続税 | 贈与税 | 所得税 | |

|---|---|---|---|

| 保険契約者 (保険料支払者) |

夫 | 妻 | 妻 |

| 被保険者 (死亡する者) |

夫 | 夫 | 夫 |

| 保険金の受取人 (生きている者) |

配偶者 子ども |

子ども | 妻 |

筆者作成

(5)不動産を購入して評価額を下げる

不動産を相続した場合の相続税の計算では、その不動産を購入したときの価格や相続した時点の流通価格(時価)ではなく、一定のルールで計算した評価額を課税価格とし、そこに相続税率をかけます。

一般的な不動産の相続税評価額は、土地の場合は相続税路線価(公示地価もしくは流通相場価格の約80%)、建物の場合は固定資産税評価額(建築価格や購入価格の約70%、中古建物なら固定資産税評価額と同等、もしくは築年数に応じて減価償却したものの約70%)を使用します。

<不動産を購入>

1億円を使って土地を4000万円で購入し、アパートを6000万円で建築したあとすぐに相続が発生して、相続人がその土地と建物を相続した場合の相続税評価額を計算します。

●土地の相続税評価額:土地4000万円×約80%=約3200万円

●建物の相続税評価額:建物6000万円×約70%=約4200万円

土地と建物の相続税評価額=約3200万円+約4200万円=約7400万円

現金1億円で土地と新築アパートを購入することで、相続税評価額は約74%まで圧縮されました。

<アパート経営>

購入した不動産を賃貸すれば、さらに相続税評価額が下がるため相続税の節税対策になります。土地を自分で使わずに賃貸すると評価額が下がる理由は、入居者がいる間はその土地を自分の自由に使えないため、土地の利用価値が大きく失われ評価額が低く査定されるからです。

1億円で購入したアパートを賃貸した場合には下記の式で計算します。なお自用地の評価額とは相続税路線価で計算した評価額そのものです。

●土地(貸家建付地):自用地の評価額×(1ー借地権割合×借家権割合×賃貸割合)

●建物(貸家の家屋):固定資産税評価額×(1ー借地権割合×賃貸割合)

仮に、借地権割合が60%、賃貸割合80%(全部屋が同じ間取りで、うち80%が入居している)、自用地評価額を約3200万円、建物の固定資産税評価額の約4200万を式に当てはめると

●土地:自用地評価額約3200万円×(1ー60%×60%×80%)=約2278万円

●建物:固定資産税評価額4200万円×(1-60%×80%)=約2184万円

1億円で購入した土地と80%稼働の新築アパートを賃貸している場合の相続税評価額は

約2278万円+約2184万円=約4462万円、つまり約44.62%まで圧縮されました。

さらに、一定の要件を満たす賃貸アパートは「小規模宅地等の特例」を利用できるため、特例を適用すると200㎡を限度に評価額はさらに50%減額されます。

アパートの底地の2分の1が200㎡だとすれば土地の相続税評価額は

約2278万円×1/2+約2278万円×1/2×50%=約1709万円

小規模宅地等の特例を適用した土地と80%稼働の新築アパートを賃貸している場合の相続税評価額は

約1709万円+約2184万円=約3893万円、つまり約38.93%まで圧縮されたことになります。

<タワーマンションによる節税>

不動産を活用した節税方法には、アパートの建築ではなくタワーマンションの上層階の部屋を購入して行う「タワマン節税」と呼ばれる有名な節税方法もあります。

タワーマンションはマンションの底地を多くの部屋で共有するため、1部屋当たりの土地の共有持分は少なくなり、固定資産税評価額も少額に設定されることがほとんどです。また、1階でも最上階でも間取りや部屋のグレードが同じなら相続税評価額に大きな差はありません。

ところが、実際の購入価格でみれば上層階は低層階よりもはるかに高額なプレミア価格になっていることがほとんどです。このように、実際の購入価格と相続税評価額の大きな乖離幅を利用して相続税評価額を圧縮する方法はタワマン節税と呼ばれています。

こちらも、賃貸で運用する場合には借地権割合や小規模宅地等の特例を適用してさらに相続税評価額を圧縮させることができるのです。

ただし、2024年1月1日には実勢価格と相続税評価額の乖離幅を戸建てなみの0.6に近づける補正が加わることになり、タワーマンションを購入できる資産を持つ者だけの特権だったタワマン節税の不公平感が解消されます。

ちなみに、1億で購入したタワマンの相続税評価額が仮に約3500万円だとすれば、

乖離率=1億円/約3500万円=約2.86倍です。

このタワマンを2024年以降の新たな基準で補正した場合の相続税評価額は、

約3500万円×約2.86×0.6=約6006万円になるため、タワマン節税はこれまでのような特権的な節税策ではなくなる見込みです。

不動産購入の相続節税対策が否定された例

2022年に起こった、特に相続税実務業界に対して影響が大きいとされる下記の最高裁判例があります。

高齢者がある年に不動産をローンで2棟購入し、その約2年後に亡くなった際の相続税を0円で申告したものの、計画的で大胆な租税回避行動と判断されて約2.4億円の追徴課税を受けました。その後は最高裁まで争われたものの、結局司法は税務署の判断を支持して納税者は敗訴し、高額の納税を命令する判決が下されたのです。この事例の内容は下記をご覧ください。

●不動産事業を営む当時91歳の経営者が事業承継を信託銀行に相談していた

●ある年に約8.3億円の賃貸マンションを信託銀行の約6.3億円の融資で購入

●同じ年に約5.5億円の賃貸マンションを信託銀行の約4.2億円の融資で購入

●相続人らはマンション2棟の評価額を3.3億円とみなし相続税を0円で申告

●国税庁は路線価ではなく不動産鑑定評価で査定して2.4億円の追徴を要求

●東京地裁、東京高裁、最高裁と納税者は3回敗訴し、納税命令が確定した

相続税の計算は、国税庁の「財産評価基本通達」によって評価するのが原則であり、土地と建物は以下であると示されています。

●土地:路線価地域にあるなら路線価方式、倍率地域にあるなら倍率方式で評価

●建物:原則として固定資産税評価額と同額

ただし、財産評価基本通達には「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する」という規定があります。

上記はこの規定によって原則の評価方法ではなく、国税庁の評価方法が優先されたことになります。

納税者側は原則どおりの評価方法で申告をしましたが、信託銀行がこの2度のマンション購入の主たる目的が相続税の節税であることを知ったうえで2度も融資していたことが銀行の内部資料で明らかになったことが決め手でした。ただし、相続税の申告後に1棟を売却したことや、かなりの高齢にもかかわらず短期間で立て続けに巨額の融資でマンションを2棟購入したという違和感も司法判断に影響を及ぼしました。

本来なら原則どおりの評価方法であって何ら問題ありませんが、上記の件は不動産事業を隠れみのにした過度な節税対策になってしまったということでしょう。

節税対策の実行では相続人が揉めないことが重要

節税対策は、自分がいなくなったときに相続人同士が揉めない状況を想定して、そこから逆算して対策を決めましょう。

被相続人の配慮が分かる遺言にする

遺言の内容は被相続人が自由に設定できますが、配分のバランスが悪い場合にはその後に遺産分割協議を行います。遺産分割協議では「この財産が欲しいと言い合って遺産を取り合う」ことになるため、相続人のなかには面倒でやりたくないと思う方もいます。

そのため、遺言の作成時には税理士と相談して、バランスが良く節税効果が高い配分を決めておけば、遺産分割が難航する可能性は減らせます。また、被相続人がどのような要望を持ち、税理士とどのような話し合いの結果その遺言内容にしたのか、その経緯まで記録しておけば被相続人の思いや愛情をくみ取った協議になりやすいでしょう。

一部の者が勝手に進めない

たとえ100%皆の利益のために行動していたとしても、協議内容が見えない相続人は「自分たちが有利になるよう勝手に何か企んでいるのでは?」と疑心暗鬼になるかもしれません。余計な不安を与えて、協議が決裂しないように、全相続人へ都度の「報連相」を心がけるようにしましょう。

相続財産の一覧を作成する

相続が開始すれば、遺言書探し・相続人の確定・財産の調査などを必ず行います。遺言書探しは被相続人の身の回りの捜索で、相続人の確定は戸籍の取り寄せでほぼ完結します。しかし、財産の内容が細かく記録されているケースは非常に少なく、残された書類や記録からサービス元へ問い合わせて洗い出していくなど、掴みどころのない作業です。

また、財産が確定したと思っていても後日、新たな財産や支払い義務が出てくることもあります。昨今Web上でアカウントとパスワードによって管理されている権利や財産が増えているため、遺産分割協議を何度もやり直さなくて済むように、司法書士や税理士などの専門家のサポートを受けながら財産目録を作成するとよいでしょう。

生命保険の受取人指定で取り分を調整する

多くの相続では、自宅の土地と建物が相続財産に含まれています。現物分割ができない自宅などを配偶者もしくは特定の子どもが引き継ぐ場合には、自宅を単独で相続する者がそれ以外の相続人に対して、相続持分に相当する金銭を支払って持分を買い取る「代償分割」という方法が望ましいとされます。

しかし、代償分割の対価として支払う金額が数千万円になることもあり、資金の調達が難しいために不平等な分割を受け入れざるを得ない場合があります。そのような状況が想定される場合は、あらかじめ自宅を引き継ぐ者が受取人になる生命保険に被相続人が加入して、代償分割の資金を用意すれば不満を生まない遺産分割ができます。しかも、死亡保険金には非課税があるため、資金調達と節税の2つが同時に叶えられて便利です。

不動産や権利など分割できない財産の扱いに注意

金融商品など現金化しやすい財産は分割できますが、不動産や車などの分割できない実物資産や共有メリットが少ないサービスおよび権利などは、争いを避けるためにも早い段階で精査して換金しておくのもよい方法です。

しかし、現金や預金は相続財産としての評価が高いため、換金することでかえって相続税が増えてしまうというデメリットもあるため、全体のバランスをみながら対処しましょう。

相続税の節税対策を依頼する税理士はここを見て選ぶ

相続税対策で依頼する税理士には、下記の特徴があるか確認しましょう。

●全ての相続人へ配慮しながら対策できる

●相続税の知識・経験・実績が豊富

●対策による効果を正確に試算できる

●法改正に敏感で税務署対策を知っている

●不動産会社や生命保険会社と連携できる

それぞれの理由について解説します。

全ての相続人へ配慮しながら対策できる

相続とは被相続人の愛を次世代へつなぐ行為ですが、損得勘定から他の相続人への財産をよく思わない人もいるかもしれません。しかし、相続税の支払いは現金一括が原則で納付期限もあり、正直なところ人によってはもらっても嬉しくない財産があるため、遺産分割がスムーズに進むよう配慮しながら相続準備や節税対策をするのが理想です。

相続税の知識・経験・実績が豊富

税理士は税務の専門家ですが、全ての税理士が全分野の知識や経験に長けているわけではありません。法人税務の知識や実績が豊富でも相続税の節税についてそこまでの経験や知識を持たない税理士もいます。また、法改正の概要はどの税理士でもひととおり知っているはずですが、手続きをサポートする税理士は実際の運用方法や対策の許容範囲まで深く知っていることが大切です。

しかも、相続税の節税では不動産や生命保険を活用することが多いため、周辺業界への理解や順応力も税理士を選ぶうえで重要になるでしょう。

対策による効果を正確に試算できる

贈与税と相続税にまたがった「相続時精算課税」は一度その方法を選択すると途中で変更できません。また、不動産の購入や収益事業の運営および生命保険の商品選択や加入も、状況が変わったからといって途中で簡単に変更できないものがたくさんあります。

そのため、常に数年後から数十年後を見据えながら現状を正確に試算できなければ、適切で効果的な節税対策は困難なのです。

法改正に敏感で税務署対策を知っている

相続税の節税対策に対する国税庁の締め付けは年々厳しさを増す傾向にあるため、以前は常識だったことが数年後には違法扱いや禁止になることもあり得ます。また、2024年1月1日から相続時精算課税や暦年課税およびタワーマンションの評価や補正方法などの改正が予定されているため、できるだけ早くに安全な節税ラインを見極める必要がありそうです。

ちなみに、相続税の節税自体は違法ではありませんが、その主たる目的の誤りや対策の程度について国税庁や税務署が見解を変化させてくると予想できます。そのため、税理士には税務業界の動向や国の指針を正確に察知して、適切に対応できる税務スキルが求められるのです。

不動産会社や生命保険会社と連携できる

相続税の節税では不動産や生命保険の活用が重要です。ただし、節税効果を最大化させるには、不動産投資事業の運営ノウハウや状況にマッチした生命保険会社や商品の選択がとても重要です。

ただし、不動産や生命保険の分野は税理士の職務外になるため、税理士と節税対策チームとして動ける不動産会社や生命保険担当者との連携が大切です。できれば税理士が起点になりサポートしてくれる人脈を持った税理士が望ましいでしょう。

まとめ|相続税の節税対策は必ず税理士にサポートを頼む

相続税の節税対策は、ネットや書籍から個人が得た知識レベルで対策するのは困難を極めます。なので、税務の専門家である税理士とそこから広がる不動産会社や生命保険会社が連携したチームで、数十年先を想定して安全で計画的な対策を講じてもらうことが安全です。

なお、税理士の存在意義は納税義務の適正なサポートによる公平な社会の実現です。そのため、節税と称して国税や地方税を免れる方法を指示したり誘導したりすることは許されません。不正や脱税などはしないように、責任ある行動を心がけるとよいでしょう。

出典

国税庁 相続税のあらまし

国税庁 No.4155 相続税の税率

国税庁 令和5年度 相続税および贈与税の税制改正のあらまし(令和6年1月1日施行)

国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

国税庁 財産評価基本通達

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー