「令和5年度税制改正」 相続税と贈与税 その2~相続時精算課税制度~

配信日: 2023.03.19

相続時精算課税制度とは、子や孫に2500万円を限度に非課税で財産の贈与を行い、相続時に相続税を支払うことにより税金の支払いを完了する制度です。この制度こそ、「その1」で説明した相続税と贈与税の一体化の代表的なものといえるでしょう。

ただし、相続時精算課税は一度選択したら撤回できないという制約があり、少額の贈与についても贈与税の申告を毎年する必要があるため、この制度を活用する人はあまり多くありませんでした。

制度としての使い勝手を良くし、節税効果を高めて相続時精算課税を普及させようとしたのが、今回の税制改正といえるでしょう。以下、改正の内容について説明していきます。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

早稲田大学卒業後、大手メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超える。その後、保険代理店に勤め、ファイナンシャル・プランナーの資格を取得。

現在、サマーアロー・コンサルティングの代表、駒沢女子大学特別招聘講師。CFP資格認定者。証券外務員第一種。FPとして種々の相談業務を行うとともに、いくつかのセミナー、講演を行う。

趣味は、映画鑑賞、サッカー、旅行。映画鑑賞のジャンルは何でもありで、最近はアクションもの、推理ものに熱中している。

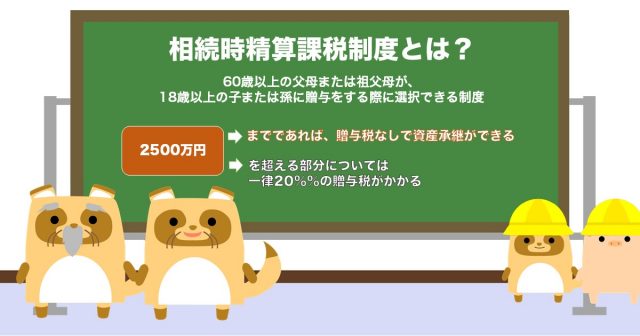

相続時精算課税制度とは?

相続時精算課税制度とは、60歳以上の父母または祖父母が、18歳以上の子または孫に贈与をする際に選択できる制度です。

受贈者である子または孫は、2500万円までは贈与税を納めずに贈与を受けることができ、贈与者である父母または祖父母が亡くなった時点で、一括して相続税として納税することができます。

相続の際には、贈与財産の贈与時の価額と、相続財産の価額を合計した金額から相続税額を算出します。相続税額を算出した際、相続税の納税が不要であれば、さかのぼって贈与税がかかることはありません。

2500万円を超えた贈与分には、贈与時に20%の贈与税がかかりますが、相続税を算出する際にすでに支払った贈与税相当額を控除することができます。 また、贈与財産の種類、金額、贈与回数に制限はありません。

今回の改正の内容

1.相続時精算課税制度による年間110万円までの贈与は相続税の課税価格へ加算する必要はなくなり、かつ、贈与税の申告が不要となった

現行の相続時精算課税制度による贈与金額は、全額が相続税に加算されるようになっていますが、今回の税制改正により、年間110万円までは加算する必要がなくなります。これにより、現行の相続時精算課税制度と比べて年間110万円分の課税価格が減少し、その分、節税となります。

総計2500万円の贈与を複数年に分けて行えば、「年間110万円×贈与年数」の控除枠が適用されるので、かなり大きな非課税枠を使うことができます。これを前提に、2500万円までの贈与のスケジュールを決めることができるようになるのは大きなメリットといえます。

2. 贈与財産が災害などの被害を受けた場合の緩和措置

相続時精算課税制度では、現金だけでなく、不動産などの資産も贈与の対象になります。現行の制度では、贈与した財産が相続開始時までに災害などの被害により滅失した場合でも、贈与時の時価で相続財産に加算されることになっていました。

今回の改正では、贈与をした日から相続税の申告期限までに土地や建物などの贈与資産が災害などによって一定の被害を受けたときは、贈与したときの価額から災害で被害を受けた部分に相当する金額を引き去ることができるようになりました。

3. 改正のスケジュール

上記の「1」「2」ともに、2024年1月1日から適用されます。すなわち、2024年1月1日以後の贈与、または災害によって生じた被害が対象になります。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

まとめ

今回は、2023年度税制改正大綱に基づく改正のうち、相続税、贈与税に関する内容について解説しました。相続税と贈与税の一体化が進められる方向で動いているようですが、詳細が判明した時点で具体的なメリット計算の説明もしていきたいと思います。

出典

自由民主党 公明党 令和5年度与党税制改正大綱

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー