配偶者がいると、所得控除はいくらになる?(2) 配偶者の収入が103万円を超える場合

配信日: 2020.09.25

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

1982年生まれ。株式会社よこはまライフプランニング代表取締役。

資格学校勤務時代には教材編集等の制作業務や学習相談業務に従事し、個人開業の社会保険労務士・FPとしては公的年金に関する研修講師を務め、また、公的年金の相談業務も経験してきている。

これらの経験を活かして、専門誌で年金に関する執筆を行っている。2018年に、年金やライフプランに関する相談・提案、教育研修、制作、調査研究の各事業を行うための株式会社よこはまライフプランニングを設立、横浜を中心に首都圏で活動中。日本年金学会会員、日本FP学会準会員。

103万円を超えても受けられる配偶者特別控除とは?

配偶者の給与収入が年間103万円以下であれば、給与所得控除55万円(2019年分までは65万円)を差し引いて合計所得金額が48万円(2019年分までは38万円)以下となり、その他の要件を満たすことで、配偶者控除を受けられることについては前回取り上げたとおりです。

配偶者がこの基準額を超えてしまうと、納税者本人は控除を受けられなくなるかというとそうではありません。基準額を超えていたとしても、配偶者特別控除を受けられる場合があります。

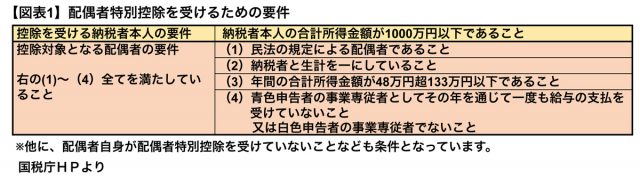

控除を受ける納税者本人と控除対象となる配偶者が、その年の12月31日時点で【図表1】の要件を満たしている場合には配偶者特別控除を受けることができます。

配偶者控除同様、控除を受けようとする納税する本人の合計所得金額が年間1000万円以下(給与収入でいえば年間1220万円以下)であることが要件となり、1000万円を超える場合は控除を受けることができません。

そして、控除対象配偶者とは(1)~(4)のすべてに該当する人です。(1)と(2)と(4)については配偶者控除の場合と同じですが、(3)の合計所得金額は配偶者控除の場合とは異なります。配偶者控除の場合、(3)は48万円以下でしたが、配偶者特別控除の場合は所得として48万円を超え133万円以下の場合となります。

配偶者の給与収入が201万円の場合であれば、給与所得控除が68万3000円(201万円×30%+8万円)で計算されることになっており、給与所得控除を差し引いた給与所得は132万7000円となります。

結果、合計所得金額が133万円以下となり、配偶者特別控除の対象です。しかし、給与収入が202万円の場合では、給与所得控除68万6000円(202万円×30%+8万円)を差し引いた後の合計所得金額は133万円を超えてしまい、控除が受けられません。

そのため、配偶者の給与収入について、配偶者控除には103万円の基準があるのに対し、配偶者特別控除には201万円の基準があることになります。

配偶者特別控除による控除額

【図表1】の要件を満たした上で、実際に受けられる控除額は【図表2】のとおりです。控除を受ける本人の合計所得金額が900万円以下か、900万円を超え950万円以下か、950万円を超え1000万円以下かによって変わり、また、控除対象となる配偶者の合計所得金額が95万円を超える場合は、その額に応じて控除額が逓減することになります。

配偶者の給与収入が150万円であれば、給与所得控除は55万円となり、55万円を差し引くと所得は95万円になります。

配偶者の収入が給与のみの場合の合計所得金額は95万円で、納税者本人の合計所得金額が900万円以下であれば、配偶者控除同様38万円の控除を受けることができます。

配偶者の給与収入が150万円を超えると38万円の控除を受けられませんので、38万円控除のための150万円基準もあることになるでしょう。

配偶者特別控除は以上のとおりです。これから先、年末調整や確定申告の時期を迎えますが、配偶者控除を受けられない場合でも、配偶者特別控除を受けられるかもしれませんので、確認してみましょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー