パートで働くべきか悩んでいます… 年収の壁っていろいろありますが何でしょうか?

配信日: 2023.09.24

この年収の壁によって、「稼ぎすぎ(働きすぎ)」を抑えることとなってしまう現象が見られます。年末になって慌てないために、本記事でこの年収の壁について再確認してみましょう。

田久保誠行政書士事務所代表

特定行政書士、CFP®、1級ファイナンシャル・プランニング技能士

宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士相談センターの相談員として、相続等の相談業務や会社設立、許認可申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

年収の壁とは

年収の壁には、法的な定義等はありませんが、一般的に、これ以上稼ぐと労働者の税金や社会保険料が発生したり増えたりするだけでなく、家族の税金額にもかかわってくるため、働く時間を(=収入)をセーブしようとする金額のことです。

つまり、一定の額を超えないように働くことによって、家庭内の手取り金額を減らさないための年収調整のことです。

具体的にはいくらなの?

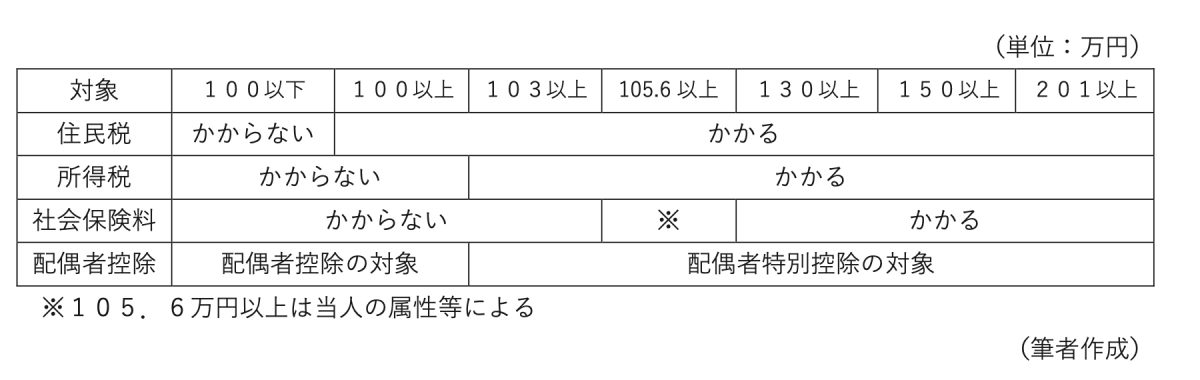

年収の壁には上記のとおり、税と社会保険料の2つの側面があります。それを表にすると図表1のようになります。

【図表1】

では、それぞれを見ていきましょう。

100万円の壁

多くの自治体では、一般的に100万円以下の給与収入ですと住民税がかかりません(各種所得控除がない場合)。

しかし、これが101万円になったとすると、

101万円(給与収入)- 55万円(給与所得控除)= 46万円(給与所得)

46万円(給与所得)- 43万円(基礎控除)= 3万円

3万円×(都道府県民税4% + 市町村民税6%)= 3000円……所得割

1500円(都道府県民税)+ 3500円(市町村民税)= 5000円……均等割

所得割と均等割を払うことになりますので、1万円の収入増でも手取りは2000円増にとどまります。

103万円の壁

給与収入が103万円を超えると、一般的に所得税がかかります。

しかし、これが104万円になったとすると、

104万円(給与収入)- 55万円(給与所得控除)= 49万円(給与所得)

49万円(給与所得)- 48万円(基礎控除)= 1万円(課税所得)

1万円 × 5%(税率)= 500円

よって、500円手取りが減ることになります。もちろん、各種所得控除の適用を受ければこの限りではありません。

106万円の壁

月額8万8000円でその12倍ですので、実際には105万6000円の壁です。これは、社会保険料がかからない金額です。

短時間労働者(パート、アルバイトなど)は、下記の要件に該当する場合には社会保険加入の対象となり、社会保険料がかかります。

1.勤務先の従業員数が101名以上

2.週の所定労働時間が20時間以上

3.月額賃金が8万8000円以上

4.2ヶ月を超える勤務の見込みがある

5.学生ではない

この場合の所定労働時間とは、実労働時間ではなく、就業規則や雇用契約書などで定められた勤務時間のことです。月額8万8000円以上かどうかは、残業代、通勤手当などを含めない金額で決まります。

130万円の壁

106万円と同じく社会保険に関する壁で、こちらは家族の扶養に入れるかどうかの基準です。年収130万円以上だと一般的に家族の扶養から外れ、自分で社会保険に入らなければならないため社会保険料がかかります。平均すると、月額約10万8000円です。

家族の扶養に入れる条件は、不要認定の条件が健康保険組合によって異なる場合がありますので、家族の勤務先の規定をよく確認する必要があります。また、こちらの壁の基準となる収入には通勤時の交通費が含まれるなど、106万円の壁とは若干異なるのでこちらも注意が必要です。

150万円の壁・201万円の壁

税金に関する壁で、所得税を計算する際の配偶者特別控除額が減り始める基準です。ご自身の年収が150万円を超え始めると、配偶者特別控除額が減り始め、家庭内でのトータルの税負担が増えます。

ただし、配偶者の所得が900万円以上の場合、配偶者控除・配偶者特別控除を受けることができない、または金額が減額されますので、配偶者の所得も気にする必要がある壁です。また、201万円を超えると配偶者特別控除額もゼロになる基準です。

本人だけの問題でも家族だけの問題でもない

ここまで見てみると、年収の壁は個人の問題ではなく家族の問題ともいえますが、実際にはそれだけではありません。このような壁の基準となるのは、毎年1月から12月です。

年の終盤になって、「○○の壁があるので今月はシフトに入れません」ということになると勤務先も困ってしまいます。特にサービス業など年末が書き入れ時の業種はなおさらです。よって、雇用者側もあらかじめ従業員の働き方をヒアリングするなどの対策も必要です。

年収によって、税金や社会保険料がどうかかわってきて手取りにどのような影響が出てくるのか、家計での手取りがどう変わるのかも考える必要があります。

出典

国税庁 No.2260 所得税の税率

執筆者:田久保誠

田久保誠行政書士事務所代表