【年収の壁】フルタイムで「年収200万円」稼ぐと扶養からは外れる? 年収の「6つの壁」について解説

配信日: 2023.05.13

扶養における年収の壁は複数ありますが、最も大きな金額は201万円となっていることから、「年収200万円であれば大丈夫」と思うかもしれません。しかし、それは少し間違っています。

本記事では、年収の壁について解説します。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジェを目指し、快適で、より良い生活のアイディアを提供します。

年収の壁は6つ

まずは、6つある年収の壁について簡単に整理しておきましょう。年収の壁は、税法上の扶養と社会保険上の扶養に大きく分かれます。

図表1

| 年収の壁 | 壁を超えることで受ける影響 | 扶養の分類 |

|---|---|---|

| 100万円※ | 住民税がかかり出す | 税法上の扶養 |

| 103万円 | 所得税がかかり出す | 税法上の扶養 |

| 106万円 | 社会保険へ加入しなければならない(パート先の従業員数が100人超の場合) | 社会保険上の扶養 |

| 130万円 | 社会保険へ加入しなければならない | 社会保険上の扶養 |

| 150万円 | 配偶者が受けられる配偶者特別控除が減額され出す | 税法上の扶養 |

| 201万円 | 配偶者が配偶者特別控除を受けられなくなる | 税法上の扶養 |

国税庁 家族と税などを基に筆者作成

※住民税の課税基準は自治体によって異なり、100万円前後となっています。ちなみに、東京23区は100万円です。

メジャーな壁は106万円と130万円

扶養を考慮しながら働く人の多くは、年収106万円、または130万円を超えないようにしています。それは、社会保険上の扶養でありたいからです。

図表1の「壁を超えることで受ける影響」をご確認ください。106万円と130万円は、いずれも社会保険に関する影響となっています。100万円、103万円、150万円、201万円は税金に関する影響となっていますが、実は壁を超えることで発生する税金は、意外と大した金額にはなりません。

例えば、年収105万円稼いだ場合、年収100万円と103万円の壁を超えることになるため、所得税と住民税が発生します。しかし、その金額はあわせて1万円程度なのです。

これに対して、社会保険の金額は違います。扶養であれば0円だった社会保険料が、年収106万円であれば年間約15万円、年収130万円であれば年間約19万円発生するのです。

年収201万円の壁は大した問題ではない?

「年収200万円であれば扶養内」というのは、確かにその通りです。しかし、その扶養で受けられる恩恵は、「扶養している配偶者が配偶者特別控除を受けられる」ということだけである点に注意してください。

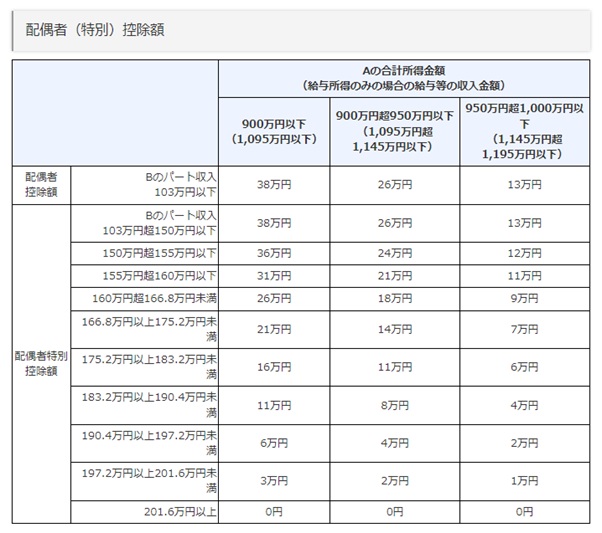

そして、肝心の配偶者特別控除の金額は図表2のとおり3万円(正社員である夫婦の一方Aの年収が1095万円以下の場合)となっています。3万円で節税できる金額は、配偶者の所得税率が10%とした場合で住民税と合わせて年間6000円程度です。

図表2

国税庁 家族と税

つまり、年収200万円稼いだ場合には年収201万円の壁は超えていない「扶養」という認識にはなりますが、大した恩恵は受けられないということになります。社会保険上の扶養における年収の壁106万円または130万円を超えるのであれば、扶養にとらわれることなく稼ぐことをおすすめします。

まとめ

「扶養に入る」と聞くと、無条件にお得になっているイメージがあるかもしれませんが違います。特に年収200万円になると、扶養の恩恵はほぼゼロだと理解しましょう。

出典

国税庁 家族と税

東京都主税局 個人住民税

全国健康保険協会 被扶養者とは?

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー