思っているより長生き・死亡年齢最頻値から考えるライフプラン

配信日: 2022.06.30

最近、「死亡年齢最頻値」という言葉が時折使われるのですが、平均寿命や平均余命を元にしたマネープランとの関係を学んでみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

平均寿命、平均余命、死亡年齢最頻値とは

自分は何歳まで生きるのだろうかと考えるとき、想定するのは平均寿命と平均余命が多いと思われます。

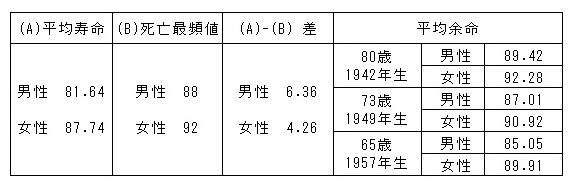

平均寿命と平均余命は何が違うのかというと、平均寿命とはゼロ歳のときの平均余命のことを指します。団塊世代の中でもピークになっている1949年生まれとその前後の7-8年の年代を例をとって見てみましょう。

表は厚生労働省2020年の簡易生命表(※1)に基づき筆者が作成

私たちは、自分の生きる年齢について、平均寿命を漠然としてイメージすることが多いでしょう。2020年の厚生労働省の簡易生命表では、平均寿命は男性の場合は81.64歳、女性は87.74歳になっています。

一方で、最も亡くなる人が多い「死亡年齢最頻値」は、同表では男性88歳、女性92歳になっています。平均寿命と死亡年齢最頻値の差は、男性の場合は約6年、女性の場合は約4年ですから、自分が生きるのではと思っている年齢より、長く生きる可能性が高いというデータと言えるでしょう。

一方、死亡年齢最頻値と平均余命を団塊世代のピークの73歳で比較して見てみると、男女共に約1歳となりその差は少なくなります。ライフプラン・マネープランを考えるときは、死亡年齢最頻値か、自分の平均余命に基づく必要があるということではないでしょうか。

ライフプラン・マネープランと死亡年齢最頻値や平均余命との関係

既にリタイアしている人はもちろんのこと、現在現役の人も、最終的には公的年金や個人年金などに加えて貯蓄した金融資産を取り崩すマネープランを立てる人が多いと思われます。

マネープランは、FPなどが作成するキャッシュフロー表に基づいて、収入と手持ちの金融資産の残高推移を時系列で見ながら、子どもたちへの継承や不足分が出そうなときは節約や資産の処分で対応するのが分かりやすいと思われます。

多くの人は自分流の方法で資産の管理を進めていると思います。ただ、その際、平均寿命をイメージして何歳まで生きるという想定をしていることが多いと思われますのが、前述の死亡年齢最頻値のことを考えると、年齢の設定を少し見直す必要があるのではないでしょうか。

高齢期のマネープランの基本は、基本生活費-年金額=毎月(毎年)の資産取り崩し額となります。何年間、資産を取り崩すことになるのか、死亡年齢最頻値にさらに余裕を加えた計画が大切となります。

健康寿命を含めた高齢期に通過する年齢

厚生労働省を中心に健康寿命を長くする啓蒙が積極的に行われています。2019年の健康寿命は男性の場合は72.68歳、女性は75.38歳になっています(※2)。

健康寿命と平均年齢との差が、男性は8.7年、女性は12.1年ですが、死亡年齢最頻値との差はさらに大きくなり、男性15年、女性16年になります。

健康寿命を長くするための情報提供や工夫が幅広く行われており、多くの人が取り組んでいますが、お金の問題にもつながる大切なことと言えるでしょう。

まとめ

日頃よく耳にする平均寿命を自身の生きる年齢の目安と考えることが多いのですが、死亡年齢最頻値を見る限り、もう少し長く生きる可能性が高い人が多いと言ってよいでしょう。

それを知った上で、老後のマネープランと健康寿命を延ばすことを考えてみてはいかがでしょうか。

出典

(※1)厚生労働省 令和2年簡易生命表の概況 生命表のダウンロード

(※2)厚生労働省 健康寿命の令和元年値について

執筆者:植田英三郎

ファイナンシャルプランナー CFP