共働き夫婦の家計管理事情って?専業主婦世帯との生涯年収差はどのくらい?

配信日: 2021.05.05

しかし、その強みを十分に生かしているでしょうか? 家計管理の実態を確認しながら、ライフプラン実現のためのポイントを押さえていきます。

CFP(R)認定者、ファイナンシャルプランナー技能士1級、第1種証券外務員、終活アドバイザー協会会員、相続アドバイザー。

大手電機メーカーで人事労務の仕事に長く従事。社員のキャリアの節目やライフイベントに数多く立ち合う中で、お金の問題に向き合わなくては解決につながらないと痛感。FP資格取得後は仕事に生かすとともに、地元でのセミナー登壇や日本FP協会主催の個別相談会、ワークショップなどに参画し活動を広げている。

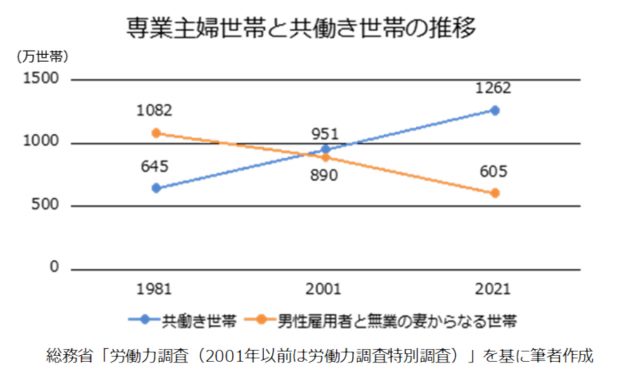

共働き世帯数の推移

共働き世帯数は、数十年にわたり増加を続けていることが次のグラフで一目瞭然です(※1)。雇用されている男性(農林業、自営業、完全失業者、非労働力人口を除く)を世帯主とする家庭で、専業主婦世帯との推移を20年ごとに比較してみました。

図1

家庭のあり方は次第に多様化していますが、「雇用されている男性を世帯主とする家庭」という切り口で見ると、約3分の2が共働きになっています。ただ、この期間に雇用環境も大きく変化しており、非正規雇用の世帯主あるいは夫婦とも非正規雇用であることも珍しくなく、単にダブルインカムが収入的に優位とはいえなくなっているのです。

では、共働き世帯の家計管理はどうなっているのでしょうか?

共働き夫婦の家計はどちらが握っているのか

ニッセイ基礎研究所のレポートから、共働き夫婦の家計管理状況を見てみましょう(※2)。

図2

妻の年収が低いほど、妻が家計管理する傾向がわかります。また、妻の年収が高いほど、家計の「一部共同管理(収入の一部を共同管理し、残りは別々)」が多くなり、「支出分担のみ(支出分担のみ行い、残りは別々)」も比率が高いことがわかります。つまり、それぞれ自由に使えるお金が多いわけです。就業形態からも、非正規より正規雇用者にその傾向が現れています。

「1000万円以上の世帯年収なのに貯蓄ができない」という相談を受けることがありますが、独身の頃に高コスト体質の生活をしていた人は、今後のライフイベントに備えて消費行動を見直さないと、余暇や趣味に費やす費用が膨らむだけで、将来への蓄えが残らなくなる恐れがあります。

家計管理方法は一概にどれがよいとはいえませんが、鉄則として「貯蓄の目的と目標」を2人で共有し、「貯蓄資金を最初に確保」することが肝要です。ただ、シンプルですがこれがなかなかできないのです。第一歩は、おのおのの収入額と、自分のために使った金額をできるだけお互いに開示することです。

専業主婦世帯との生涯年収差はどのくらい?

国税庁「民間給与実態統計調査」の平均データを使って、大卒を例に試算してみます(※3)。

●夫が正規雇用のまま60歳までの総収入:約2億円

●妻が正規雇用だったが30歳で退職、専業主婦のままだった場合の総収入:約2700万円

=夫婦2人で約2億2700万円

●妻が退職せず、60歳まで勤続した場合の総収入:約1億4000万円

=夫婦2人で約3億4000万円

差額は1億円以上になります。可処分所得はもっと低いですが、それでも大きな額です。2人が順調にキャリアを重ねれば、さらに総年収は増えるかもしれません。

先ほど、ライフイベントといいましたが、「人生の3大資金」とされるのが「教育資金」「住宅資金」「老後資金」です。

教育資金は、子ども1人を大学まで卒業させるのに、1500万円程度必要といわれています(塾や課外活動費含む)(※4、※5)。

住宅ローンを利用する場合、自己資金が多いほど借入額、返済総額・期間が抑えられるのは当然のこと、いざという時オーバーローンになるリスクも抑制できます。

老後資金は、将来の年金で不足する分を早くから準備したいものです。家計に余裕があれば、毎月多めに積み立てて30年、40年後に生活費や施設入居に備えることが可能です。

専業主婦の家庭でも、ある時期から共働き、ある期間だけ共働き、と柔軟な働き方を選択することが家計改善に役立ちます。ご相談に来られる方で、キャッシュフローがどうしても赤字になってしまうご家庭でも、配偶者が年間100万円パートで働くことで大きく改善するケースがみられます。そのまま20年働くと2000万円……大きいですよね。

必要なことに備えるだけでなく、夢や生活設計を2人で共有し、共働きだからこそ実現できそうな励みになるプランを持つこと。まさにライフプランニングの出発点にしていただきたいことです。

(※1)総務省「労働力調査」/2001年以前は「労働力調査特別調査」

(※2)ニッセイ基礎研究所レポート2019年6月21日内「女性のライフコースに関する調査」2018年7月

(※3)国税庁 令和元年「民間給与実態統計調査」平成30年時点

(※4)文部科学省 令和元年「平成30年度子供の学習費調査の結果について」

(※5)日本政策金融公庫 令和2年「教育費負担の実態調査結果」

執筆者:伊藤秀雄

CFP(R)認定者、ファイナンシャルプランナー技能士1級、第1種証券外務員、終活アドバイザー協会会員、相続アドバイザー。