老後の為にも仕組みを理解しておきたい。つみたてNISAの非課税期間の活用

配信日: 2020.02.19

つみたてNISAは、はじめて投資をしてみようという方にも、比較的安全な仕組みになっていますが、それでも元本保証のない投資信託で運用しますので、その仕組みを理解しておくことは大切です。今回は、つみたてNISAの20年間の非課税期間の活用について考えてみましょう。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

【PR】SBI証券のNISA(ニーサ)

つみたてNISAの20年間を考える

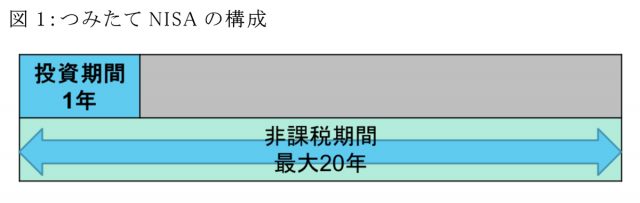

つみたてNISAは、図1のように1年間の投資期間と最大で20年間の非課税期間があります。この構成が次の年も、また次の年も繰り返すと考えることができます。

この20年間で、時間とともに保有商品の価額がどんどん高くなっていくと良いのですが、定期預金と違い投資信託は価額が上がったり下がったりします。20年後には、買ったときより値下がりしている場合もあります

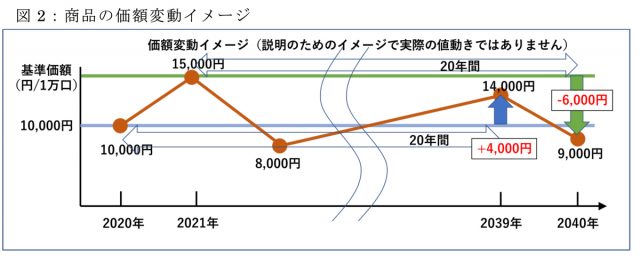

例えば、以下の図2「価額変動イメージ」のように、2020年に購入した1万円の商品は20年後の2039年に1万4000円に値上がりし、4000円の利益となりました。逆に、2021年に1万5000円で購入した同じ商品は、20年後の2040年には9000円に値下がりしたため、6000円の損となっています。

このように、価額が上下する投資信託は、20年間持ち続けるだけでは意味がありません。値上がりしたときにしっかり売っておかないと、その後値下がりして利益が少なくなることや、さらには買った価額より下がってしまって、損をすることもあります。

つみたてNISAの場合、20年という非課税期間が決まっていますので、できれば20年の間で一番高くなったときに売りたいところです。

しかし、一番高いときはいつなのかは誰にもわかりません。図2の例では2020年からの20年間で2021年が一番高かったというのは、20年後の2039年の年末になってはじめてわかることです。投資経験者なら「もっと高くなると思っていたら、あっという間に値下がりして売れなくなってしまった」という思いをされた方も多いはずです。

長期分散投資を行う場合、一番高いときがわからないとなると、いつ売れば良いのでしょうか? 自分の目標価額を決めておいてその価額になったら売る、というのも1つの方法ですが、この方法は長期保有には向きません。

例えば、半年後にその目標価額になると売ることになってしまうからです。ここでは、長期保有で資産形成を行う場合に利用できる、リバランスという方法をご紹介します。

長期保有にはリバランス

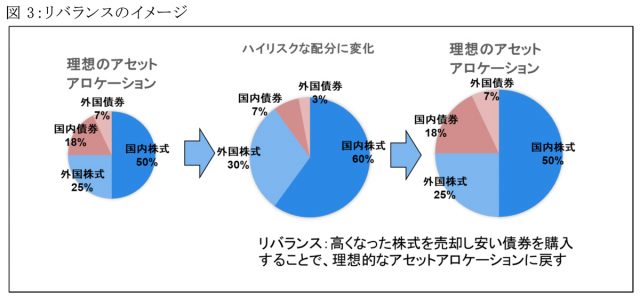

まずは、リバランスについて簡単に説明しましょう。国内株式に50%、外国株式に25%というように、どの資産にどれくらい資金を配分するかを、アセットアロケーションと言います。仮にAさんの理想的なアセットアロケーションが、図3左側の円の配分だったとします(※理想のアセットアロケーションはその人により異なります)。

長期の運用では時間の経過とともに、保有商品の価額変動により当初の理想的なアセットアロケーションから、中央のハイリスクな資産配分(またはその逆)に変化します。ハイリスクな資産配分を放置しておくと、その後の株式の急激な下落により、思わぬ大きな損失が生じる恐れがあります。

図3では、価額変動により生じた資産配分を、右側の円のように理想的な配分に戻すために、値上がりした内外の株式を売却して相対的に安くなった債券を購入しています。このことをリバランスと言います。

リバランスすることで、結果的に「高い物を売り、安い物を買う」ということを意識せずに行えるようになります。これをうまく繰り返せば、投資した商品の価額変動を利用して、リスクを抑えながら保有資産を増やす効果が期待できます。

リバランスのデメリット

リバランスはメリットも多いのですが、そのタイミングを間違えると逆効果になる場合がありますので注意が必要です。保有している投資信託の価額が上昇している途中でリバランス(売却)すると、その後の価額上昇分の利益を得ることができません。

また、価額が下がり続けている途中でリバランス(購入)すると、新たに購入した分もさらに値下がりして損を拡大させてしまうことになります。実際に複数のバランスファンドの価額推移を調べてみたところ、リバランスしないほうが良かった商品もありました。

つみたてNISAにはバランスファンド

つみたてNISAは、投資した商品を売却した時点でその非課税枠は消滅します。つまり、値上がりした商品の一部を売って、別の安い商品に買い替えるというリバランスができません。

しかし、つみたてNISAでもリバランスする方法があります。それはバランスファンドに投資することです。バランスファンドというのは、複数の地域の株式や債券などを組み合わせた投資信託です。

バランスファンドは、その目標となる資産配分が崩れたときに、ファンド自体がもとの割合に内部的にリバランスしてくれます。そのため、つみたてNISAのように長期保有することで、リスクを軽減し資産価値を増やすことが期待できます。

まとめ

つみたてNISAでバランスファンドに投資するメリットをご紹介しました。そのことと併せてバランスファンドは、つみたてNISAでは対象外の国内債券を含めた分散投資ができます。近年は世界中の経済が連動していて、リーマンショックのような場合は、どの国の資産も大きく値下がりしました。

しかし、唯一国内債券だけはほとんど影響がありませんでした。このことからも、バランスファンドはリスクを抑えた長期分散投資に適していると考えられます。また、1つのバランスファンドで世界中のいろいろな資産に分散投資できますので、「毎日忙しくて投資に時間がかけられない」という方にもおすすめです。

なお、ここに記載の内容は利益を保証するものではありません。バランスファンドは元本保証のない投資信託です。資産運用はあくまでも自己責任で行ってください。

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)