次に確認すべきは、世帯主が節税メリットを享受できるか否かです。従来はパートタイム主婦の年収が103万円を超えると、配偶者控除が受けられなくなるため「103万円の壁」と言われてきました。現在、この103万円の壁の節税メリットはどうなっているのでしょうか。

なお、前回同様、パートタイム主婦という言葉を使っていますが、状況に応じて「パートタイム主夫」(扶養者は妻)と読み替えていただければと思います。

執筆者:浦上登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

早稲田大学卒業後、大手メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超える。その後、保険代理店に勤め、ファイナンシャル・プランナーの資格を取得。

現在、サマーアロー・コンサルティングの代表、駒沢女子大学特別招聘講師。CFP資格認定者。証券外務員第一種。FPとして種々の相談業務を行うとともに、いくつかのセミナー、講演を行う。

趣味は、映画鑑賞、サッカー、旅行。映画鑑賞のジャンルは何でもありで、最近はアクションもの、推理ものに熱中している。

世帯主の節税メリット

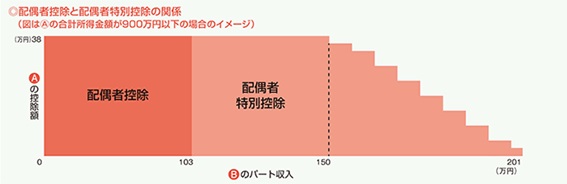

2018年から配偶者特別控除の適用条件が変わり、パートタイム主婦の収入が150万円までは、38万円の配偶者特別控除が受けられるようになりました。150万円から201万6000円にかけて38万円の配偶者特別控除が漸減して0円になります。下表を見ればその構図が一目で分かります。

※国税庁「家族と税」から抜粋

世帯主の節税メリットの観点からは、「壁」と言われるものは存在しません。あえて名付けるとしたら「150万円からの坂」とでも言うべきでしょうか。パートタイム主婦の方の収入によって、世帯主の節税メリットが急に変わるということはなくなっているのです。

それよりも、次の点を注意する必要があります。今までの説明は世帯主の年収が1095万円以下の場合です。世帯主の年収が1095万円超える場合、配偶者控除も配偶者特別控除も38万円から減額され、世帯主の年収が1195万円を超えた時点で、配偶者控除も配偶者特別控除も0円になります。

世帯主の年収が1095万円以下の場合、配偶者の年収が150万円以下であれば、配偶者(特別)控除は最大となる38万円となります。150万円超から201万6000円までの間は、配偶者特別控除は漸減し、201万6000円を超えると0円となります。

世帯主の年収が1095万円超から1195万円以下の場合、配偶者の年収が150万円以下であれば配偶者(特別)控除は26万円または13万円となります。そして150万円超から201万6000円までの間は配偶者特別控除は漸減し、201万6000円を超えると0円です。

世帯主の年収が1195万円を超えると、配偶者控除・配偶者特別控除は一切受けられません。すなわち、2018年からは世帯主の年収が1095万円を超える方は増税となっているのです。

※世帯主年収は2020年から適用される給与所得控除をもとに合計所得金額から換算しています。

パートタイム主婦本人の税金と世帯主の節税メリットを合算した場合の考え方

1.世帯主の年収が1095万円以下の方

(1)パートタイム主婦の年収を103万円以下に抑えると、本人に所得税はかからず、世帯主は38万円の配偶者控除を受けられる。

(2)パートタイム主婦の年収を150万円以下に抑えると、本人には所得税や住民税等かかるが、世帯主は配偶者特別控除38万円が受けられる。パートタイム主婦の年収を103万円から150万円に増やすと収入自体が47万円増収になるので、税金を払っても、全体では増収になる。

(3)パートタイム主婦の年収を150万円から201万6000円まで増やすと、本人にとっては税金を支払っても増収、世帯主の配偶者特別控除は減るが、それによる税金の増加は数万円程度。パートタイム主婦としてさらに収入増をめざせばトータルで増収となる。

2.世帯主の年収が1095万円超から1195万円以下の方

世帯主の配偶者控除または配偶者特別控除の金額が38万円から26万円または13万円になるだけで、あとは上記1と考え方は同じ。

3.世帯主の年収が1195万円超の方

世帯主は配偶者控除も配偶者特別控除も受けられないため、パートタイム主婦は自身の税金だけを考えて働けばよい。年収が増え税金額が上がっても、その分手取りは増えるので働けるだけ働いたほうが得になる。

まとめ

今回は給与所得控除、基礎控除、配偶者控除、配偶者特別控除のみに焦点をあてましたが、このようにパートタイム主婦の方の年収が103万円を超えても、配偶者控除や配偶者特別控除が即座に受けられなくなることはありません。

年収が103万円から数万円増えてもパートタイム主婦への税金は数千円が課せられるだけなので「働いたほうが得」と考える方も多いのではないでしょうか。

ただし、これに加え、社会保険の扶養者から外れることを考慮する必要があります。これについては、次の機会に説明したいと思います。

[引用:出典] 国税庁「家族と税」

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー